行业年度复盘展望系列|电子的逻辑怎么看

作者 | SuperZ

数据支持 | 勾股大数据(www.gogudata.com)

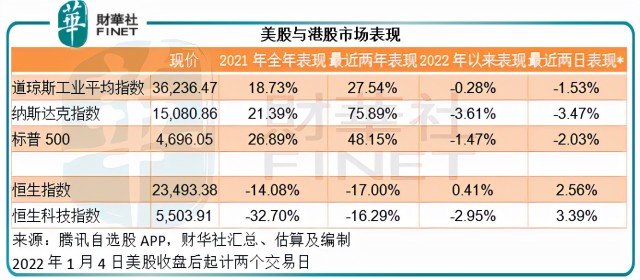

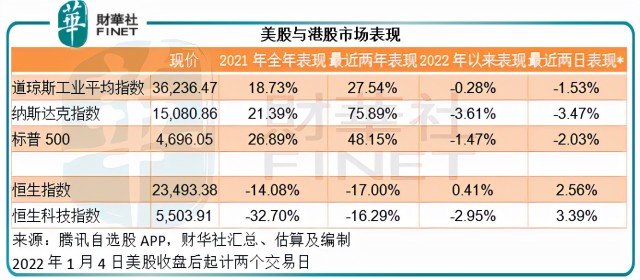

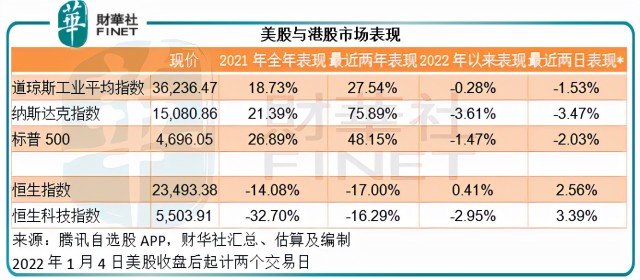

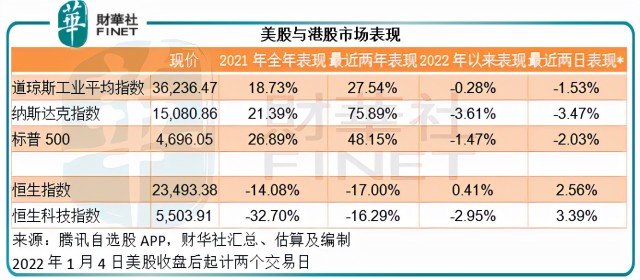

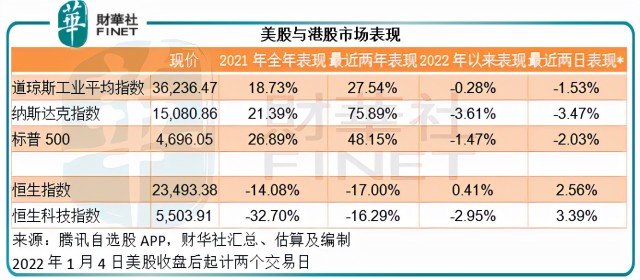

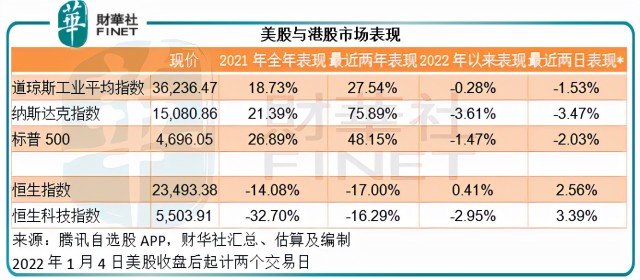

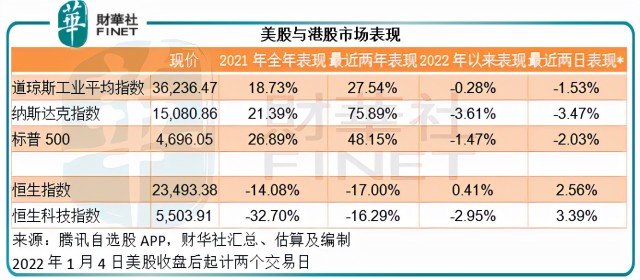

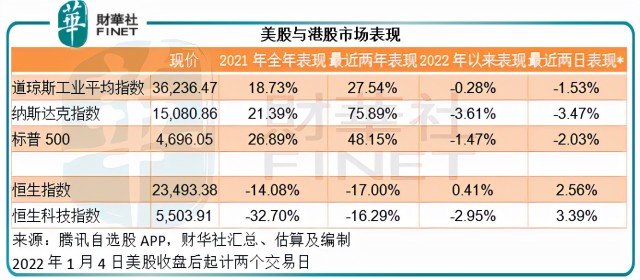

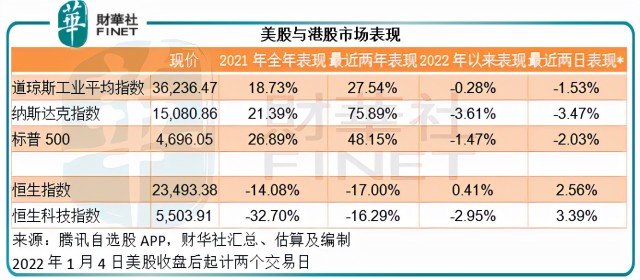

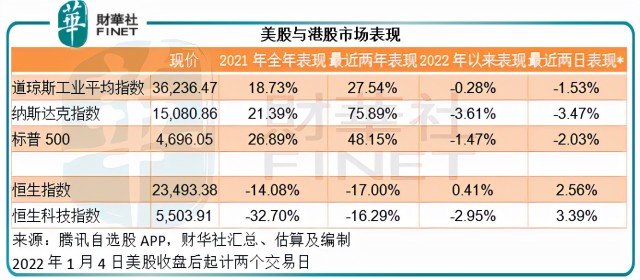

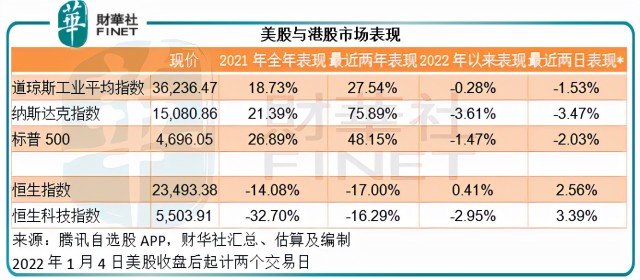

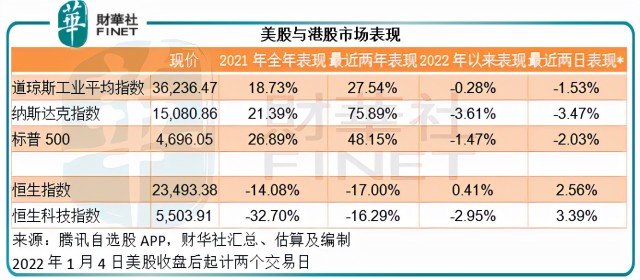

2021年收官了,不知道大家去年表现如何,如果用一个词定义2021,那一定就是分化,指数没怎么涨,但行业之前却出现了大分化,而在一个行业中,板块和板块,也出现了分化,结果“有的人关灯吃面,有的人锦衣玉食”。

电子版块,从涨跌幅来看是波澜不惊,但也如冰山下的暗涌一般,电子的细分板块里是变化非常大的一年。

从细分结构䚅,电子版块的分化非常明显,按照时间段来划分,整个2021年的节奏会显得比较明显。

从下面这个图,我们可以简单回顾2021年都发生了些什么。

电子的2021年,并没有像19-20年TWS那样贯穿全年的逻辑,是因为2021年并没有出现像TWS耳机能有上亿规模的出货量那样的单一标准化品类,简单来说就是没有增量。

2021年更多是产业内部的结构性变化,比如上半年TWS和手机缺芯导致消费电子大幅杀估值,但随后的机会是来自于涨价周期,如覆铜板ccl、面板、半导体等,这更多是供需失衡带来的周期投资逻辑。

Q2的VR和Q4的汽车电子,则更多体现了成长的方向,持续性也将高于上面的周期。

接下来,我们就按照时间顺序去回顾一下在2021年里是什么因素导致了股价的这些变化。

1、消费电子遭遇诸多利空

(1)预期手机增速下滑

在经历了5G的换机潮之后,手机整体市场的增速是已经接近于0并且存在下滑的可能的。在2020年Q3开始市场就已经有了这个预期,因此即便20Q4和21Q1手机出货量大,也依然改变不了手机行业的趋势。

随后在2021年Q2和Q3的数据也明显可以看出,虽然同时还受了缺芯的影响,但出货量环比&同比都是在持续下滑的。

在整个行业没有了之后,从企业的盈利到估值都会受到明显的压缩,也就是所谓的戴维斯双杀。

(2)AirPods出货量预期不断下修

在19-20年连续两年TWS出货量持续上升后,AirPods高增速的预期已经在2020年price in,如2019年5500万部,2020年9000多万部。

与此同时,市场在20Q4-21Q1对于TWS的增速预期在不断地下修。

起初是预期2021年TWS耳机增速将下滑至20%-30%(2020年为60%+);卖方分析师在21年1月预期AirPods在2021年H1的出货量可能不会增长或者同比增长不到10%;但该分析师在3月份再次将2021年的Airpods出货量的预期调整为下降10%-15%。

手机和AirPods耳机出货量趋势在持续往下走,再叠加其他利空因素(如上游原材料/芯片价格持续上涨、美国对立讯337制裁、大股东减持等),消费电子在2020Q4到2021H1都处于下跌趋势中。

并且,在没有颠覆性的创新之前,市场不会再对手机业务给予高估值。

2、涨价周期到来,元器件和半导体受益

(1)半导体

由于2020年疫情的影响,导致上半年产能下降+终端厂商对采购比较保守,导致芯片库存减少。随着下半年电子产品+汽车需求的爆发,半导体产业链供需平衡被打破,供给端无法及时供应。导致半导体产业链供需平衡被打破,芯片价格持续上升,全球半导体厂商纷纷宣布涨价,国内的半导体设计公司也从2020年12月开始陆续涨价,将价格传导到下游。

按照国内涨价的时间点,业绩兑现的时间最早是在2021年Q1的时候,

(2)电子元件

电子元件中涨价周期的有不少,我们就挑选出几个简单讨论一下。

面板

面板价格从2020年H2开始上涨,一直持续到2021年H1。这一轮的涨价有两个特点,首先涨价时间比历史上数次涨价时间都要长,其次是幅度非常大,各尺寸涨幅都超过了100%,这个涨幅也是过去十年来最高的。

资料来源:Choice

被动元件

经历了2018年的涨价周期、2019年的去库存周期,2020年被动元件行业逐步进入补库存周期。进入补库存周期后,同时由于多项原材料价格如陶瓷基板价格轮番上涨,加上人工成本、运输成本高涨,被动元件公司的成本结构承压,并且已经开始往中下游传导,引发涨价潮。具体如下:

3月,三环(潮州)领头上涨,随后其它一二线电阻厂全面使用调涨之后的新价格,涨幅介于7-15%;三星电机部分MLCC产品在4月1日涨幅达10%-26%;被动元件大厂国巨对芯片电阻、MLCC(片式多层陶瓷电容器)调涨10-20%;华新科也发出调涨MLCC报价三至四成的通知,涨幅比国巨高至少两倍。

覆铜板

现在上游原材料的价格上涨已经传导到覆铜板的价格,自4月1日起南亚电子、长兴材料、联茂电子等覆铜板厂商将上调覆铜板价格,涨幅为15%-20%。

由于覆铜板的供给更为紧缺,覆铜板厂商具备更强的议价能力,除了转嫁成本外,已经开始向下游客户提价。也就是说,覆铜板厂商的提价除了能覆盖材料价格上涨外,还能享受溢价行情,增厚自身的盈利能力。

资料来源:中信证券

包括半导体和元器件在内的产品,由于上游产能紧缺、原材料上涨等因素,同时叠加下游景气度旺盛,推动了相关公司在2021年Q1-Q3的盈利能力环比持续上升,不少公司的盈利创出历史新高。

这也带来股价在Q2-Q3具有极佳的表现。

但涨价周期持续时间不长,高盈利会带来在供给端的高投入,随着产能的逐步释放,半导体和元器件的紧缺程度在缓解。大摩早在8月份就预期了储存芯片的价格最快将在Q4见顶,核心观点是电视和pc需求将在21Q4开始下滑(手机需求平稳),导致储存芯片价格下降。

多数产品的价格最高点出现在Q3,随后Q3业绩环比增速也在下滑,基本确认涨价周期结束。这是年内电子版块的第二轮行情的始末。

3、成长确定性更高的方向——汽车电子和VR

(1)汽车电子

2021年下半年开始,尤其是Q3,汽车电子开始进入视野。主要是由于产业结构的变化,电车的制造成本在不断下降,节省出来的成本会放到智能化上面。新势力开始在智能座舱和智能驾驶上堆料,这对于中游和上游来说是确定的机会。

行业的景气度在向上走,具备明显的属性,整个产业链的机会都会被挖掘。

从Q3开始,从半导体到消费电子、光学、元器件等,目前景气度比较高的都是围绕在新能源车的智能化方向,核心是电车智能化的景气度和渗透率都在持续提升,包括智能驾驶和智能座舱。

目前座舱的渗透率会比较快,目前已经有50%附近的渗透率,未来还将在量和价上都持续提升。

资料来源:东方证券

座舱里包括的内容很多,不再一一细说了。

资料来源:盖世汽车

另外一个,自动驾驶的渗透率的渗透率会比座舱慢一点,目前主要是L1和L2,L3级别在2022年开始起量。但未来整体价值量不比座舱小,现在算是刚起步的阶段,未来在市场空间上是比较大的。

资料来源:广发证券

其中格局最好的,主要是光学,一是技术门槛本身比较高,具备先发优势的会形成较高的竞争壁垒;二是中国在光学上已经积累了长时间的经验和技术,在全球具备一定的竞争力。光学里格局和市场空间最好的主要是车载ADAS摄像头。

(2)VR

最后一个是VR这个领域,VR的崛起是从Meta的Quest产品系列的爆发开始的。

2019年Meta旗下的Oculus推出新的Quest产品,逐渐克服硬件和生态内容的短板。2020年底推出的Quest 2更是将产品价格降到299美元的价格,这就给设备的普及打下了基础。21年预期销量将达到700w部,算是一个爆发式的增长,未来长期看有有希望复刻TWS趋势的可能性。

目前Oculus系列的Quest和Quest 2的总销量已经突破1000万。1000万这个数字是一个奇点,跨过这个数字后,将吸引更多生态(内容)企业进驻,这将是产品爬坡的开始。

数据来源:中金公司

从产业的角度来看,现在才刚刚起步。

数据来源:天风证券

随着VR头显设备ASP进一步下探,预计VR市场规模在21-23年的CAGR将超过30%。

4、总结

总的来说,电子行业的2021年是波涛暗涌的一年,从全年指数的涨跌来看变化不大,但细分领域里变化大。由于手机和AirPods增速下滑,Q1消费电子大幅杀估值;Q2涨价周期启动(Q3结束),以及VR的出货量爆发;Q3-Q4汽车电子开始放量。

这背后都是产业链变化的逻辑,目前市场普遍预估2022年上半年也还将延续VR和汽车电子的成长逻辑。