容百科技业绩预增4倍,疯狂的三元材料

2022年A股开市第一天,盘面可以说腥风血雨,作为前期的景气赛道,新能源今天又经历了一波重锤。

宁德时代全天大跌超过3%,锂电上游锂矿的亿纬锂能、赣锋锂业、天齐锂业均大跌超过5%,盐湖提锂、电解液、正负极材料等都有不同程度的下跌。

一片惨淡之下,容百科技却独树一帜,今日集合竞价直接高开10%,虽然盘中也有所回落,但最终还是收涨4.52%。

容百科技的异动,只因昨日的一则公告,公司抢先披露了2021年业绩。预计2021年年度实现归母净利润为8.9亿元到9.2亿元,同比增长317.71%-331.79%,预计扣非净利润为8亿元到8.3亿元,同比增长399.58%到418.31%,全年净利润大幅超过此前机构预测的平均值7.83亿。

而公司前三季度净利润为5.48亿,推算四季度净利润在3.5亿左右,同比增长250%,环比三季度增长也超过了50%。

从2021年全年股价来看,累计涨幅达到了124.41%,与大幅增长的业绩相交辉映。

1. 业绩助推原因

公司表示本次业绩大幅变动,主要有以下四个原因:

最关键的是第一点,三元正极材料的快速放量给公司带来了丰厚的业绩。

容百科技主要从事锂电池正极材料及其前驱体的相关业务,核心产品是NCM811系列、NCA系列、Ni90及以上超高镍系列三元正极。

锂电池由正、负极材料、隔膜、电解液构成,其中,正极材料占锂电池总成本比例最高,其性能也直接影响锂电池的能量密度、安全性、循环寿命等各项核心性能指标。

随着新能源汽车的销量不断增长,以及锂电池的安全性越来越受到重视,凭借能量密度高、安全性较好的特点,中高镍、高镍三元正极材料市场份额呈现逐年上升的态势。

目前国内外车企的中高端车型大多都是采用三元高镍方案,公司NCM811材料已大规模应用于宝马、大众等国际知名终端车企。

容百科技95%以上的收入均是来自于三元正极材料,作为高镍正极龙头,不仅是宁德时代高镍的主供,还与孚能科技签订2022年3万吨高镍正极供货协议,此外,SKL、蜂巢、亿纬等合作商2022年的增量明显,订单确定性比较高。

公司表示,目前2022年在手订单已经大于产能。机构也是寄予厚望,预计公司2022年出货有望达15万吨,同比还将增长150%。

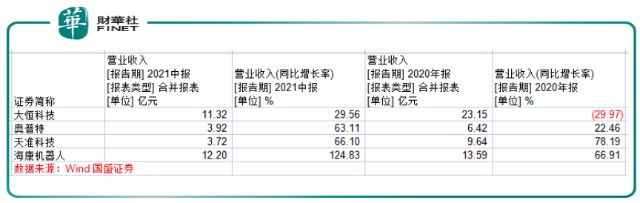

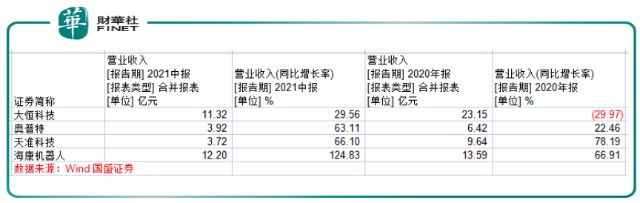

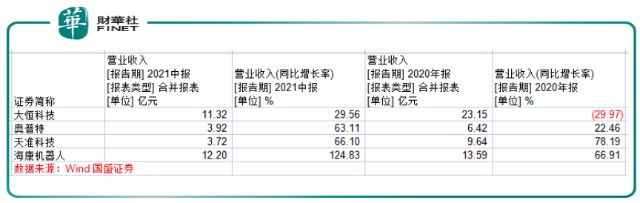

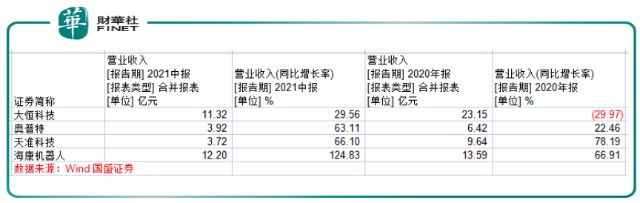

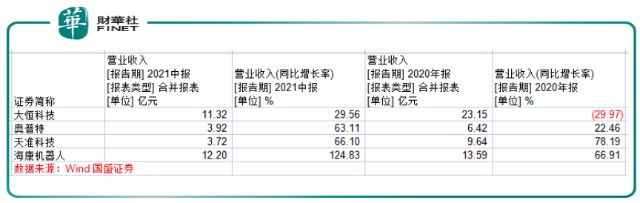

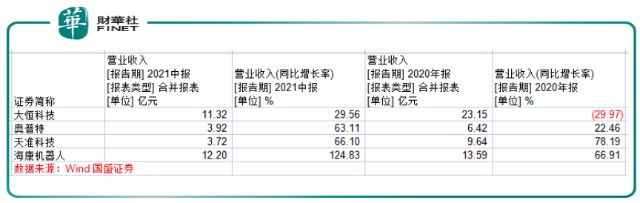

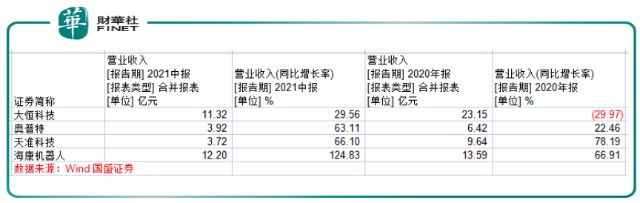

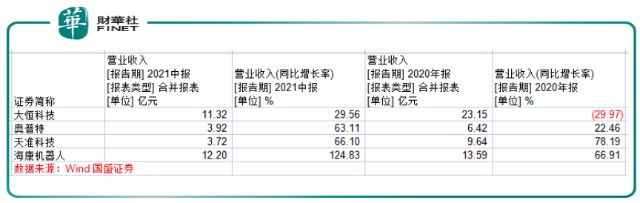

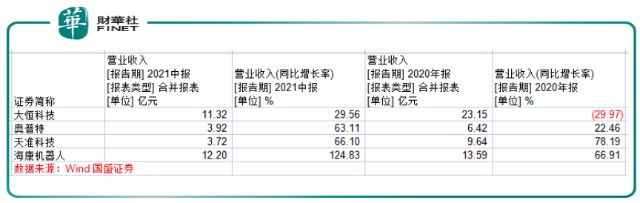

2. 行业竞争格局

目前,三元正极材料内部竞争格局比较分散,容百科技占比14%,前5大公司市占率非常接近。

但高镍市场有所分化,目前主要是容百科技和天津巴莫主导市场。三元高镍化的趋势愈加明确,随着高镍渗透率的不断提升,竞争格局势必会往有技术壁垒的公司集中。

而三元外部最大的竞争是来自于磷酸铁锂正极材料,这两大材料一直颇受争议。

在成本方面,由于三元需采用镍、钴、锰等多种昂贵的重金属材料,磷酸铁锂的价格更占优势。随着近两年的技术升级、能量密度又上台阶,在补贴政策退坡、车企不得不缩减成本的背景下,低成本的磷酸铁锂电池成为了更好的选择。

自2021年以来,磷酸铁锂电池的装机占比从38.3%开始一路追赶三元电池,到6月份,磷酸铁锂的装机量开始出现反超。

从产量来看,磷酸铁锂也已经超过了三元,且未来还有可能挤占掉三元很大一部分市场份额。

正极材料作为新能源汽车产业链里重要的一环,还有一个风险点就在于新能源车的销量。

比亚迪王传福称,2022年国内新能车渗透率将达到35%,机构普遍预测2022年新能源汽车销量将达到500万辆以上,按保守500万辆算,行业增速将超过40%。

行业高增速会一直持续吗?如果不能,那么新能源汽车作为高成长景气行业的大逻辑就破了。

目前产业链各个环节看上去都很好,但从中长期看并没有什么壁垒。一旦到某个节点,行业竞争加剧、产能扩张过多,新能源汽车行业将会显现周期性,一旦盈利增速开始放缓,业绩可能会继续增长,但股价必然会先行见顶。

-

杉杉股份(600884)容百科技(688005)当升科技(300073)