机构零调研,外资逆势加仓!2021年保险股怎么了?

一边是机构调研热度降至冰点,另一边则是外资流入持续升温。2021年12月以来,出现大量外资逆势加仓保险股的情况。

2021年最后一个交易日,A股指数飘红,保险板块略有下跌。

据记者统计,2021年以来,保险板块(申万二级分类)累计跌幅达39%,严重跑输上证指数同期4.8%的涨幅。数据显示,今年保险板块无一家公司接待过机构调研,究其根本是保险业基本面下滑。

自2013年起两位数增长五年后,2018年保险行业增速跌回个位数,2021年以来连续多月出现负增长。申万宏源分析指出,传统低效的营销模式已经进入深度的、持续性的困境之中,疫情按下了加速键;基本面改善有待2022年下半年后观察。

调研热度降至历史低点

截至2021年12月31日收盘,A股五大保险股仅太保收涨。中国平安收报50.41元,与前一交易日持平;中国人寿收报30.09元,跌0.09%;中国人保收报4.7元,股价无变动;中国太保收报27.12元,涨0.18%;新华保险收报38.88元,股价无变动。

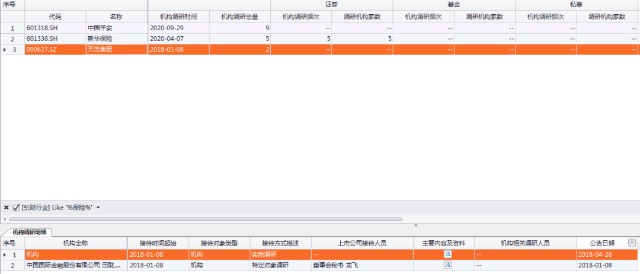

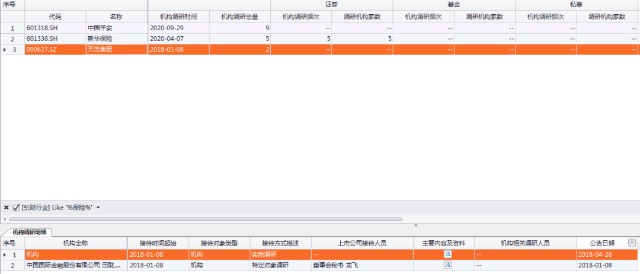

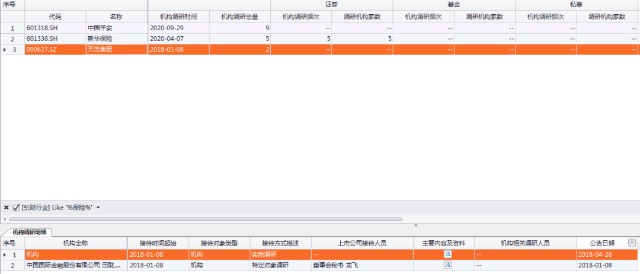

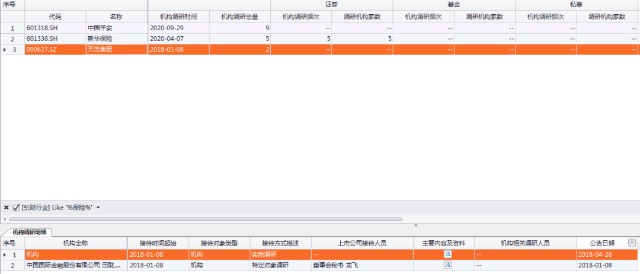

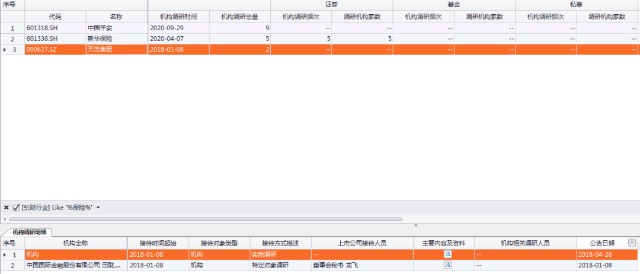

随着保险股表现大幅下挫,今年保险板块无一家公司接待过机构调研。根据东方财富Choice数据,年内机构调研总数超24.5万次,一些热门板块相关公司年内接待调研机构总数达上千家次。保险板块自2018年至2021年起受到机构调研的仅有三家:中国平安共接受9次调研,其中2018年3次,2020年6次;新华保险5次,均在2020年;天茂集团2次,均在2018年。

一边是机构调研热度降至冰点,另一边则是外资流入持续升温。2021年12月以来,出现大量外资逆势加仓保险股的情况。

东方财富Choice数据显示,2021年12月1日至12月31日,上市五家险企中,中国平安、中国人寿、新华保险、中国太保均获沪股通增持,月增持数量分别为7754.29万股、1056.63万股、710.82万股、329.12万股。五大保险股沪股通净买入45亿元;北向资金持股市值较上月末上升17.35%。截至2021年12月31日,沪股通持股排名前三的分别为中国平安、中国太保和中国人保,最新持股量分别为6.67亿股、1.98亿股、9821.23万股。

机构调研通常被看作机构布局的风向标。近年来,机构投资者的调研信息获得广泛关注,2020年以来机构投资者对公司调研的热情和频率在大幅上升。国金证券调研数据表明,由于疫情爆发后线上调研的普及,被调研的上市公司数目在2021年达到约2500家次的水平。从被调研公司的市值分布来看,百亿市值以下的企业一直是被调研的主体,并且被调研公司家次在近年快速上升。

国金证券于2021年11月发布研究报告《消失的超额收益:聚光灯下的公司无秘密》指出,不同调研热度公司市场表现分化明显,调研热度更高的公司在被调研后超额收益更显著。

而调研热度和超额收益,二者之间并没有直接的因果联系。国金证券研究强调,对于调研热度较高的公司,被调研后超额收益来源于强劲的基本面。关注度越高的公司,在被调研后其ROE(净资产收益率)始终超过行业板块ROE水平,并且在调研后相对行业ROE持续上升。

2018年出现增速拐点

机构对保险股调研兴致索然,同保险业显现的增长困境不无关系。有业内人士指出,保险业增速拐点2018年就已出现。

根据银保监会官网公布的年度统计数据,回顾保险业近十年来的经营业绩,行业整体和寿险从2012年起提速,2013年行业整体在近十年首次实现两位数高速增长,产险和寿险分别贡献17.2%和7.86%的增长。增速于2016年达到近十年的顶峰,当年实现原保险保费收入30959.10亿元,同比增长27.50%。其中,产险公司原保险保费收入9266.17亿元,同比增长10.01%;寿险公司原保险保费收入21692.81亿元,同比增长36.78%。

自2013年起两位数增长五年后,2018年保险行业增速跌回个位数,主要是由于寿险增长疲软;另外,产险增速整体也呈现下降趋势。2018年,行业原保费收入同比增长3.92%。其中,产险公司原保险保费收入11755.69亿元,同比增长11.52%;人身险公司原保险保费收入26260.87亿元,同比增长0.85%。2019年及2020年,寿险增速相对回暖,行业原保费收入分别实现12.17%、6.12%的整体增速。

(赵舒萌制表)

从2021年数据来看,行业经营陷入低谷,保费收入连续多月出现负增长。前11月保险业原保险保费收入为41644亿元,同比下降1.27%。产险公司原保险保费收入12441亿元,同比下降0.4%;人身险公司原保险保费收入总计29203亿元,同比下降1.63%。

上市险企方面,2021年前11月,中国人寿、中国平安、中国人保、中国太保、新华保险共计实现保费收入2.31万亿元,较去年同期下降0.67%。具体来看,中国平安(集团)原保费收入6914.2亿元,同比下滑5.22%,降幅比前10月略微收窄;中国人寿原保费收入5934亿元,同比增长1.23%;中国人保(集团)原保费收入5311.89亿元,同比增长2.17%;中国太保(集团)原保费收入3413.59亿元,同比增长0.81%;新华保险原保费收入1551.13亿元,同比增长1.67%。

传统低效模式陷入困境

东方证券认为,保险行业表现大幅弱于整体市场,主要受几方面因素共同扰动所致。

从负债端来看,疫情影响下居民收入不稳定性增加,叠加劳动力结构的变化,导致新单销售低迷、收入不及预期与代理人脱落率提升的恶性循环;车险业务受综改影响件均下滑,芯片产能不足导致汽车销量低迷,叠加商车费改下的COR(综合成本率)上升,共同导致车险持续承压。

从资产端来看,在全面降准的催化下,长端利率持续下探低于3%,市场对利差损风险的担忧导致估值中枢持续下行,此外部分险企投资端踩雷也加剧了悲观预期。

保险业何时能够摆脱增长困境,未来又将如何发展?

寿险方面,申万宏源分析指出,传统低效的营销模式已经进入深度、持续性的困境之中,疫情按下了加速键。可以预见的是,即使没有疫情,传统低效率营销模式也势将面临困境。当前保险产品主要矛盾是投保人多元化的需求和不平衡不充分的产品服务之间的矛盾。从产品和渠道两端来看,深层次矛盾逐步显现,在以客户为中心的目标上仍有提升与改善空间。

申万宏源预计,受节奏递延和同期基数较高的综合影响,2022年第一季度行业NBV(新业务价值)同比下滑近20%,但市场此前已有较为充分的预期,关注有效人力回暖和队伍质态的改善趋势。2021年10月以来,监管连续下发互联网人身险新规、人身险保险销售管理办法等规范,有望重塑行业竞争格局,12月初部分中小险企陆续下架、关停或调整互联网保险业务,头部公司产品竞争压力有望边际缓解,但基本面改善仍有待2022年下半年后观察。预计2022年新单和价值增速前低后平,行业全年个位数下滑,明年第三季度之后有望迎来拐点。

财险方面,东方证券分析,车险综合改革首年,保费下滑、综合成本率上升,行业整体承压,但目前车险已现向好拐点,预计业务质态将步入改善通道,大型险企规模优势有望逐步显现。非车业务需求旺盛,信用险主动压规模控风险,非车占比有所提升,成为重要增长点。预计在车险非车的共同发力下,有望实现双轮驱动,带动财险整体向好发展。

记者:罗葛妹 实习生:赵舒萌

编辑:姚惠

责任编辑:毕丹丹

封面供图:罗葛妹