中煤能源:下半年扩产能,再次冲击年度港股100强

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

引言:

今年5月底举行的港股100强盛典壮观场面令人记忆犹新,荣获港股100强各项榜单殊荣的上市企业也迎来中期业绩考验,进一步佐证其入选榜单的“硬实力”。经营业绩能保持稳增长态势的企业均为行业领军者,例如煤企头部企业中煤能源(01898-HK)(601898-CN),水泥龙头海螺水泥(00914-HK)(600585-CN),及动力总成龙头潍柴动力(02338-HK)(000338-CN)。其中,收入及净利增速较为突出的应属中煤能源。

产能有效释放 经营业绩保持双位数增长

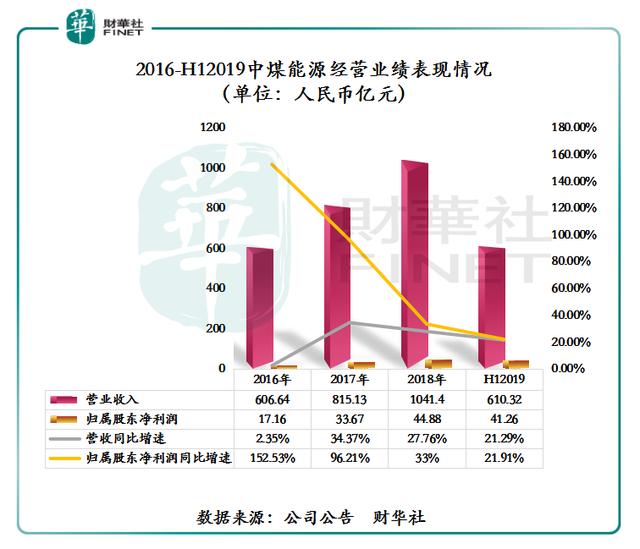

据中煤能源H股财报显示,依托煤炭销售量首次突破1亿吨(同比增长30.2%)良好表现,公司上半年实现营收610.32亿元人民币 (单位下同),同比增长21.29%,收入超2016年全年营业收入。归属股东净利润为41.26亿元,同比增长21.91%,归属股东净利润超2016年、2017年全年净利润表现,约占2018年全年归属股东净利润的91.93%,处于历史最佳水平(如下图所示)。

从主营业务上看(如下图所示),中煤能源核心业务煤炭分部表现最为抢眼,是公司主要的收入及利润来源。截至2019年6月30日,煤炭业务(抵销与其他分部间销售前)中的商品煤销售量为5059万吨,同比增长39.4%,商品煤炭价格同比下滑3.1%,至504元/吨;贸易煤销售量为4927万吨,同比增长26.4%,贸易煤价格同比下滑9.6%,至462元/吨。上半年,煤炭业务收入为460.69亿元,同比增长23.4%,占收入比重的75.5%,提升了1.3个百分点;毛利为92.06亿元,同比增长16.4%。不难看出,煤炭业务收入及毛利保持着可观的增速,一定程度上抵补了市场价格下跌带来的影响。说白了,以增加产销量,抵消了上半年煤炭价格下行的风险。

除煤炭业务外,中煤能源的其他主营业务(煤化工业务和煤矿装备业务)也取得不错的成效。

就煤化工业务而言,上半年,因尿素、甲醇等产品销量同比增加,以及劣质煤综合利用项目投产运行的驱动,收入同比增长7.4%至92.16亿元,毛利为16.49亿元,同比下滑0.6%。

就煤矿装备业务而言,上半年,因煤矿装备产品销量增加,收入同比增长15.3%,至35.06亿元。

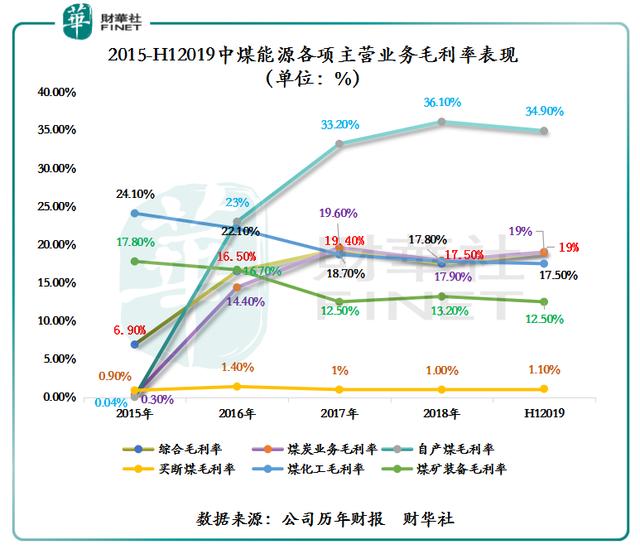

从毛利率来看(如下图所示),虽然公司今年经营业绩因通过扩增产销量的方式抵消煤价及化工类价格下滑的风险,但其期内各大主营业务毛利率表现并未走高,出现了下行的风险。其中自产煤毛利率下滑幅度最大,从2018年末的36.10%,下滑1.2个百分点至34.90%。

得益于期内各大主营业务销售收入稳增长,经营现金流净额也出现大幅净流入。截至2019年6月30日,经营现金流净额为102.41亿元,同比增长24.04%。反映出经营质量稳步提升。

煤价下行压力大,下半年业绩稳增长用何保障?

从当期市场环境来看,国内外经济形势依然复杂严峻,不稳定不确定因素明显增多,此外今年煤炭需求端较往年有点疲软,煤价承压下行明显。对此,在环境不明朗及煤价下行压力大的形势下,中煤能源稳增长业绩表现会被终结吗?

煤价承压目前已是事实,但中煤能源或许可以效仿上半年扩张煤炭产能及加速推进新项目落地的策略,来支撑经营业绩有质量增长。

据公告显示,公司新建煤矿母杜柴登(600万吨/年)和纳林河2号煤矿(800万吨/年)已于2018年11月正式投产,当年贡献产量150万吨左右,预计将在2019年达产;小回沟(300万吨/年)已经处于试运营状态,即将四季度正式投产;2019年公司煤炭产量有望增加1200万吨以上,增幅15.6%。从目前新项目投产情况及今年的产量来看,意味着下半年公司产能将继续释放,一定程度上可缓解煤价带来的下行压力。

除此之外,公司年产400万吨无烟煤的里必煤矿开工建设,产能规模达到1500万吨/年的大海则煤矿也恢复建设,未来产量及盈利增长空间较大。电力方面,上海能源公司2×350MW、新疆准东五彩湾2×660MW两座新建电厂全部投运。平朔公司2×350MW、2×660MW两座新建坑口电厂列入国家第一批煤电联营重点推进项目,为推动公司煤电一体化发展提供有力保障。

尾语:

从中煤能源上半年经营业绩稳步上行,及下半年新产能将迎来规模化释放的形势来看,这为公司今年经营业绩保持有质量增长提供了保障,也意味着公司可凭此机会再度冲击港股100强,续写佳绩。

作者:沈少鸿

编辑:彭尚京