美企债如潮水涌来:刚创740亿美元周度纪录 周一又发140亿美元

财联社 (上海,编辑卞纯)讯,自九月初20家公司在一天之内发行了创纪录的260亿美元投资级债券后,美国企业便锁定超低利率,掀起了一场历史性的发债狂潮,令华尔街投资银行家成为最大的赢家。

上周,美国公司共发行了750亿美元的投资级债券,这是自1972年有记录以来任何可比时期最多的一次。自上周二以来,可口可乐、华特迪士尼和苹果等公司纷纷发行债券,因债券收益率下滑。

随着时间的推移,发债狂热并没有一丝消退。根据彭博社和美国银行(Bank of America)的数据,预计在本月剩下的时间,企业发债规模至少会再增加500亿美元,其热度还将蔓延至垃圾债券和杠杆贷款,甚至,今天福特汽车的信用评级被穆迪降至垃圾级影响到该公司840亿美元的债券,也不会令其热度冷却。

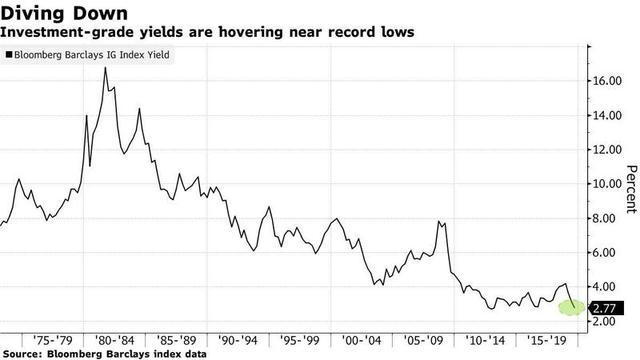

债券发行市场狂热的原因是什么?利率从未如此低过——根据彭博巴克莱指数(Bloomberg Barclays Index)的数据,截止上周,债券的平均收益率为2.77%,实际上处于历史最低点,与11月底相比下降近2%,当时该数字高于4.3%。

对于一家发行10亿美元债券的公司来说,这相当于每年节省1530万美元的利息。垃圾债券的收益率也有所下降,评级为BB级的债券(收益率水平最高)的收益率也接近其历史最低点4.07%。

(投资级债券的收益率徘徊在历史低点附近 来源:彭博)

索恩堡投资管理公司(Thornburg Investment Management)的投资组合经理克里斯蒂安•霍夫曼(Christian Hoffmann)对彭博社说:“现在是公司再融资的好时机。融资成本接近历史低点,因此,我对那些更好的、高收益公司进入市场(债券发行市场),将债务资本市场视为廉价自助餐不会感到惊讶。”

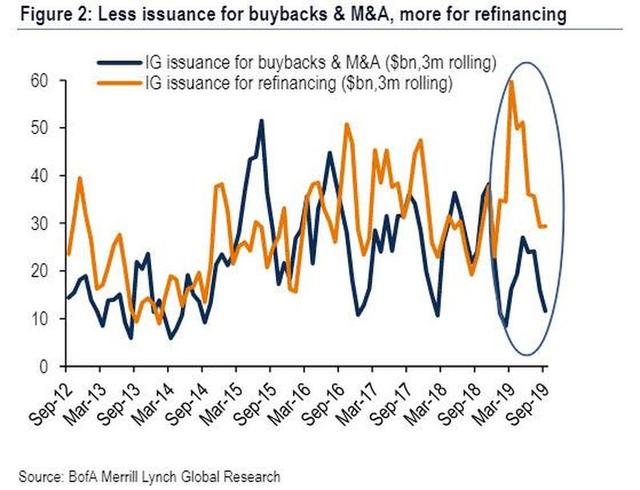

借款人正在利用最近的利率下降,以更低的成本为其未偿债券再融资。正如美国银行上周指出的,在目前的低利率环境下,新发行债券的“所得款项用途”已从支持再杠杆化活动转向再融资。

(债券发行更少地用于回购和并购 更多地用于再融资 来源:美银美林全球研究)

认为这种看似永久的信贷反弹最终将失去动力的投资者可能希望拥有质量最高、最具流动性的债券作为避风港。但若利率继续走低,那么票息较低,期限较长的债券也将具有吸引力。

与此同时,在欧洲和日本极低的利率环境下,外国投资者正在寻求收益最大化。

然而,尽管周一债券收益率突然飙升,美国10年期国债收益率从此前的1.55%跃升至1.65%,在此过程中,动量股受打压,价值股飙升,但继上周创纪录的债券发行之后,狂热仍持续,16家企业发行了137亿美元的债券,各行业和评级机构继续涌入高级别的债务资本市场。

疯狂的债券发行市场:

2019年迄今,进入债券发行市场的公司为去年同期的3倍——今年以来67家公司已经发行债券,而去年同期仅有24家。

9月的债券发行量比去年同期增长了55%(世界最大保险医疗金融公司之一Cigna 12个月之前发行了200亿美元的债券)。年初至今的发行量较去年同期落后3%,而此前几个月则落后13%。

虽然一些人认为,债券发行量增长只是在夏季放缓后平均值的回归,但8月的发行量符合预期。

(2016-2019年 9月美国投资级债券每日发行量 来源:美银美林全球研究)