肖建友入主组织架构或临变革,规模起家的人保寿与人保财匹配何其难?

财联社(上海,记者 路 英 崔喜善)讯,人保的三定,从集团到子公司已持续半年有余,目前子公司三定仍在进行中。

近日,《财联社保险频道》记者独家获悉,肖建友被任命为人保再保险公司董事长,已内部发文。

在此消息之前,人保寿险董事长也由缪建民变更为肖建友。除此之外,肖建友还担任人保集团副总裁。记者注意到,作为自国寿系引入的新高管,肖建友是人保集团副总裁级别高管中在子公司担任职务最多的。

人保集团董事长缪建民在近日的中期业绩发布会上说了一番意味深长的话:“今年上半年寿险健康险加起来对集团的利润贡献已超过17%,我们希望寿险和健康险加快发展,在价值和利润贡献方面,在将来能与财险相匹配。”

相匹配是何含义?数据上来看,人保财险规模保费收入是世界第二,亚洲第一。缪建民这样的期待对寿险、健康险公司而言是怎样的压力与动力?而作为老牌规模保费起家的寿险公司,人保寿想与财险平起平坐又谈何容易?

缪建民任上 发挥空间、专业所在都指向寿险

价值和利润贡献方面,缪建民希望人保寿险和健康险公司在将来能与财险相匹配,并非简单说说。

“意思很明确,就是市场地位要和财险齐平,话虽然平和,但足以看出缪建民的决心。在他就任前,人保财险保费收入规模就已是世界第二亚洲第一,对他而言,在任上把人保寿做大做强是非常重要的工作。”上述知情人士对《财联社保险频道》记者表示,“肖建友此前一直负责寿险工作,担任人保寿险董事长也是为加强人保寿险的发展。”

(2019上半年老三家保费收入、净利润情况表)

仅从国内来看,人保财险作为财险业响当当的老大,目前仅与第二名之间就有相当的距离。规模上,今年上半年,财险“老三家”人保财险、平安产险、太保产险分别实现原保险保费收入2353.35亿元、1304.66亿元、691.58亿元,人保财险规模超过第二、三名公司保费总和,并且增速明显高于行业平均水平;利润上,人保财险上半年净利润168.5亿元,平安产险、太保产险分别为118.95亿元、33.5亿元净利仍超出两家总和。

再用更直观的数据展示下,2018年共计51家财险公司实现盈利,净利润合计404.54亿元。人保财险一家公司盈利168.68亿元,占了近42%。

缪建民自2017年4月国寿集团副董事长、总裁、委副书记任上,赴人保集团任执行董事、副董事长、总裁;2018年1月升任集团董事长,并陆续获批人保财险、人保资产、人保健康、人保寿险、人保香港等子公司董事长。

从最大的寿险集团转战最大的财险集团,缪建民的发挥空间、专业所在都指向寿险。然而,要与上述这样一个人保财险相匹配的人保寿险是怎样的?

从业务规模来看,人保寿险虽贵为“老七家”(指:国寿股份、平安寿、太保寿、太平人寿、新华、泰康、人保寿险)寿险公司之一,但与国寿、平安两家几千万级规模的公司显然没法比。从利润指标看,人保寿险更是不在前十之列。

以2018年数据为例,人保寿险全年规模保费收入约995亿元,排在寿险行业第8位,但净利润只有7.18亿元,排行业17位。

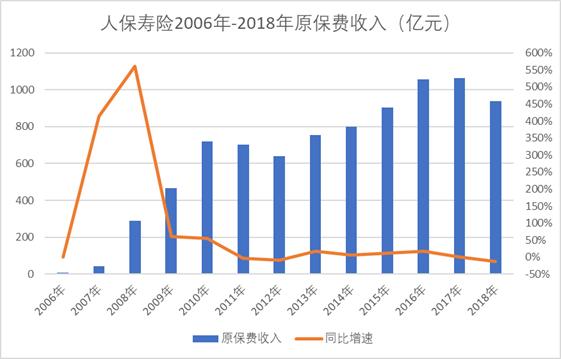

成立于2005年年底的人保寿险以规模起家,称得上是投资驱动型险企的鼻祖或初始模式。成立之初,利用借人保财险渠道、及短期内自设大量分公司铺设的线下网点以及银邮渠道大力发展,制定了“超常规跨越”战略,在四年之后的2010年就收获了700亿元的保费。

但是,由上图可以看出,自2010年以后,保费收入起起落落,而净利润则只有在2014、2015年超过了10亿元,这两年投资收益随股市高涨明显增加,净利润大增。

在这种基础之上,人保寿险一把手更换,各方面的大调整几乎是必然。

人保寿险变革酝酿中

“肖建友已经以人保集团副总裁的身份在人保寿险开展工作良久。”上述知情人士对记者表示,肖建友在担任人保寿险董事长后,公司接下来很快会出现组织架构变革或者一些新的创新做法,并可能伴随高层人事变动。

肖建友来自国寿系,于 1994 年 8 月进入中国人民保险公司(老人保),老人保分拆为人保、国寿之后,1996 年 8 月起进入中国人寿,历任国寿江苏省分公司总经理助理、副总经理、总经理,2015 年 7 月起进入中国人寿保险股份有限公司(国寿股份)总公司,历任总裁助理、副总裁。

2018年12月底,林岱仁辞任国寿股份总裁,苏恒轩接任。今年下半年,50岁的肖建友从国寿股份副总裁任上转战人保,并升任集团副总裁。

记者根据人保集团官网披露信息统计,肖建友作为集团副总裁级别高管,在子公司任职是最多的。人保集团旗下有11家公司中,缪建民担任人保财险、人保资管、人保健康、人保香港5子公司董事长;人保集团总裁、副董事长白涛担任人保投控、人保资本投资管理2子公司董事长;人保集团副总裁肖建友担任人保寿险、人保再保险2子公司董事长;人保集团副总裁、合规负责人、首席风险官李祝用担任人保金服董事长;人保集团副总裁、董秘唐志刚担任人保养老董事长。

“人保集团的副总裁,是由中组部综合部直接批的。他还兼很多职务,比如人保再保险的董事长,但他的主要精力就在人保寿,下一下人保寿存改革方面的步子会更大一些,创新的力度也更大一些。”人保集团一位内部人士对记者表示。

从工作经历来看,肖建友与缪建民并没有直接关联。2005年12月至2017年4月历任中国人寿保险(集团)公司(以下简称“国寿集团”)副总裁、副董事长总裁,期间兼任国寿股份非执行董事;2017年3月-2017年4月兼任国寿养老董事长;2017年4月缪建民调任人保集团执行董事、副董事长、总裁,2018年1月任该集团董事长,并陆续获批人保财险、人保资产、人保健康、人保寿险、人保香港董事长。

“缪建民还是还很相信专业的,对他而言,把人保寿做大做强是一项重要的工作,请肖建友来可能也是想找一个分量更重一点更专业的人来做这个事情。”上述内部人士告诉记者。

规模型发展路径遗留问题亟待解决

事实上,人保寿险的转型之路已经开启。今年上半年,人保寿险规模保费、原保费收入分别为745.1亿元、708.32亿元,分别同比增长2.0%、1.4%,但净利润则已达到31亿元,同增108%,超去年全年,更是创自2007年以来的同期最高水平。当然,均得益于5月份的减税政策,上半年的净利润大增也是行业现象。

人保寿险表示,下一阶段,将坚持以保障型产品为主,打造高素质、高产能代理人队伍;探索并推广“一体化全能型综合拓展团队”建设,整合集团资源、形成销售合力。

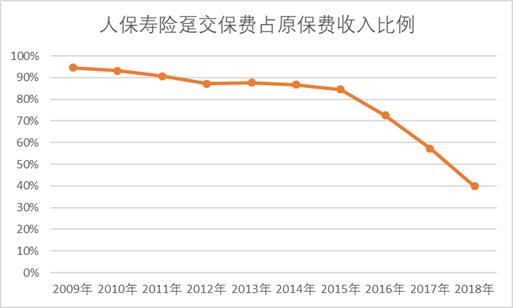

但是,要想顺利发展下一阶段的战略对于目前的人保寿险并不容易。长期依赖银保渠道去冲规模就会造成趸交保费占比较高、银保渠道保费占比较高、个险渠道薄弱、净利润长期乏力等问题。这些问题也增加了人保寿险下一阶段发展难度。

从业务结构方面看,人保寿险自2014年开始进行业务结构调整。傅安平曾在接受媒体采访时表示,公司在2014年正式提出转型的“九字方针”,即“稳增长,重价值,强基础”。具体来说就是稳定现金流增长,重视业务价值,调整业务结构,关注基础建设。随后,人保寿险趸交保费显著下降,今年上半年,趸交保费比例下降为36%。不过相对于公布趸交数据的国寿、新华人寿相比,仍有些差距,按渠道进行划分,国寿和新华趸交保费占比分别为0.27%、0.02%。

从渠道方面来看,人保寿险对于银保渠道的依赖情况依然较为突出。2014年到2018年,其银保渠道原保费占比在50%-60%左右。今年上半年,银保渠道原保费占比依旧高达51.1%。而在2018年有银保渠道数据的4家“老七家”公司中,国寿银保渠道所占比是14%;平安寿险银保渠道占比3%;太平人寿银保渠道占比21%;新华人寿占比17%。

与银保渠道的强势相对的是个险渠道的薄弱,这也是人保寿险下一步打算大力投入的方向。在近日的半年业绩发布会上人保集团表示,下一阶段,人保寿险将坚持以保障型产品为主,打造高素质、高产能代理人队伍;探索并推广“一体化全能型综合拓展团队”建设,整合集团资源、形成销售合力。

但在个险人力方面,今年上半年,人保寿险营销员仅有25.07万,相比2017年透露的25.59万人还减少了0.52万人。与之相比,今年上半年国寿的销售人员为190万人。

除此之外,偏重银保渠道所导致的盈利乏力也一直没有太大改善。近十年来,人保寿险的平均净利润只有10.88亿元。相比于其他相似体量的保险公司的净利润差距明显。就拿2018年比它保费高出一名的泰康人寿来说,泰康人寿保费收入是人保寿险的1.3倍,而净利润却是其19倍。今年上半年,人保寿险31亿元的净利润创下了自2007年以来同期最好水平,同增108.3%。与之体量相近的上市公司新华人寿,保费收入740亿元,净利润增速低于人保寿险,为81.8%,但净利润额却是人保寿险的3.4倍。

(图片来源:根据2018年寿险企业年报的公司报表数据整理)

2018年,其净利润为7.18亿元。在保费规模前十名中,平安人寿盈利最多为722.65亿元。相比之下,人保寿险与其保费相差近5倍,净利润相差100倍。就算是老七家中盈利最少的华夏人寿,也是人保寿险净利润的4倍。而且,排在人保寿险之后的中邮人寿,保费收入相差近400亿元,但净利润仅相差约2亿元。

细分原因来看,排在人保寿险前后的10家寿险公司中,有6家险企在保费增长、投资收益、成本控制做的较好,在2018年实现净利润同比增长,如平安寿险、太保寿险、太平人寿、新华保险、泰康人寿、中邮人寿。