从银行业贷款结构变化及坏账率,看中国经济的“温度”?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

引言:银行业乃百业之母,只要你在中国做生意、生活,你就不得不和银行打交道,所以,一般来说,经济好、企业赚钱的时候,银行业的经营状况必然好,因为企业经营好,银行借出去的钱才可以收回来嘛,而经济不好或者结构性调整的时候,银行业的经营状况必然不佳,这两者是互相牵制的。

伟大的投资家巴菲特先生一直强调说他取得的成果,主要是搭上了美国经济的“顺风车”,因为,他长期以来重仓了美国银行股。当然了,其他行业也会与国运有关,但关联性就会小一点。

银行业贷款流向分析

首先,我们分析之前需要强调的是,杠杆、杠杆、杠杆,重要的事说三遍,银行业经营杠杆率普遍十多倍,如果整个公司的坏账率达到5%上下,意味着这家银行的净资产可能为负数,所以,我们的分析数据一定要考虑杠杆的因素。

财华社查看了几家大银行的报表发现,他们的对公贷款和个人贷款中,对公贷款普遍的坏账率高于个人贷款的坏账率。

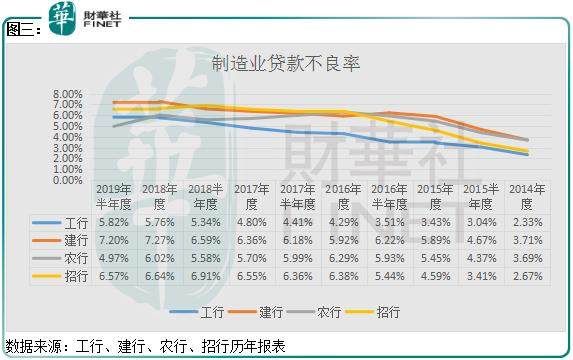

对公贷款占比很大的一块是对制造业的贷款,恰恰这块占比较大的制造业贷款不良率是非常高的(截至2019年半年度制造业贷款不良率普遍达到了6%左右),导致的结果就是,近几年这块业务占比下降越快、占比越少的银行,比其他银行就要经营的好一点。

1.)制造业贷款不良率维持在高位

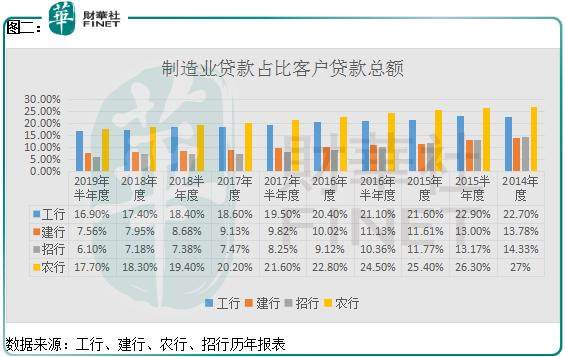

在2016年之前,四大行中工行、建行、农行以及股份行中招商银行,对制造业贷款总额均超过10%,个别银行甚至超过20%(由于数据较多,我们没有全部统计,只是挑了一些规模大有代表性的银行),属于客户总贷款占比中最多的一栏,但是,从2014年之后,这四家银行的制造业贷款占比均出现不同程度的下滑,其中,招商银行对制造业放贷的比例下降最快,由2014年的占比14.33%,下降至6.10%,其他三家银行对制造业贷款占比也有下滑,但是都没有招商银行下降幅度大。

那么,这些银行为什么对制造业的贷款比例要压缩呢?

我们继续往下看,2014年这四家银行对制造业贷款产生的坏账率均在4%以下,个别银行2%多一点(2014年之前,银行对制造业贷款的不良率还要低,个别银行制造业贷款不良率低于1%),但是,近几年各家银行对制造业贷款的坏账率是持续攀升,截至2019年半年度,制造业贷款的不良率在6%上下,翻了好几倍。

现在我们再来回答上面的问题,银行业为什么要压缩对制造业的贷款,因为很简单,制造业贷款的坏账率太高了,与其说银行自我调整,不如说银行不得不压缩对制造业的贷款,如果不压缩,近两年制造业贷款占比越高的银行,经营越困难,甚至有亏损或者资不抵债的可能。

另外,制造业贷款的不良率已经普遍高于银行贷款利差的两倍以上,意味着这几年银行往制造业放的贷款不但没有赚到钱,且还是亏钱的,想想看,银行对制造业放的贷款,可是占贷款很高的比例,加上杠杆的原因,银行业的“日子”能好过吗?

这也是为什么近几年银行普遍的坏账率比较高,但是,那些主动通过自身管理,调整贷款结构的银行,近几年的经营状况则较其他银行好的多,看看招商银行的经营状况,再看看招商银行近几年对制造业贷款压缩的有多么狠,占比有多么低,也难怪招商银行的资产质量较其他银行要好的多。

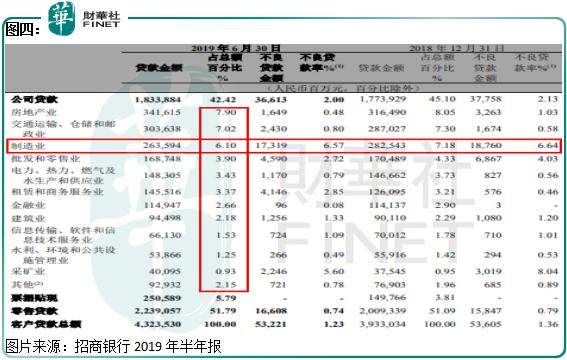

2.)制造业贷款高不良率和经济的关系

截至2019年半年度,虽然各家银行对制造业贷款比例较前几年均有压缩,但是银行业客户贷款占比较多的行业之一还是制造业,可见制造业经营状况对银行报表的影响之大。以2019年招商银行的半年报为例,公司贷款中占比总贷款额度最高的三项为房地产业、交通运输和制造业,占总贷款的比例分别为7.9%、7.02%和6.10%,制造业贷款的坏账率最高6.57%。

招商银行制造业贷款占比已经较上市其他银行制造业贷款占比小得多,但也高达6.1%,个别银行制造业贷款占比甚至超过20%,占公司总贷款额度最大,可见制造业在经济中所占的比例有多高,这还是各家银行近几年在压缩制造业贷款的背景下实现的。

那么,问题来了,银行业贷款占比较大的类别——制造业,坏账率非常高,且近两年维持在了高位,意味着国内制造业的经营状况不乐观,而制造业作为国内经济的支柱之一,他如果没有良性发展,那么是否意味着国内经济短期还谈不上乐观,或者说国内经济还在自我调整?这两者是互相影响的。

制造业短期的状况不乐观,而那些以往靠持续压缩制造业贷款占比,改善报表的银行,未来坏账是否会出现明显反弹,经营状况是否会出现再次恶化?

靠压缩制造业贷款改善报表的银行风险点分析

文章的分析,主要针对的是银行业公司贷款这一块,个人贷款并没有涉及。

银行业对制造业贷款压缩的比例不可能无限制,而制造业贷款占比总贷款的比例越小,未来压缩的空间越来越小,那么,这是不是意味着那些以往压缩制造业贷款越多的银行,未来改善的空间越小了。

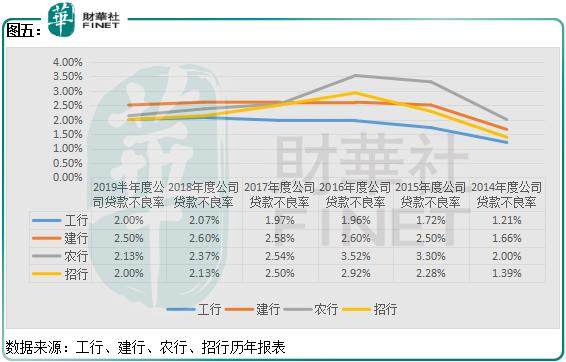

首先,我们继续以工行、建行、农行和招行这四家银行为例,根据上面的图二,可以得出招行近几年制造业贷款占比总贷款基数非常低,比其他三大行制造业贷款占比要低的多,且还在持续压缩,导致的结果就是,招行的公司贷款不良率相比较其他银行优势非常大(招行公司贷款不良率比股份行公司贷款不良率低的多),就算相比较工行、建行、农行也都要有优势,而四大行负债端的成本比招行低,他们的资产端不用为了高收益去放贷到高风险的行业,按理来说,四大行公司贷款不良率要低于招行,但是并没有,原因是什么?因为,招行的公司贷款,在不良率高企的制造业占比非常少,所以他就有优势。

截至2019年招行制造业贷款占比总贷款的比例只有6.1%,未来压缩的空间不大了,那么问题来了,这是不是意味着招行的资产质量优化到头了?其他靠调整资产结构改善报表的银行资产质量优化到头了?这也是市场比较关注的问题。

制造业贷款占比较低的银行,一般来说,公司贷款的不良率会比制造业贷款占比高的银行,公司贷款不良率更有优势,当然了,也并不见的一定低,这还的区别对待,那些已经在制造业贷款占比非常低的银行,他最起码在这一块已经具备了优势,虽然它这块业务未来调整空间不大了,但是他的绝对数已经够低了,这就和考试考了98分,你想再提高一分都非常困难,但并不能说他不是好学生,或者说他以后会成为坏学生。

值得警惕的是,银行业在制造业的贷款不良率一直攀升,短期虽然有放缓的趋势,但是,不良率的基数非常高,这意味着国内经济最起码还存在结构性问题,反过来,这也代表着银行业艰难的日子并没有过去,资产质量不太可能会持续优化,这才是银行真正的风险。

根据WIND数据,中证银行指数截至2019年9月5日收盘,市盈率(PE)6.46倍,市净率(PB)0.84倍,市净率处于历史地位,低估值已经一定程度上反映出市场的悲观预期。

结语:

1.从以往历史看,制造业贷款占比是银行总贷款占比最多的大类之一。近几年制造业贷款的不良率逐年攀升,是拖累银行业绩最关键的因素,而那些通过调整贷款结构的银行,在一定程度上弱化了这种不利影响。

2.制造业作为国内经济支柱之一,制造业不良率比较高,经营不景气,意味着国内经济还是存在结构性问题,或者说处于转型新,而这又会反过来影响银行的报表。

作者:郑鹏超

编辑:李雨谦