六氟磷酸锂“火热来袭”一波波涨价潮席卷而来,谁将在浪尖起舞?

编者按

作为动力电池电解液核心材料——六氟磷酸锂,正在经历一波波的涨价潮,市场报价数据从2020年7月最低不足7万元/吨,到2021年6月突破30万元/吨,7月突破40万元/吨,8月已经突破45万/吨,强势上涨的背后逻辑是什么?在上下游产业链中所处什么位置?市场前景多大,以及行业壁垒多高?六氟磷酸锂的崛起能够带来哪些投资机会?六氟磷酸锂概念股谁更有发展潜力?

财华社《六氟磷酸锂“火热来袭”》专题将会一一解答,本文是该专题开篇。

我们先来看看六氟磷酸锂概念股近日在二级市场的表现,从2021年8月24日的收盘价来看,天赐材料涨停的同时又创下140.84元的历史新高;多氟多同样也是涨停的同时又创下55.66元的新高;永太科技虽没有涨停,但也依然以44.15元的收盘价创下新高;延安必康也呈现小幅上涨。

六氟磷酸锂板块能够在二级市场呼风唤雨,归根结底是受益于在产业链潜藏的巨大红利。

01 六氟磷酸锂产业链&涨价逻辑

我们先来看看六氟磷酸锂是什么,有什么用途。

六氟磷酸锂是一种无机物,化学式为LiPF6,白色结晶或粉末。易溶于水、还溶于低浓度甲醇、乙醇、丙酮、碳酸酯类等有机溶剂,一般动力电池的电解液由溶剂、溶质、添加剂等构成,六氟磷酸锂可以说电解液成分最重要的组成部分,约占到电解液总成本的40%,电解液各个成分对应的成本比例如下所示:

六氟磷酸锂作为锂离子电池电解质,主要用于锂离子动力电池、锂离子储能电池及其他日用电池,同时是近中期不可替代的锂离子电池电解质。而锂离子动力电池主要应用于下游的新能源电动汽车、锂离子储能电池主要用于发电侧的储能领域。

锂离子动力电池目前主要分为两大类,一类是磷酸铁锂离子电池,一类是三元高镍锂离子电池,无论是哪类,都需要用得到电解液,进而用得到六氟磷酸锂。

在当下的新能源汽车中,动力电池约占汽车总成本的比例约为40%,在动力锂电池的材料成本构成中,电解液约占动力电池总成本为15%左右的,六氟磷酸锂约占到电解液总成本的40%,也就是说,六氟磷酸锂占新能源汽车的总成本大约为:40%×15%×40%=2.4%,具体在新能源汽车产业链的位置如下所示:

六氟磷酸锂目前的制取工艺方法主要有四种:氟化氢溶剂法、有机溶剂法、离子交换法、气-固反应法。

有机溶剂法:是将LiF固体悬浮于有机溶剂中,然后通入纯化后的PF5气体,反应生成的LiPF5直接溶解在有机溶剂中,所得溶液可直接用作锂离子电池的电解液。该方法缺点是反应原料会和部分有机溶剂发生聚合、分解等反应,很难获得高纯度产品。

离子交换法:是将六氟磷酸盐与含锂化合物在有机溶剂中发生离子交换反应,得到六氟磷酸锂的方法。该方法缺点是所制备的产品纯度不高,六氟磷酸锂比较容易吸水,必须使用安全无水的溶剂,对溶剂的要求高,相对的原料成本也较高。

气-固反应法:是将经过处理的过孔LiF固体与PF5气体直接反应,生成LiPF6,该方法的优点是反应步骤少,操作简单。缺点是反应过程中需要使用干燥惰性气体进行保护,因此对反应容器的密封性要求高,分离纯化较为复杂,且纯度低。

氟化氢溶剂法:是将卤化锂溶解在无水氟化氢中,再通入高纯PF5气体进行反应,生成六氟磷酸锂晶体,再经过分离、干燥得到六氟磷酸锂产品,为目前工业化的主流制取方法,具体流程图如下:

从上述流程图中可以看出,六氟磷酸锂的成本主要是五氯化磷、无水氢氟酸、LiF,而这三者最近并无涨价的迹象,也就是说六氟磷酸锂的涨价不是因上游施压引起的。

再反观下游,六氟磷酸锂的一级下游是电解液与动力电池,二级下游是新能源汽车,2021年以来的新能源汽车产销量不断创新高,下游的高需求传递到中游的动力电池行业,然后再传递到电解液行业,最终造成六氟磷酸锂供需矛盾拉紧。

这种价格上涨能持续多久?

还得看行业整体的供应啥时候能把产能提升上来。目前来看,短时间内这个产品的整体供应很难上去。

主要原因是,一方面,六氟磷酸锂的原材料具有较强的毒性和腐蚀性,对生产的安全性和环保性都有较高的要求,所以一般对企业的资质背景有较高要求,生产资质的获批难度比较大,短期内厂商数量难以大量增加;

另一方面,生产线的建设周期一般为18-20个月,设备的定制、认证都需要较长时间,生产线扩产后产能释放也需要较长时间,所以短期已有企业的产能也难以大幅增加。

因此,尽管现有公司在扩充不断的产能,但短期内六氟磷酸锂的供需紧张情况不会缓解,涨价后再降价的可能性极小。

简而言之,下游需求增强,整体行业的供给又一时半会无法满足下游需求,这是近期一波波涨价潮的原因所在。

回顾一下六氟磷酸锂的价格走势历史迹象,能发现一些规律。

15-16年,伴随着六氟价格的快速上涨,众多六氟企业纷纷扩产去抢食市场,六氟行业的大规模扩产又导致供给上升、行业价格逐渐下降,2016-2018年价格进入下降通道。

19-20年由于国内新能源汽车销量的不及预期,较差的六氟磷酸锂需求致使行业价格跌至历史低谷,2020年7-9月市场价格降至6.5万/吨的历史低位,到了2021年抬头迹象愈发明显,4月份的报价涨到了22万元/吨,7月突破40万元/吨,8月已经突破45万/吨。

最近的8月份,深圳一家动力电池企业的内部人士曾对外表示,“肯定买不到,现在不完全是价格的问题了,是拿着钱也买不到货。”据了解,当天,该公司召开专题会讨论电解液的供应问题。

02 市场前景&行业壁垒

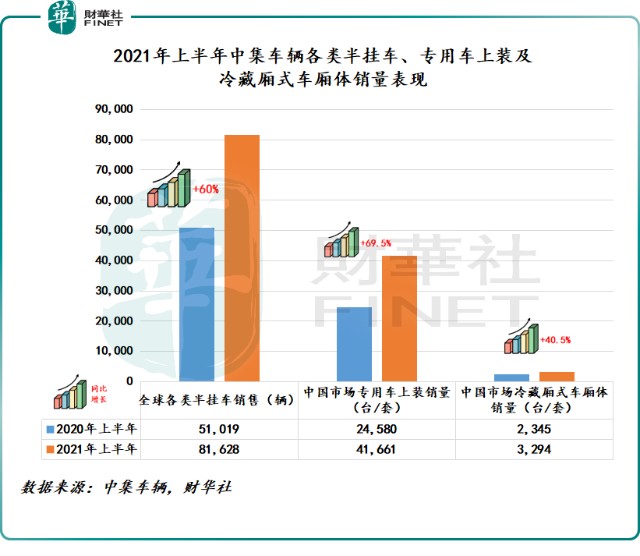

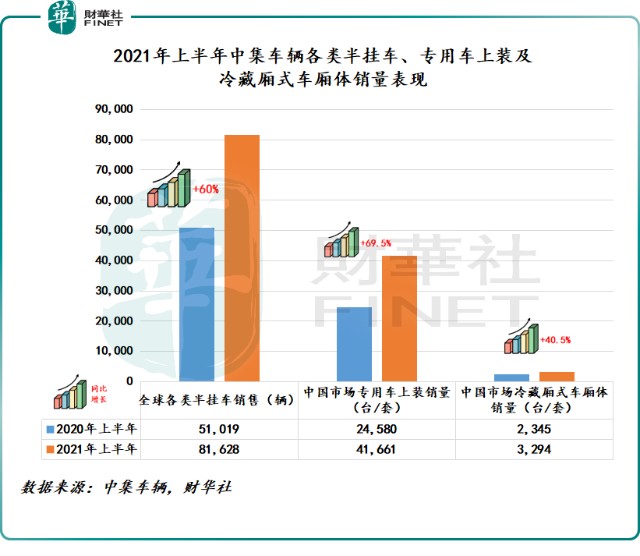

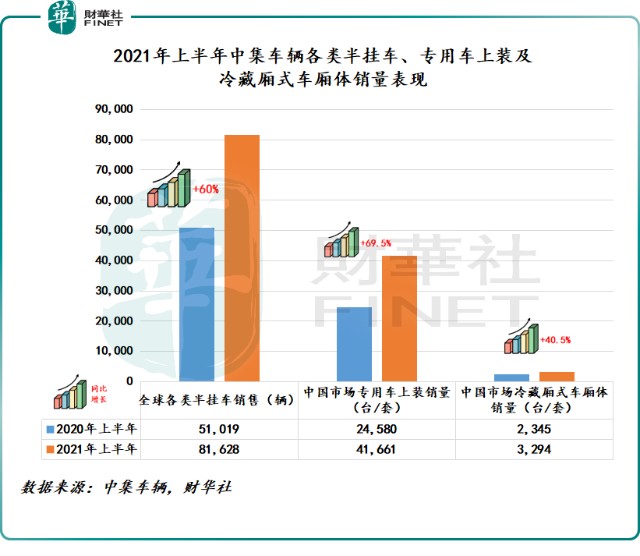

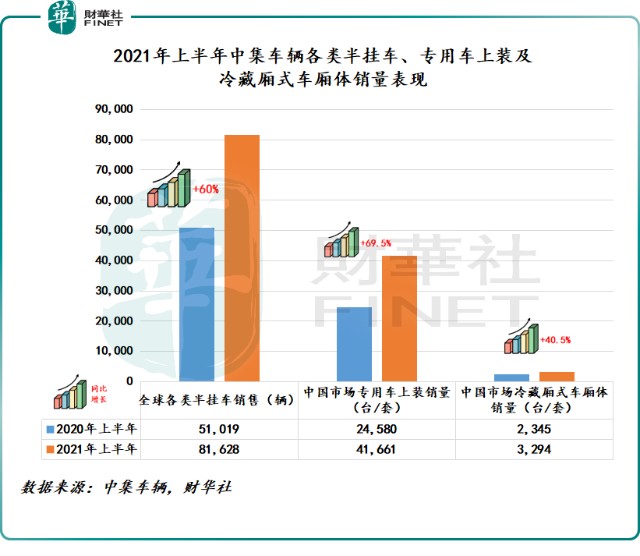

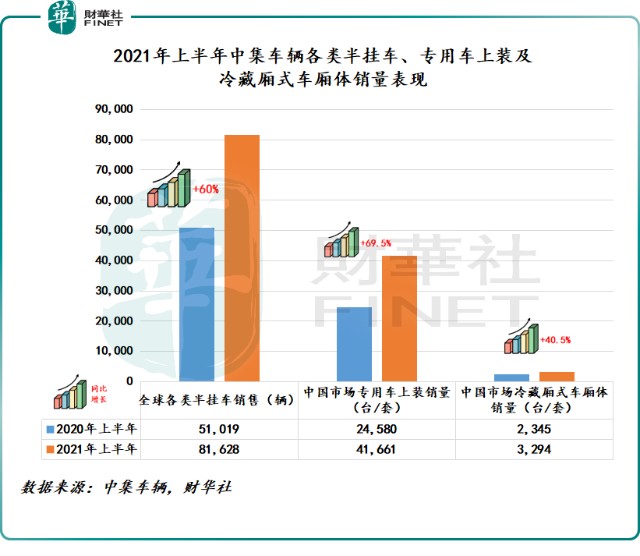

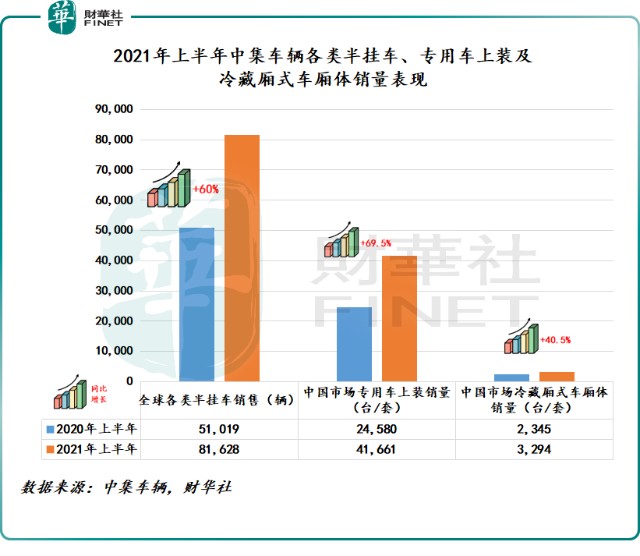

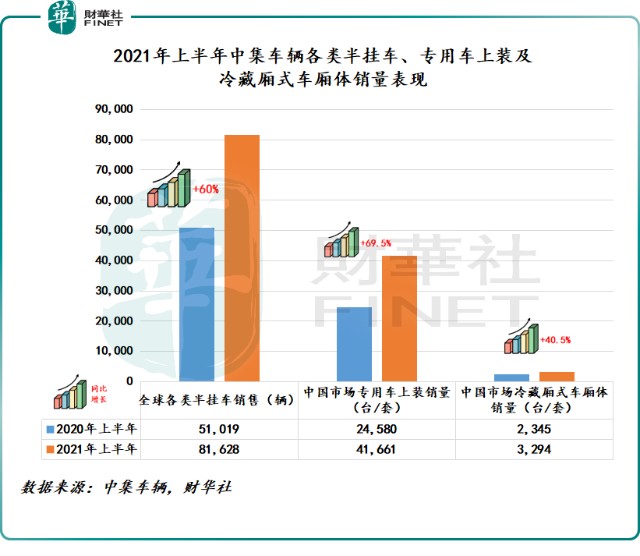

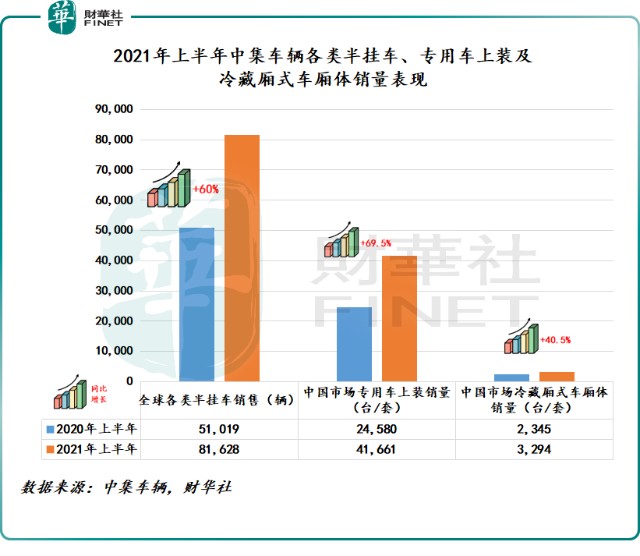

任何一个行业的发展前景都是取决于最下游的需求,最下游的发展前景决定着整个产业链的命脉,对六氟磷酸锂行业来说,最下游就是新能源汽车行业,新能源汽车行业无论是国家政策层面,还是从2021年后的销量表现,都是蒸蒸日上的大势所趋。

动力电池主要分为三元材料电池和磷酸铁锂电池。一般来说,三元材料电池的电解液耗用量为 1100-1200 吨/GWh,磷酸铁锂电池的电解液耗用量为 1500-1600 吨/GWh,为方便估算,假定未来这两类电池的装机量比例为1:1,那么锂电池的电解液综合耗用量大约为 1350吨/GWh。

相关机构预计2021年国内动力电池装机量为273GWh,2025年动力电池装机量大约为1163GWh,那么2021年国内电解液的需求量为1350*273=36.85万吨;2025年国内电解液的需求量为1350*1163=157万吨。国内锂电池电解液历史出货量如下表所示:

根据天赐材料在投资者交流平台的回复,目前 1 吨六氟磷酸锂大约可以配制 8 吨电解液,由此可以推算出2021年国内六氟磷酸锂的需求量为36.85/8=4.6万吨;2025年国内六氟磷酸锂的需求量为157/8=19.63万吨。

在回到供给端,相对于需求,目前整个六氟磷酸锂的行业的产能是不足的,首先是现有的参与公司数量少,主要的公司有天赐材料、多氟多、天际股份、永太科技等;再者,参与门槛较高,一个是环保要求,申请资质周期长,生产线的搭建也耗费大量时间成本(一般18-20个月)。

可替代性方面,目前为止,还没有发现比六氟磷酸锂的性能更加可靠的替代品,也就是说,六氟磷酸锂在电解液行业的市场地位是暂时无法动摇的。

下游客户的高额预付保供,也能体现出该行业的炙手可热。大客户方面,目前六氟磷酸锂行业主要分为宁德系、比亚迪系。宁德时代与比亚迪都是通过“长单”锁仓深入绑定上游。

宁德系:代表公司有天赐材料、永太科技等。

比亚迪系:代表公司有多氟多、天际股份等。

2021年8月3日,永太科技披露与宁德时代签订采购协议,由宁德时代向公司采购六氟磷酸锂、双氟磺酰亚胺锂(LIFSI)和碳酸亚乙烯酯(VC)产品。

据协议,在2021年7月31日至2026年12月31日,宁德时代向公司采购六氟磷酸锂的最低量为24150吨。对双氟磺酰亚胺锂(LIFSI),宁德时代在明年内最低采购量为3550吨,2023年至2026年最低采购量为永太科技实际产能的80%;此外,在永太科技的碳酸亚乙烯酯(VC)投产且达产200吨/月后,协议期间内宁德时代的最低采购量不低于200吨/月。

双方约定,在协议签订后10日内,宁德时代应向永太科技预付产品货款合计6亿元。6个亿的预付款相当于财务资助,永太科技可以用来快速提升产能,从而保障供应。按照5%的利率计算,6个亿的年资金成本约3000万元,宁德时代为了绑定上游,这些都无暇顾及了,由此也可看出六氟磷酸锂目前多么炙手可热。

宁德时代还在2021年5月与天赐材料全资子公司——宁德市凯欣电池材料有限公司签约,两年内由宁德凯欣向宁德时代供应六氟磷酸锂使用量为1.5万吨的对应数量电解液产品。

同样的,宁德时代需要向宁德凯欣预付货款6.75亿元,道理同上。宁德时代都要支付高额预付款“抢货”,六氟磷酸锂的供应紧张可见一斑。

国内另一家电池巨头比亚迪也不甘落后。比亚迪则把多氟多、天际股份“抢到了碗里”。

2021年7月17日,多氟多公告,公司及旗下子公司先后与比亚迪、孚能科技、EnchemCo.,Ltd.签订六氟磷酸锂销售合同,订单合计涉及近1万吨六氟磷酸锂,且交付期限集中为今年7月至2022年底。其中,比亚迪预计采购六氟磷酸锂6460吨,孚能科技将采购1700吨。

此外,天际股份子公司新泰材料与比亚迪签订六氟磷酸锂长单,其中,2021年7月至2022年12月向深圳比亚迪供应不少于3500吨六氟磷酸锂;2023年供应3600吨至7800吨,具体可供产能2022年12月再行协商。

海外巨头LG也是这种套路,尝试与中国供应商“锁单”。2021年7月,天赐材料全资子公司九江天赐与LG签订协议,约定2021年下半年至2023年底,LG向九江天赐采购预计总数量为5.5万吨的电解液产品。

物以稀为贵,“锁单”现象的出现,正是行业景气度最有力的印证。

行业壁垒方面,六氟磷酸锂项目投资强度大,扩产周期长,新进入竞争者需要足够的资金支持以及长回报周期承受能力,进入壁垒较高,即使目前行业开工率、产量上行明显,但主要的增量还是集中在技术成熟、产品优质、客户稳定的龙头企业。

这一点可以从天赐材料的扩产(2000吨/年六氟磷酸锂项目)不断被延期可以得到印证,该项目于 2017 年 10 月开工建设,本来计划2个月后就完工,因设备改用进口导致延长至 2018 年 10 月31 日;后因增设了危险品仓库的建设,导致完工日期延长至2018 年 12 月;后因受环保整治趋严影响,项目施工材料采购滞后,导致完工日期延长至 2019 年 6 月;后因换部分设备及新采购部分管道材料,导致完工日期延长至2019 年 12 月。

03 掘金大机遇:六氟磷酸锂概念股大盘点

2004 年之前,日本的瑞星化工、森田化学和关东电化垄断了六氟磷酸锂行业, 在 2012-2014 年左右中国企业开始突破六氟磷酸锂的制备技术与工艺,尽管外资企业也在推出新工艺与配方,但国内外产品的差距已经不大。

如今,六福磷酸锂的主要阵地已经由国外转移到国内,这与动力电池行业的发展轨迹是极为相似的。

现在主营业务上布局六氟磷酸锂产品的上市公司有:天赐材料,多氟多,天际股份,永太科技,延安必康等。

下游的高涨需求释放出来的红利信号,行业内部总是比外部先知,其实,六氟磷酸锂行业“产能军备赛”早就打响了。

天赐材料(002709.SZ)2021年5月在投资者互动平台表示,目前拥有30000吨/年的液体六氟磷酸锂名义产能及2000吨/年的固体六氟磷酸锂名义产能。2020年非公开发行的募投项目里,还有60000吨/年的液体六氟磷酸锂在建产能。

值得一提的是,对天赐而言,六氟磷酸锂目前是自用状态,2020年天赐共交付电解液超7.3万吨,同比增长超过52%。

除此之外,作为动力电池的另一原材料——正极材料磷酸铁锂,也是天赐材料重点布局的对象。

多氟多(002407.SZ)2020年报显示,公司自主研发的晶体六氟磷酸锂目前具备年产1万吨生产能力,2021年下半年达到1.5万吨生产能力。新材料项目中的主要产品包括六氟磷酸锂、新型锂盐和电子化学品等,2020新材料项目创造了10.56亿元,占营收比例为25.10%。

工艺路线方面是多氟多的一大亮点,发明了一种双釜HF溶剂法制备LiPF6,先用PCl5与无水HF反应得到PF5与无水HF的混合液,再制备LiF的无水HF溶液,将其加入混合物液,经反应、结晶、分离、干燥得到高纯LiPF6晶体,成本降低,同时纯度又提升。

天际股份(002759.SZ)具备8160吨左右六氟产能,位居行业第三,近日与新泰材料、瑞泰新材拟在产业园内共同投资设立一家新公司,投资年产30000吨六氟磷酸锂及氟化锂、氯化钙等锂盐材料的生产销售项目,预计总投资30亿元,规划总用地约203亩。

据2021半年报披露,天际股份上半年六氟磷酸锂的实际产量为4185.5吨,产能利用率为103%,公司满负荷生产,销量同比增长189.78%,产量同比增长172.64%,营收达5.9亿元,同比增长528.84%,六氟磷酸占整个营收的比例为78.74%,这一数据在六氟磷酸锂概念股中最高。

永太科技(002326.SZ)在7月6日接受调研时表示,公司未来将重点发展医药和锂电材料业务。2020年年报,公司六氟磷酸锂现有产能约2000吨/年,已在扩建的6000吨/年的项目预计于2021年底前投产。2020年,永太科技锂电材料板块的营业收入为2.9亿元。2021年中报显示,锂电及其他材料类营业收入为 3.65亿元,占整个营收的比重为18.46%。

延安必康(002411.SZ)2021年8月在互动平台表示,公司控股子公司九九久科技生产的六氟磷酸锂产品目前装置设计产能为5000吨/年,经技术研发团队对现有生产装置进行节能挖潜和优化改造后,实际产能已达6400吨/年。

成功打入韩国市场是延安必康的一大亮点,2021年8月13日与Enchem Co.,Ltd.)签署《长期战略合作协议》议,双方约定,2021年7月-2022年12月六氟磷酸锂供货不低于432吨;2023年供货不低于1200吨;2024年1月-2025年12月供货不低于4800吨。2020年报显示,新能源类项目(主要指六氟磷酸锂产品)为3.74亿元,占总营收的比例为5.37%,并不高的一大原因是延安必康目前主打的依然是医药。

目前上市公司中参与六氟磷酸锂的暂时不多,竞争环境相对宽松,谁能在这个细分赛道上尝到更多的甜头,取决于产能的布局与落地效率等要素。

作者: 慧泽李