Robinhood:机构与散户握手言和?

网红有网红的好处,从Robinhood跌宕起伏的股价中就体现得很明显。

上周五上市首日,Robinhood开盘股价急速下挫,不到15分钟便跌超10%;随后V型反转,一度拉回发行价;正当大家滑跪庆祝时,情况急转直下,股价再次震荡下跌。截至收盘报34.82美元,较38美元的开盘价跌8.37%,总市值不足300亿美元。

然而昨晚,Robinhood的股价走势来了个川剧变脸,开盘便一路飙升,截至收盘涨超24%,报46.8美元,成交额近42亿美元。盘后,该股继续涨近12%,股价已经突破50美元关口,现报52美元。最新总市值391亿美元,接近早前的400亿美元估值。

Robinhood的股价如此大起大落,刺激是刺激,但对投资人和企业的心跳是个考验。不过现在这个局面,也可以说是他们自找的。

1 散户回心转意?

消息面上,“木头姐”的下场背书对Robinhood来说肯定是一项重大利好。尤其是在股价破发的不利情况下。

上周四Robinhood首次上市之际,Catherine Wood就买入了130万股;上周五,Wood继续买入了约185万股;而最近一个交易日,Wood又买入了超过6500万美元的Robinhood股票。根据Robinhood的当前价格,Wood持有的全部头寸价值约为2.27亿美元。

要想知道为何Catherine Wood对这家上市即破发的“网红”券商情有独钟,还要从这个人说起。

Wood出生于1956年,是ARK Invest的CEO和基金经理人。虽然坊间都尊称她一声“木头姐”,实际上人家已经是“木头姨”了。wood是去年美股最火的基金经理,人称“女股神”,或者“女版巴菲特”。

但其实,wood的投资理念和巴菲特大相径庭。巴菲特倾向于投资成熟公司和传统行业,wood则偏爱具有“革新性”的投资对象。

ARK Invest主要投资人工智能、自动驾驶、金融科技、基因测序、机器人、3D打印等创新领域,和其中有潜力的科技公司。去年,wood敏锐地捕捉了特斯拉、Square、Zoom和比特币的投资机会,这也是她旗下的产品在去年大幅跑赢纳斯达克100以及标普500指数的原因。

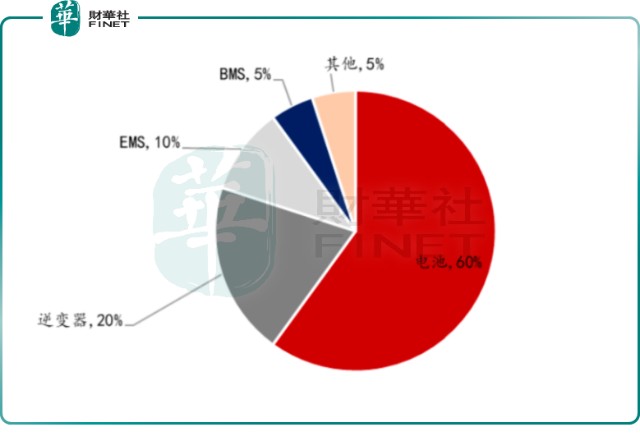

ARKK vs 纳斯达克100 vs 标普500 2014年底至今各自累计涨幅

因此,wood看好Robinhood的原因就说得通了。与传统券商相比,零佣金零门槛的Robinhood作为新型互联网券商,称得上是对行业的一次颠覆。和国内的东方财富等互联网券商类似,在传统券商火力不足的当下,拥有互联网基因的新型券商更受到投资者欢迎。

更重要的是,虽然wood和她的方舟投资基金对Robinhood的力挺,对后者上市后在舆论上的负面形象起到了一定挽救作用。然而昨晚Robinhood的大涨,更多地还要归功于散户。

昨晚,Robinhood是WSB论坛上讨论度最高的股票;在券商Fidelity上,该股也是交易量最高的股票,收到了8988个Robinhood买入指令和7931个卖出指令。

这表明,Robinhood重新获得了散户投资者的关注和追捧。至于个中原因,则要考虑到这家网红券商天然带有的“散户基因”。

2 侠还是盗?

罗宾汉是英国民间传说中有名的侠盗,2013年,Vlad Tenev和Baiju Bhatt两名出自华尔街的80后创立了Robinhood。

从名字就可以看出来,创办之初,Robinhood就精准地找到了定位和市场,用互联网思维做券商,打起了“散户大本营”的旗号。

无论Robinhood用这位劫富济贫的好汉给自己命名,是不是名不副实。但依靠零佣金、零门槛和傻瓜式交易界面模式,Robinhood确实完成了对传统券商行业的颠覆,成为散户投资者进入市场的主要门户。

2020年,新冠病毒流行导致的大范围居家隔离,和美国政府发放的个人补贴,将散户进入股市的热潮推向巅峰。这家面向散户的公司也迅速被捧到风口浪尖。

截至2021年第二季度,该公司拥有2250万个资金账户,比2020年的720万增加了151%。仅次于富达和嘉信理财,成为全球第三大券商。而第一季度,这个数字还只有1800万。

在招股书中,Robinhood表示其大约一半用户是首次投资者,中位数年龄只有31岁。但同样由于用户中的年轻散户投资者较多,2月份公司的平均账户规模为5000美元。

相比之下,富途的79万用户人均资产为7.5万美元;盈透的100万用户人均资产更高达34万美元。Robinhood虽然单个用户的净值较低,但“下沉市场”的增量要远远高于其它同行。

众所周知,美股市场以机构投资者为主,但近年来散户交易比例逐渐提高,目前占美国市场交易量的20%,较10年前已经翻倍。并且,还有60%的美国人未曾进行股票交易,所以Robinhood拥有广大的增量市场。

但最重要的是,不断涌入股市的年轻用户虽然给Robinhood带来了快速增长的营收,但Robinhood仍然处于亏损状态。

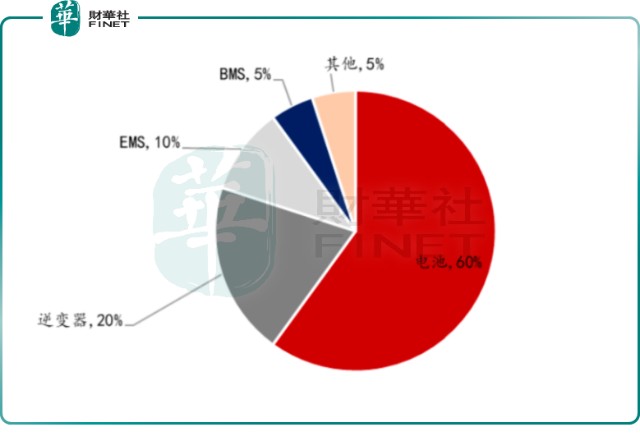

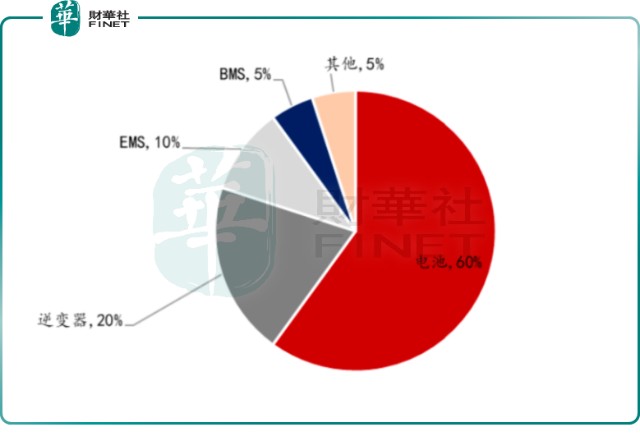

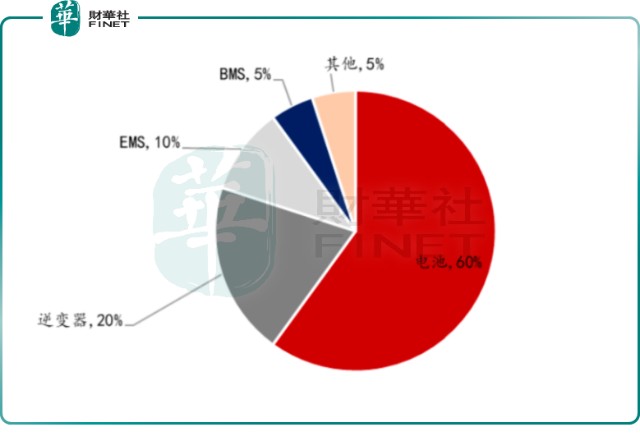

2021年第一季度,Robinhood实现营收5.22亿美元,是去年同期1.28亿美元的四倍多;预计第二季度营收为5.46亿美元至5.74亿美元,是2020年同期2.44亿美元的二倍多;而2020年,Robinhood实现总营收9.6亿美元,已经是2019年2.78亿美元营收的三倍多;

但在利润方面,Robinhood在2020年全年的净利润只有700万美元。并且今年一季度亏损14亿美元,远超上年同期亏损的5300万美元;预计第二季度净亏损4.87亿美元至5.37亿美元,去年同期则实现了盈利。

数据来源:财报

关于巨额亏损,Robinhood给出的解释是在年初散户vs机构轧空大战中,Robinhood不得不暂停一些热门股票的交易,并且在2月紧急筹集了35亿美元债务融资,因此导致财务紧张。

但是,正因为Robinhood在逼空大战中“拉闸”的行为,令它背上了“背叛散户”的骂名。

因此,虽然该公司在IPO中宣称要把不超过35%的股份留给自家用户,使其成为有史以来规模最大的散户配售股票之一。但散户并未忘记几个月前它背后捅刀的行为,甚至在WSB论坛成立了做空小组。

并且,过于“讨好”散户投资者的做法,也让专业投资者对其敬而远之。New Constructs的分析师David就认为,Robinhood的价值不应超过90亿美元。

3 结语

为了增加盈利能力,Robinhood正在将业务拓展至支付领域,并且已经将加密货币业务做到了16.8%的营收占比。

不过,长远来看,在最大的券商业务方面,一方面散户的热情能否维系还不好说,毕竟由于历史原因,双方仍然存在很大的裂痕。

另一方面,虽然美国疫情有复发的势头,但面对持续创新高的通胀,美联储加息恐怕已经在路上。到时候,Robinhood还能在开疆拓土的征程中一路高歌吗?

- Robinhood Markets Inc-A(HOOD)