中国铁塔:上半年业绩符合市场预期,“两翼”表现亮眼

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

8月7日,全球规模最大的通信铁塔基础设施服务提供商中国铁塔(00788-HK)发布了2019年上半年业绩报。上半年度,中国铁塔经营业绩整体符合市场预期,投资者展望的业绩超预期表现并未在出现。相反,不被看好的跨行业业务,收入同比增速却实现了“破百”。

上半年业绩符合市场预期,应收账款增幅近4成

据中国铁塔公告显示,2019年上半年公司营业收入实现人民币379.80亿元(单位下同),同比增长7.5%;EBITDA为278.15亿元,EBITDA率为73.2%,可比口径EBITDA率为58.0%,与2018年度基本持平;净利润为25.48亿元,同比增长110.6%。从中国铁塔上半年的成绩单来看,公司上半年的营收稳健,盈利能力大幅提升,经营效益保持较高的水平,且整体经营业绩符合市场预期。

据此前多家券商预测,中国铁塔2019年上半年净利润介乎25亿-34.68亿元,同比增速为106.6%-186.6%;净利润中位数为26.24亿元,同比增长117%;EBITDA料介乎222亿-278.19亿元,同比增速为6.2%至33.1%;EBITDA中位数为223.93亿元,同比增速为7.1%。

塔类经营数据方面,上半年,中国铁塔塔类站址规模增速平平。截至2019年6月30日,公司塔类站址数为195.4万个,同比增长4.0%,增速与2018年度增速基本持平;塔类租户数308.2万个,同比增长11.8%;塔类站均租户数从2018年底的1.55提升到1.58,整体共享水平逐步提升。

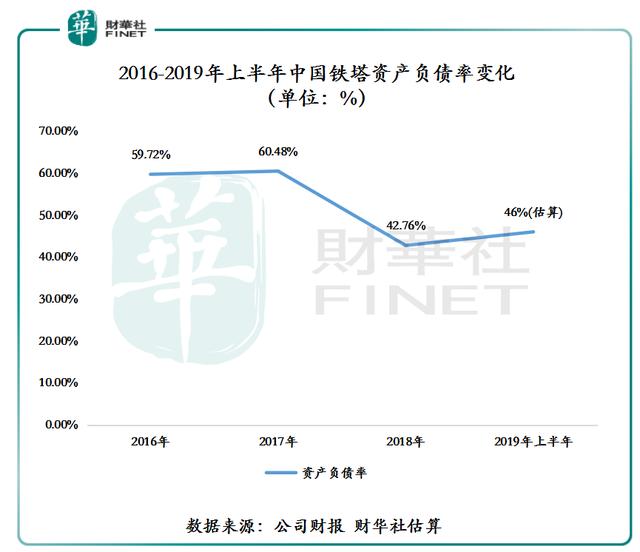

经营现金流及债务结构方面,上半年,中国铁塔现金流增速稳健,资产负债率触底反弹。截至2019年6月30日,中国铁塔上半年经营现金流净额为207.98亿元,自由现金流为118.92亿元。净债务杠杆率39.4%,较2018年底的34.4%,增加了5个百分点;资产负债率约为46%,较2018年底的43%,提升了3个百分点。

除此之外,中国铁塔上半年应收账款增速非常的“迅猛”。截至2019年6月30日,公司上半年度应收账款为267.26亿元,同比增速为39.5%。值得注意的是,上半年度超90%应收账款来自于三大运营商。其中,来自中国移动应收账款就高达122.55亿元,约占总应收账款的45.85%,而其余两大运营商中国电信及中国联通应收账款分别为43.53亿元、31.09亿元。

上半年“两翼”表现亮眼

自上市以来,中国铁塔为摆脱单一的业务结构及过度依赖三大运营商的经营模式,公司加大“一体两翼”的业务布局,即以塔类业务为主体,以室分业务和能源创新为左翼,跨行业业务和国际市场拓展为右翼,积极促进企业长效发展,打造出新的业务增长点,争取短时间内实现收益多元化。

从中国铁塔上半年成绩单中,“一体两翼”战略布局,取得的成效相对可观,左、右翼业务收入均取得双位数增长。

就塔类业务而言,上半年,塔类业务收入358.08亿元,同比增长5.1%。这主要得益于中国铁塔不断深化已有资源共享,进而提升了三大运营商新租户的共享率。截至2019年6月30日,来自三家运营商的新增租户共享满足比例超过80%。

就室分业务而言,上半年,室内业务收入为12.54亿元,同比增长52.2%。收入的增长主要得益于中国铁塔加大了在国内室内业务布局。截至2019年6月30日,楼宇类室分新增覆盖面积约4.5亿平方米,累计覆盖面积约为19.1亿平方米;地铁新增覆盖里程约223公里,累计覆盖里程约为3110公里;高铁新增覆盖里程约527公里,累计覆盖里程约为18218公里。

就跨行业业务而言, 上半年,跨行业业务收入为8.43亿元,同比增长125.4%。值得注意的是,跨行业业务是唯一一个收入增速“破百”的业务分部。而导致其收入增速高于塔类业务及室分业务的原因,莫过于跨行业业务采用了“捷径”。

跨行业业务是借助站址资源优势(以共享方式),将站址服务向信息综合服务延伸,为交通、安防、地下管道、公共建筑等行业,提供一体化信息化服务。截至2019年6月30日,跨行业业务租户为15.1万户,同比增长164%。

结语:

从中国铁塔上半年提交的成绩单来看,整体经营业绩符合市场预期,并没有亮眼的经营数据出现。相反,不被外界所看好的“两翼”业务,却取得亮眼的业绩表现。

作者:沈少鸿

编辑:彭尚京