当下A股,是在筑底,还是可能梦回2018?

1

股市什么时候涨?

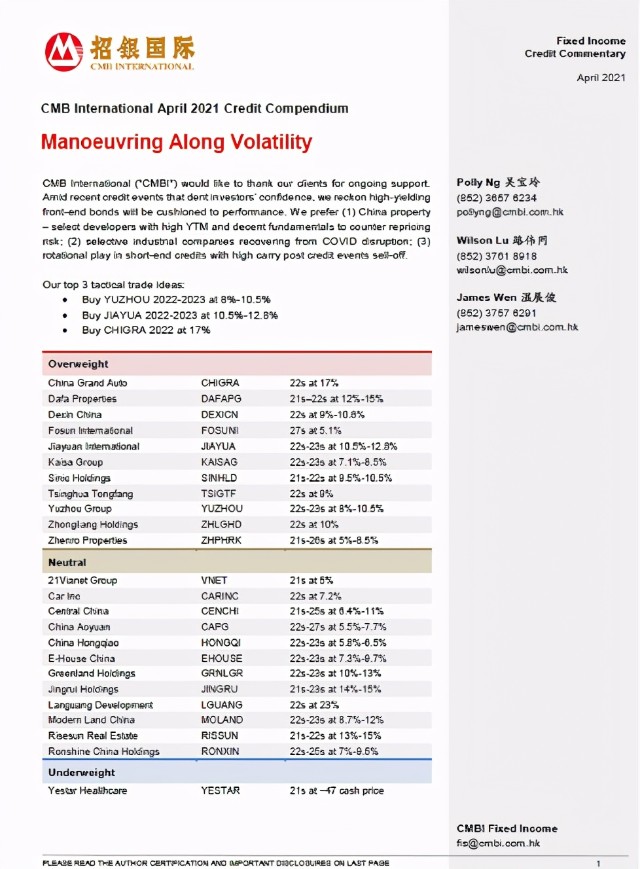

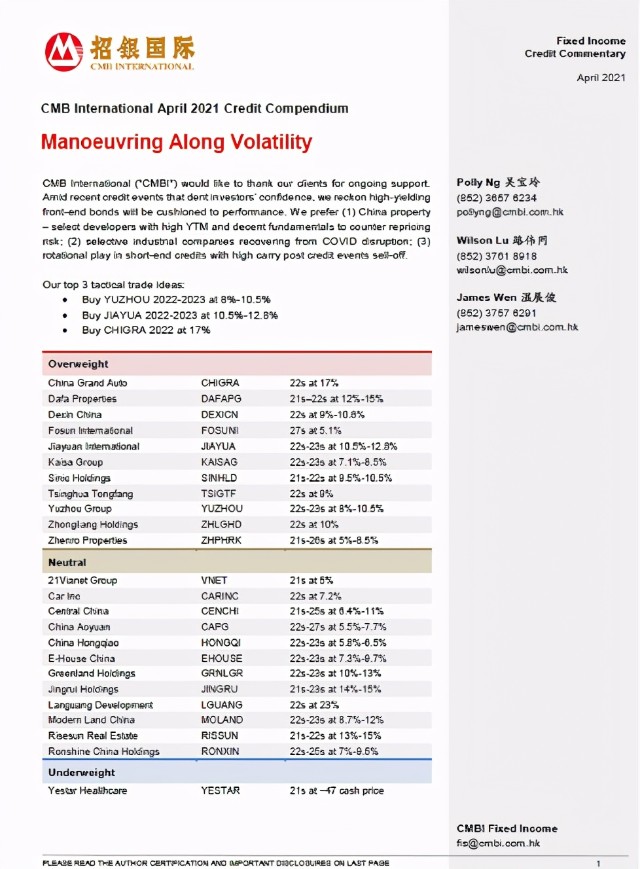

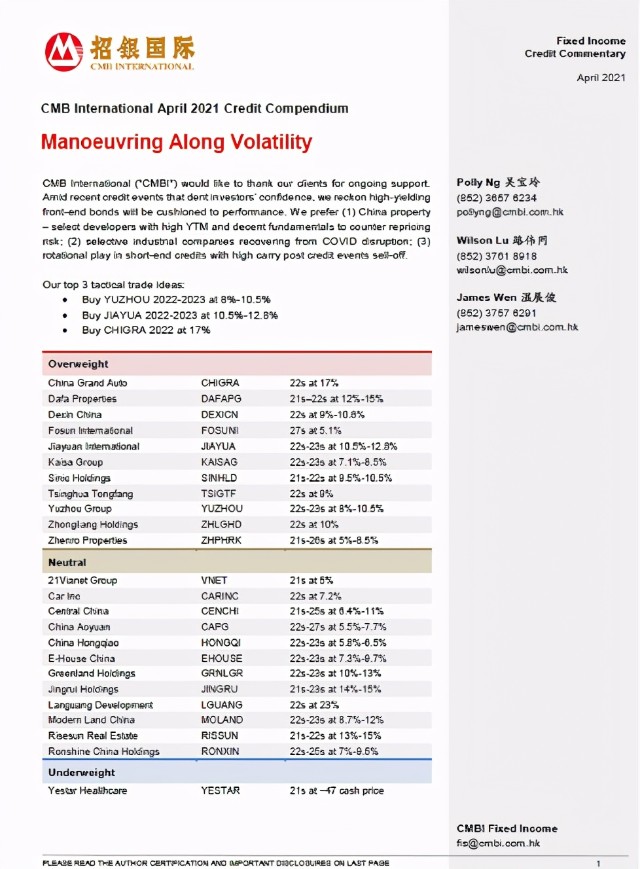

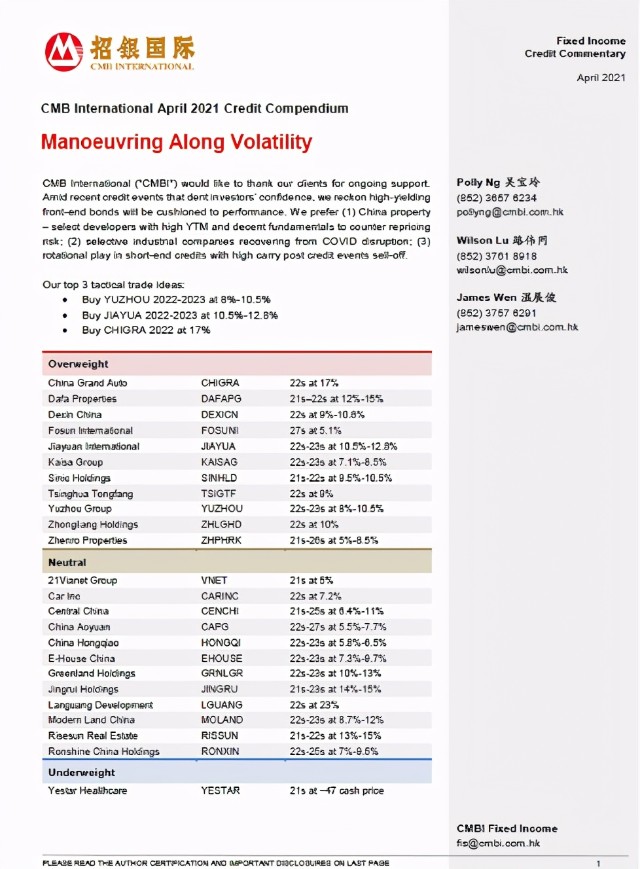

这是一个拷问灵魂的问题,尤其是现在,大跌至今已经足足两个月,相信每个人都希望知道答案。近期市场气氛也确实有一定的好转,总体交易量有所提升,从曲线形态上看,筑底的意味颇浓,回升或许就在不远处。

板块和个股,只要有一些概念催化,就会趁机走出一波涨势,本周一的华为自动驾驶,就带飞了一群概念股,当中的龙头北汽蓝谷从上周五开始,连续3个涨停,创出两年来的新高。

虽然华为自动驾驶概念股悉数已经回落,貌似又是一次简单粗暴的概念炒作,但是中小票白酒股、医美股、医药股继续有涨势,证明板块并不缺乏轮动动能,还有人戏谑性地给出了解释。

玩笑归玩笑,如果板块得以继续轮动下去,至少证明有资金愿意入场,有资金愿意做多。

如果加上两会前后兴起的“碳中和”、央行人口研究论文发表后的“放开生育”、还有持续被炒的“医美”,你会发现,股市里还是不断有多头“坚守”,股市每天都有涨停板,每天都有人赚钱。

似乎没什么好担心的。

2

不过从另一面看,形势又会让人紧张起来,因为来自空头的压力似乎并未出现反转,反而有可能加强。

交易所数据显示,周一指数大涨过程中,沪深两市融券余额单日增长35.62亿元,最新报1518.03亿元,历史首次突破1500亿元关口,机构重仓股与科创板股票融券余额增长,是造成两市融券总量扩张的主要原因,上市公司股东参与转融通出借业务的意愿强烈,也使得融券券源有所放量。

在这里先做个小调查,看看目前你的仓位有变化吗?

机构重仓股,主要是蓝筹、白马和成长性较强的科技股,较为著名的就是以白酒为代表的消费股,以及以新能源、生物医药为代表的科技股,这些又恰恰是去年机构抱团、春节前涨得最猛、节后抱团瓦解跌得最凶的板块。

尽管这类股票不少已回撤超过30%,但机构重仓股融券余额在增长,从侧面反映了至少在机构眼里,这些股票的估值和股价仍在高位,如果没有再一波的大跌以释放风险,不仅撩拨不起主力资金去做多,反而有可能继续成为被抛弃的对象,股价有进一步下压的风险。

从一些知名公募基金经理的重仓变化上,也可以看出端倪。

广发、兴证全球、鹏华、华夏、嘉实等都已经披露了旗下基金2021年一季报。刘格菘一季度以面板、光伏、动力电池、炼化、钛白粉、芯片等制造业以及医疗服务等行业为主,Q1增持康泰生物,龙蟒佰利、恒力石化为其前十大重仓股,减持京东方A、隆基股份和亿纬锂能;董承非一季度将股票仓位下调了11个百分点,顺丰控股和三一重工被减持,新进了兴业银行、平安银行等;谢治宇继续大举增持银行板块,其和张坤均大举买入平安银行,而王宗合一季度更多配置港股。

撤出高估值,配置低估值、顺周期成为主力们最大的策略变化。

现在总体的市场形势,仍然是焦灼的多空博弈,谁也干不死谁,但谁也别想轻易赢过谁,对于多方而言,安慰性说辞是“主动降低预期收益,今年只赚EPS的钱”,对于空方,则变成“坚持坚持再坚持,直到解套时”。

如果放在成熟的美国股市,可以通过做空机制去让市场风险快速释放,等到价格跌到位了,空头部队获利了结,多方也就心领神会进场了。但中国股市本身尚不算成熟,因为担心做空引起风险太大,所以做空机制并不是领导层钟爱的机制,虽可以融券,但常常发挥不到应有的作用。

所以,后市会不会涨,还是得回到宏观的政治、经济层面,回到市场本身,去寻找答案。

3

股市是经济的晴雨表,经济和政治又息息相关。

从宏观的政经角度看,中国最大的内部风险是房地产,最大的外部风险是美国打压,虽然表面看起来两个风险都还能控制得住,不至于马上崩盘,但深层次是都没有找到很好的解决办法。

去年突然冒出来的新冠疫情,给了中国一定的喘息机会,某程度上也可以说助了中国一臂之力,因为强有力的疫情管控、民众的众志成城和积极抗疫,中国率先复工复产,自己走出阴霾之余,还因为海外疫情爆发、经济停摆而收获各种利好,完善而高效的制造业能力使得经济得到快速恢复。

但是,这个时间窗口正在慢慢关闭。

随着美国大规模接种新冠疫苗,距离经济全面恢复的日期越来越近。截至2021年4月13日,美国已有超过7500万人完成了新冠疫苗接种程序,按照目前的接种速度,预计到9月份,便可以覆盖75%的美国人口,这个节点非常关键,因为美联储已经发话,75%的接种率,就可以考虑缩减或推出QE。

美联储的货币政策是全球货币政策的“锚”,他放水,你得跟,他收水,你也得跟,否则购买力、物价、就业、资产价格等等都容易出问题。

虽然现在美联储还嘴硬,即便美债收益率上升,部分新兴国家已经扛不住率先收水,还是不为所动,坚持不收水,但结合美联储的两大终极任务--确保物价稳定和充分就业,不难看出,鲍威尔老爷子也就是为美国新冠疫苗接种争取时间,一旦接种量达到预期值,美国经济全面恢复,民众都出来干活了,也就没必要继续“发”钱了,就业问题解决了,下一步就是解决通胀问题了,收水也就顺理成章了。

更重要的是,美国一旦从新冠疫情中走出来,打压中国的长期战略就会卷土重来,经济手段、政治手段,甚至军事手段都会毫无保留地使出来,中国面临新一轮打压就在所难免了。

2008年之前,中国通过给外国做加工制造,赚点辛苦钱发展经济,这种严重依赖外部的经济模式最终在金融海啸中受到严重冲击;之后10年,中国转向依靠自己,用房地产去对冲外部经济风险,收到很大成效,最终帮助中国经济走到世界第二的位置。

然而,房地产模式造成过高的居民杠杆率和资产泡沫,到今天已经难以为继,除非极端情况下用一用,否则就是透支未来、饮鸩止渴的昏招。没了这个对冲外部经济的手段,新兴产业手段虽然是星辰大海,但大多处于培育期,一下子很难接过房地产的盘子。

形势似乎又回到2018年。

4

2018年初,股市经过前一年的大涨,形势正好,房地产因为2015年的“去库存”政策,也正处于牛市巅峰,但突然而来的内忧外患,内有去杠杆导致的流动性紧缩、房地产调控升级,外有特朗普高调发动的,中国经济始料不及,受到严重冲击,股市更是阴跌了一整年,上证累计跌幅24%,触及4年来的低点(2440点),深成指跌34%、中小板指跌37%、创业板指跌28%,A股总市值减少了14.46万亿元,人均亏损高达10万元,仅一成投资者盈利的,一半投资者亏损20%甚至更多。

现在,不管房市还是股市,都经历了前一年的大涨,外部的冲击也相对温和了一年,但肉眼能够看到的风险,正一步步走进,房地产被锁住,失去弹性,美国打压正越演越烈,股市会不会回到2018年?

这是很多投资者担心的问题,如果真的被说中,那可以肯定的是,今年又是关灯吃面的一年。

看看现在市场上的观点,也呈现分化,乐观派认为经过2年的调整,我们已经逐步适应美国的打压,中国经济的韧性得到验证,总理也明确表示货币政策不会急转弯,所以没啥好担心的;悲观派则直接了当认为,中国经济新旧动能转换未完成,外部打压再冲击一下,A股很可能会重返2018,建议远离。

其实,政治也好,经济也好,股市也好,拉长时间看都是周期,涨涨跌跌都是常态,没什么好奇怪的。

过去几年,从2017年到现在,股市都是在大起大落几个轮回。

这几个轮回,有两个经验。一个是不要被一波向下的波动洗出局,比如2018年底死在黎明前的爆仓盘。这里提个醒,加杠杆要谨慎,要想好,如果当前股市再暴跌30%,自己扛不扛得住,有没有应对之策。

这点我想许多人都明白,都是周期,都是轮回,只要不死,早晚会回来。

第二个经验是打脸“只要不死,早晚回来”。

给个数据,或许惊掉许多人下巴。上证指数2019年1月4日见底,那天一共有3525只股票,到今天,1038只低于那天的股价,占比近30%。上涨幅度没超过20%(包括下跌)一共1664只,占比达47%。

这意味着什么?

看似2019年到今年218暴跌之前,股市涨得热热闹闹,但许多股票其实是涨了个寂寞。站错了队伍,也意味着你浪费了一轮暴跌带来的机会,不仅要承受当年暴跌的痛苦,还要承受此后踏空热闹行情的痛苦。

第二个经验是要认清A股的分化,这不是一时的,是永久性的。背后原因其实不难,存量经济主导下的挤压式增长,竞争力不强的企业就会被边缘化,从而股价也难再翻身。

当前是筑底,当然最好。但如果重回2018,其实也没有那么糟糕,从过往历史看,大跌酝酿大机。我们要做的,就是自己做好准备,第一,不要死掉,第二,让自己的认知匹配自己想要的收益,站在了正确的队伍里。