狙击白马,今天轮到药茅了!

今天上午10点57分,大盘揭晓答案了,每天杀一只大白马的死亡游戏轮到了恒瑞医药。

原本早盘大家还在为腺病毒载体技术路线的疫苗公司担心,根本想不到恒瑞会在这个位置崩一次,毕竟估值已经消化得差不多了。在市场情绪带动下,恒瑞盘中两轮下跌,最低跌幅达7.60%,跌破了去年11月的平台;当然,药茅的实力还是足够强大的,最终回血近一半,仅跌3.89%,收于85.52元/股。

药茅杀跌的原因

找来找去,能和今天恒瑞杀跌对上号的利空有两条,一是前天的罚款;二是根据券商中国表示,有市场传闻,恒瑞医药痛风的创新药URAT1抑制剂SHR4640三期失败。

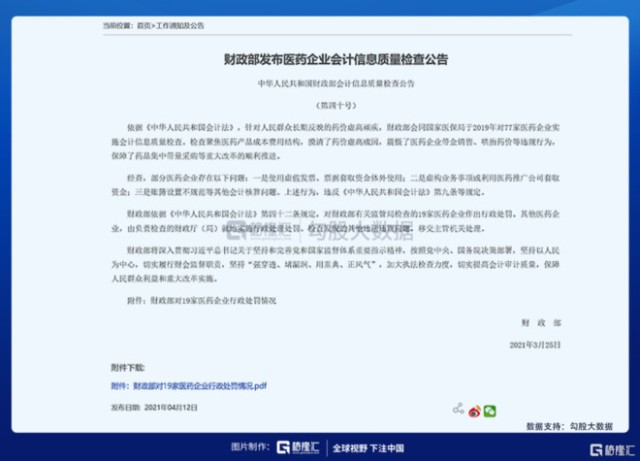

关于罚款,4月12日下午,财政部发布第四十号会计信息质量检查公告及处罚决定,对19家医药企业作出行政处罚。19家企业名单中,恒瑞医药、步长制药被直接点名,上海医药旗下4家企业、华润三九旗下1家企业,以及复星医药旗下万邦营销均被通报。此外,全球医药巨头法国赛诺菲、德国默克的下属企业均被处罚,跨国药企礼来公司的下属企业也被卷入其中。

从涉及金额来看,恒瑞医药被指出的金额并不大,其他几家企业大多在几千万元级别。惩罚金额普遍是3-5万元,这个事件本身并不构成实质性利空,昨天市场也没有给与太多反馈。

如果从更高层的逻辑角度来解释,大概是集采的警钟又被敲了一次。公告中提到药价过高的问题,这次检查主要聚焦医药产品成本费用结构,摸清了药价虚高成因,震慑了医药企业带金销售、哄抬药价等违规行为,保障了药品集中带量采购等重大改革的顺利推进。

中国医药销售中的问题一直被诟病,这也是行业普遍存在的问题。销售费用高也不仅仅是恒瑞一家如此,石药、中国生物制药、丽珠等销售费用也都在3成左右。未来集采一定会带来销售模式的改变,仿制药药价下降换得销售量的提升,同时销售费用也会降低,政策对有竞争力的企业而言未必是坏事。同时,恒瑞医药作为传统药企创新的先行者,已经积累了不少创新药管线,再加上强大的销售团队加持,医药龙头的地位很难在短期内被颠覆。

关于恒瑞医药痛风的创新药URAT1抑制剂SHR4640三期失败,目前还没有对外公告,仅仅是券商中国的一则新闻指出,西安交大一专家透露,临床试验暂停了。业内推测到2024年,国内的痛风市场将达到50亿元,国内超过10家企业布局了URAT1选择性抑制剂。如果这一信息是真的,那么对恒瑞医药还是打击挺大的。

在这里不得不感慨一下,大家都还没有认识到创新药的研发难度。在中国医药行业发展的50年中,还是以仿制药为主,几乎不曾见识过失败的案例。而创新药的发展是从近几年才开始,时间还太短,再加上报喜不报忧的“传统”,即使失败了也只是没有下文而已,必须要从几年的年报中才能发现蛛丝马迹,这导致普通投资者很难获取这些信息。

种种问题导致人们还没有习惯创新药研发失败,殊不知失败才是常态。全球规模最大的生物技术行业组织之一BIO(Biotechnology Innovation Organization)发布的一项报告显示:过去十年,药物开发项目从1期临床到获得美国FDA批准上市的成功率平均为7.9%,所需要的时间平均为10.5年。也就是说,超过90%的药物最后都会面临失败的结局。

前段时间百奥泰先后终止了三项药物研发,震惊了市场,从公司本身而言,这意味着公司被打上各种负面标签,未来研发要更发力投入才能自救。但是从投资的角度来看,这未尝不是好事,失败一直存在,并且会越来越普遍,信息的透明度提升本来就是一种进步;见证失败才能理性思考,这当然也对投资者的专业度提出了更高的要求。

白马的业绩支撑

恒瑞下午能收回一半跌幅,主要也是得益于市场对于他业绩的坚定预期。2020年PD-1 的销售额目前一致预测在50亿元左右,比其他三家加起来还要高,恒瑞医药的大适应症布局和销售能力优势体现的很明显。

根据东吴证券的预计,2021年卡瑞利珠单抗将获得销售收入90亿元。无须过分担心其未来价格,BIOTECH类公司PD1国内可能上市数量越来越多,但它们获得大适应症能力差。东吴证券认为到2025年整个PD-(L)1的市场规模将达到620亿,其中卡瑞利珠单抗市场将占比34.8%,销售额超过200亿。

除此之外,公司在多领域布局创新药物研发,其中,抗肿瘤药物的研发是重要战略方向。目前公司创新药布局以卡瑞利珠单抗为核心,开展单药和联合用药临床试验。

阿帕替尼、吡咯替尼、卡瑞利珠单抗、硫培非格司亭(19K)、法米替尼、氟唑帕利及PARP抑制剂等作为公司重要产品将为公司未来业绩增长提供重要保障。此外公司在CDK4/6、AR、SERD、IL-17A等靶点上的前瞻性布局,有望在降低海外企业竞争力和提高患者可及性上发挥重要作用。公司在创新性靶点如SHR1403 (c-Met)、SHR-1701(PD-L1/TGF-β)等上的研发进展处于第一梯队,有望在部分领域实现领军突破。

结语

回到估值上,根据券商一致性预测,公司2020-2022年营收分别为280、350、430亿元,净利润分别为64、82、97亿元,当前市值对应PE分别为71、56、47倍。公司过去三年的估值中枢在78倍左右。

总而言之,在我们看来,恒瑞医药当前的估值水平还是具备吸引力的。或许我们需要给予企业更多的耐心,转型创新药是一个艰辛过程,和国外医药巨头相比,国内药企的创新之路还在起步阶段,未来虽然可能会遭遇各种坎坷,但是相信最终还是会到达一个好的终点,投资有时候还是需要信仰的,不是吗?

当然URAT1抑制剂的研发结果还要等待公司公告,这个靴子落地之前,还是保持谨慎为好。另外业绩到底如何,还得看实际结果,公司2020年年报将于4月20日公布,近期保持密切关注吧。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担