恒瑞医药进入估值中枢下轨,医药龙头迎来机会了吗?

近期医疗行业迎来了一波一季报行情,作为医药行业的老大哥,恒瑞医药(600276.SH)自116.87元/股的高位回调后,近期还在低位徘徊,而从近两年的业绩和估值来看,公司当前的股价处于较为合理的水平,现阶段还是值得投资者关注的。

恒瑞医药2020年前三季度实现了194.1亿元的营收和42.58亿元的净利润,公司年报预计于4月20日披露,根据券商一致性预测,2020年全年有望实现280亿元的营收和64亿元的净利润,2021年有望实现30%左右的增速。

01

公司基本情况

江苏恒瑞医药股份有限公司始建于1970 年,并于 2000 年在上海证券交易所上市,公司当前股价92.44元/股,总股本53.32亿股,总市值4929亿元,其中流通市值4905亿元,是中国制药企业龙头。

从公司发展历程来看,恒瑞医药自2006年开始走上了从仿制向创新转型的道路,公司所采取的策略是由me-too 到创仿me-better,并逐步实现创新药物首先在国内上市,然后在国际上市的路径。

2015年是恒瑞转折的年份,公司阿帕替尼作为我国首个自主研发的口服抗血管生成小分子激酶抑制剂正式上市销售,开启了公司抗肿瘤药物药物靶向药新时代,公司创新药研发布局路线日益清晰。

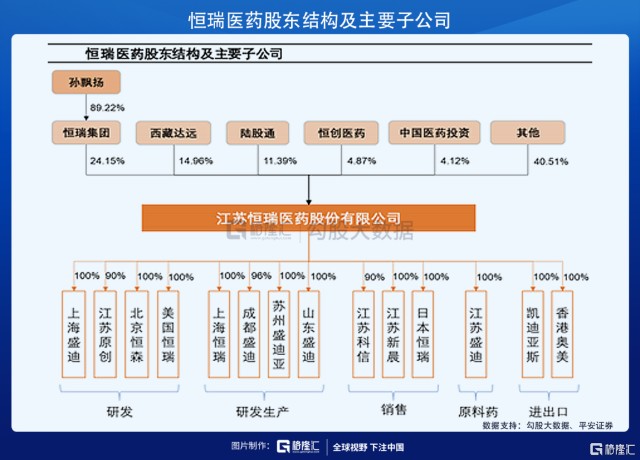

公司实际控制人是孙飘扬先生,通过恒瑞集团间接持有恒瑞医药 21.55%的股份。公司旗下子公司众多,涵盖研发、生产、销售、原料药、进出口等医药全产业链。

截至 2019 年底,公司共有全球员工 24000 余人,是国内知名的抗肿瘤药物、手术用药和造影剂的供应商。2019 年公司实现营业收入232.9 亿元,税收 24.3 亿元,并入选全球制药企业 TOP50 榜单,位列第 47 位。

近年公司一直在努力出海,但是短期任重道远,这也是中国制药企业未来实现跨越的重要一步。成了吃肉喝汤,失败了就只能偏居一隅与医保为伴。公司2018年海外营收占3.74%,2019年海外收入占比仍然很小,为2.71%。2018年海外销售额6.5亿元,2019年6.3亿元,下滑0.2亿元;2018年海外市场销售毛利率75.07%,2019年销售毛利率为70.05%,下降5.02%。不论是销售额还是毛利率,海外地区近两年都有所下降。

02

公司业务情况

公司的产品结构不断优化,抗肿瘤、麻醉、造影剂是目前三大业务板块。2000年上市之初,公司主要以药用包材、抗肿瘤药、抗感染类药物为主,随着产品结构不断优化,目前已经形成以抗肿瘤、麻醉、造影剂三大领域为主的业务格局。2019年抗肿瘤、麻醉、造影剂收入占比分别为 45%、24%和 14%。

公司肿瘤领域的营业收入增长快、市占率高,源于创新产品的上市放量,预计 2021年,随着卡瑞利珠单抗进入医保后的放量,肿瘤领域收入将快速增长,成为公司的明星业务。

公司诊断用药(造影剂)市场份额和增速均在 30%左右,属于公司明星业务(增速高且市占率也高)。公司造影剂核心产品主要包括碘佛醇、碘克沙醇。

公司神经系统药物(含麻醉药物)增速相对较慢(10.36%),但市场份额相对较低,源于市场相对比较分散,但在麻醉细分领域中,公司七氟烷、盐酸右美托咪定、酒石酸布托啡诺和甲苯磺酸瑞马唑仑将延续公司的优势和市场地位。相比之下肌肉-骨骼系统药物的市场份额相对较高,主要源于苯磺顺阿曲库铵、艾瑞昔布和非布司他的市场增长。肿瘤、麻醉、造影剂等领域近百亿仿制药可能会受到带量采购影响,未来很可能减少盈利。

2.1肿瘤业务

近年来中国肿瘤药物产品的销售稳步增长,2019年的总收入为264亿美元,2017年至2019年的年复合增长率为13.21%。2021年,中国肿瘤药物市场的总收入预计将达到348亿美元。下图展示中国肿瘤药物市场的历史及预测规模。

肿瘤领域创新产品增速明显,卡瑞利珠单抗明年超预期放量。从中国医药市场来看,2013~2019 年,抗肿瘤药物及免疫抑制剂领域用药市场复合。增速达到13%。罗氏凭借自身在该领域获得13%的市场份额,七年复合增长率达到17%,

恒瑞医药在该领域的销售额排名第 3 位,2019 年销售额同比增长 19%,七年复合增长率达到 16%。

从公司的产品结构来看,公司在该领域的创新药核心产品主要包括卡瑞利珠单抗、硫培非格司亭、吡咯替尼和阿帕替尼。随着公司创新产品不断产出以及卡瑞利珠单抗进入医保,以卡瑞利珠单抗为核心的产品集群,有望带动肿瘤管线中其他仿制药或创新药的二次放量。

目前商业化的公司仿制药产品中,卡培他滨、替吉奥、多西他赛、紫杉醇(白蛋白结合型)、伊立替康、奥沙利铂、阿帕替尼、培门冬酶和来曲唑占销售收入的体量较大。替莫唑胺目前不会受到注射剂集采影响(中国获批厂家仅为 1 家,且无申报厂家)。紫杉醇(白蛋白结合型)已经进入医保并加入集采,但是考虑到产品放量的趋势,预计影响不大。

吡咯替尼、19K 等已上市处于市场放量早期,卡瑞利珠单抗将成为长期催化剂。公司目前已经上市的产品中,2020 年,注射用卡瑞利珠单抗已纳入《国家医保目录》乙类范围内,除上述药品外,硫培非格司亭、马来酸吡咯替尼、阿帕替尼均已在医保目录范围内。

甲磺酸阿帕替尼是公司创新研发的小分子靶向药物,2014 年获批上市。经查询,甲磺酸阿帕替尼目前国内外有索拉非尼、舒尼替尼、培唑帕尼等多种同类产品获批上市。索拉非尼由拜耳公司开发,最早于 2005 年在美国获批上市;舒尼替尼由辉瑞公司开发, 最早于 2006 年在美国获批上市。培唑帕尼由诺华研发,2009 年在美国获批上市。目前三款多靶点抑制剂均已在国内获批上市。2019 年索拉非尼、舒尼替尼和培唑帕尼全球销售额约为 21.59 亿美元。甲磺酸阿帕替尼累计已投入研发费用约为 35,625 万元人民币。

吡咯替尼为公司自主研发的口服表皮生长因子受体(EGFR)/人表皮生长因子受体 2(HER2)/人表皮生长因子受体 4(HER4)酪氨酸激酶抑制剂。2018 年 8 月吡咯替尼在中国有条件批准上市,适应症为“联合卡培他滨,适用于治疗表皮生长因子受体 2 (HER2)阳性、既往未接受或接受过曲妥珠单抗的晚期或转移性乳腺癌患者”。2020 年 7 月,新适应症获批,吡咯替尼联合卡培他滨,适用于治疗表皮生长因子受体 2(HER2) 阳性、接受过曲妥珠单抗的复发或转移性乳腺癌患者的适应症转为完全批准。截至目前, 该产品已投入研发费用约为 84,363 万元人民币。

2.2神经系统药物

布托啡诺进入集采可能小,创新产品接力放量。从中国医药市场来看,2013~2019 年,神经系统用药市场复合增速达到 9%。江苏扬子江凭借自身在该领域获得 10%的市场份额,七年复合增长率达到 28%,恒瑞医药在该领域的销售额排名第 2 位,2019 年同比增长 10%,年复合增长率达到 24%。公司在神经系统用药市场中主要布局的是麻醉相关用药。

麻醉相关用药市场主要有全身麻醉和局部麻醉用药两部分,全身麻醉在整个麻醉市场中占据绝大市场份额。全麻用药市场中又以静脉全麻为主,公司在静脉用药中差异化避免了丙泊酚的正面冲突,布局了右美托咪定。近几年,右美托咪定市场增速明显,跃居仅次于丙泊酚的第二大市场。但是受 4+7带量采购影响销售额,右美托咪定市场增速逐渐放缓,但是恒瑞依然是该市场的王者。

从公司的产品结构来看,公司在该领域的核心产品主要是布托啡诺和右美托咪定。2019 年各占恒瑞在神经系统领域的 33%,同比增速 71%和-19%。其中布托啡诺为阿片受体部分激动剂,可缓解中度和重度的疼痛,目前市场上暂无竞争者,作为公司该领域的核心产品,该注射剂型进入集采的可能性较低。右美托咪定(dexmedetomidine),分子式为 C13H16N2,是有效的α2-肾上腺素受体激动剂,对α2-肾上腺素受体的亲和力比可乐定高 8 倍,临床上适用于重病监护治疗期间开始插管和使用呼吸机患者的镇静。此外,盐酸右氯胺酮和甲苯磺酸瑞马唑仑将成为公司该领域新的业绩增长催化剂。

2.3造影剂

造影竞争环境较优,碘佛醇、碘克沙醇可能会受到注射剂集采影响。从中国整个医药市场来看,2013~2019 年,诊断用药领域(影像诊断、诊断检测、诊断设备及附件等)用药市场复合增速达到 17%。2019 年公司在诊断用药(主要是造影剂)的市场份额将近 30%,七年复合增长率达到 34%。从公司的产品结构来看,公司在该领域的核心产品主要是碘佛醇、碘克沙醇和钆特酸葡胺,且该三款产品均已经进入国家医保。碘克沙醇进入医保后,市场放量明显,碘佛醇、碘克沙醇在 2021 年可能会受到集采影响,但是考虑到这两款产品竞争环境相对较优,我们认为影响可能不大。钆特酸葡胺目前处于市场放量初期,且竞争环境较优,暂不会受到注射剂集采影响。

03

公司在研管线

公司在多领域布局创新药物研发,其中,抗肿瘤药物的研发是重要战略方向。目前公司创新药布局以卡瑞利珠单抗为核心,开展单药和联合用药临床试验。

阿帕替尼、吡咯替尼、卡瑞利珠单抗、硫培非格司亭(19K)、法米替尼、氟唑帕利及PARP抑制剂等作为公司重要产品将为公司未来业绩增长提供重要保障。此外公司在CDK4/6、AR、SERD、IL-17A、URAT-1等靶点上的前瞻性布局,有望在降低海外企业竞争力和提高患者可及性上发挥重要作用。公司在创新性靶点如SHR1403 (c-Met)、SHR-1701(PD-L1/TGF-β)等上的研发进展处于第一梯队,有望在部分领域实现领军突破。

卡瑞利珠单抗:公司卡瑞利珠单抗四个适应症进入医保,包括一线非鳞非小细胞肺癌、二线肝癌、二线食管鳞癌和二线经典性霍奇金淋巴瘤,其中前三个适应症是本次医保谈判中唯一进入医保支付的癌种。

根据东吴证券研报,未来公司的卡瑞利珠单抗将依靠五大核心逻辑抢占市场:获批适应症广、医保准入加快进院速度、患者自费负担低、商业化团队重塑、治疗线数前移,预计2021年卡瑞利珠单抗将获得销售收入90亿元。无须过分担心其未来价格,BIOTECH类公司PD1国内可能上市数量越来越多,但它们获得大适应症能力差。我们认为到2025年整个PD-(L)1的市场规模将达到620亿,其中恒瑞卡瑞利珠单抗将获得34.8%的市场份额,销售额超过200亿。

PARP和CDK4/6抑制剂等核心产品,有望成为新一轮重磅产品:1)氟唑帕利和SHR6390将成为首个本土自主研发的PARP和CDK4/6抑制剂,将大幅降低海外产品的国内议价权;2)氟唑帕利四大适应症两大逻辑,看好卵巢癌(“增量+存量”逻辑)和未来胰腺癌(临床需求逻辑)市场,预计销售峰值在50亿左右;3)2020年CSCO指南对于CDK4/6抑制剂的临床使用方案做出调整,CDK4/6进入一线治疗,适用人群进一步扩大;3)2021年贝伐珠单抗生物类似物、氟唑帕利、海曲波帕乙醇胺、磷酸瑞格列汀、脯氨酸恒格列净、法米替尼等作为优先审评、特殊审批或重大专项上市等快速审批,有望成为公司创新药领域新一轮催化剂;

长期催化剂下,公司业绩成长性确定:1)氟唑帕利和SHR6390将成为首个本土自主研发的PARP(已获批)和CDK4/6抑制剂;2)氟唑帕利四大适应症两大逻辑,看好卵巢癌(“增量+存量”逻辑)和未来胰腺癌(临床需求逻辑)市场,预计销售峰值在30~50亿;3)2020年CSCO指南对于CDK4/6抑制剂的临床使用方案做出调整,CDK4/6进入一线治疗,适用人群进一步扩大;4)2021年海曲波帕乙醇胺、磷酸瑞格列汀、脯氨酸恒格列净、法米替尼等作为优先审评、特殊审批或重大专项上市等快速审批,望成为公司创新药领域新获批产品。

公司强化国际化战略,国际化战略布局加快:1)2020年10余款项目申报临床,为公司后续业绩成长注入持续动力;2)URAT、JAK1、AR、CDK4/6、PCSK9、BTK、PD-L1/TGF-β 等均是目前重要创新药靶点,且研发进展处于全国领先地位;3)吡咯替尼、卡瑞利珠单抗、盐酸右美托咪定等多款产品均已实现国际化,多款产品已在海外布局临床试验。4)内生性适应症拓展+外延式创新输出,公司研发战略布局凸显,大癌种广覆盖正逐步实现。

04

财务情况

恒瑞医药的营业收入和净利润逐年稳定推进,同比增长率常年稳定在20%左右,2019年的增长率高达30%。公司具有稳健的经营能力,持续稳定的收入和利润来源可保障公司长期高效的运营,并在业绩上降低投资者的风险。

恒瑞医药的毛利率长期维持在85%左右,净利率维持在20%以上。公司所在的医药行业毛利率水平较高,可替代性弱,具有稳定的现金收益能力。

从费用情况来看,公司注重研发,2020年前三季度投入研发33.4亿元,研发费用率达到17.23%,接轨国际大药企。销售费用率近年有所下降,大型药企的销售渠道的协同效用逐步体现。从财务费用来看,公司当前有息负债较少,现金流充裕,截至2020年三季度末,公司账上现金110亿元,占总资产的比重达到33.97%。对于一家研发型的医药企业而言,充裕的现金流是研发推进的重要保证,这得益于公司已有业务的良好发展,也是传统药企相较新兴Biotech公司的重要优势。

05

结语

公司研发以自研为主,同时辅以引进战略。近年来,仿制药市场的市场规模有限,但国内自主研发创新药市场蓄势待发。公司的布局已经从绝大部分产品在fast-follow高质量仿制药的模仿阶段,进步到国内市场的me-too/me-better的创新药自主研发,成为国内最早一批在创新药布局的企业。考虑到公司先发创新药的布局和稳定营收状况,未来有望实现first-in-class产品的成功商业化。

近年来,公司不断通过“License in”引进海外技术,丰富研发管线,高效实现全面化布局,与国际市场接轨。从公司的引入合作案例来看,不仅付款金额比较优惠,而且产品覆盖领域国内市场需求较大,若后期成功上市,有助于加速拓展产品线。

根据券商一致性预测,公司2020-2022年营收分别为280、350、430亿元,净利润分别为64、82、97亿元,当前市值对应PE分别为77、60、50倍。公司过去三年的估值中枢在78倍左右,2021年60倍估值处于估值中枢较低的水平,这在当前医疗龙头股中还是较为难得的,值得投资者关注。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。