百亿独角兽赴港上市:营销及广告开支倍增,微医竞争压力不容小觑

导读:

几经波折,微医终于敲定了上市地点。

4月1日,微医向港交所递交了上市申请书。如果上市成功,意味着微医将成为继阿里健康(00241.HK)、平安好医生(01833.HK)及京东健康(06618.HK)之后,第四家在港上市的在线医疗企业,亦标准着港股市场将迎来国内最大的数字医疗服务平台的加入。值得一提的是,随着微医递交了上市申请书,近三年的经营业绩及潜在风险点也随之公之于众。

廖杰远:从折戟中国绿线,到培育百亿独角兽微医

在成立微医之前,廖杰远已经在互联网和通信领域小有名气,亦是互联网行业老兵。

1998年,廖杰远出任国家“863”智能计算机成果转化基地天音软件公司总经理,带领科研小组推出了中国第一套能听会说的“中国话王”。隔年又带领团队成功推出了第一台智能语音电脑“天音I代”,并未后续科大讯飞的问世打下基础。据了解,廖杰远是科大讯飞早期联合创始人之一,拥有多项世界领先的智能语音识别发明专利。

2003年,廖杰远开始担任北京无限商机有限公司总经理,他开始尝试着把语音识别应用在PC、电信、无线网络上,并打通互联网、电话网与移动网络之间的壁垒。

突然有一天,在行业摸爬滚打十余年,并积攒了不少人脉的廖杰远,萌生了自主创业的念头。2006年,廖杰远辞去了无限商机总经理的职位的同时,创办了被外界视为互联网、通信网融合浪潮中高速成长的创新企业——中国绿线有限公司,主推“10101010”语音服务平台业务。中国绿线凭借独特的商业模式、领先的专业技术,吸引了众多国际国内著名风险资金机构的巨额投资:NEA、红杉资本(SequoiaCapital)、赛伯乐(Cybernaut)、晨兴创投(MorningSide)、今日资本(CapitalToday)先后投资2,000万美金。

不久之后,借助资本的力量,中国绿线搭建了覆盖全国339个城市的全国统一的分布式呼叫中心和语音服务平台,随着与包括中国移动、中国电信在内的原五大运营商网络接通,成功于2008年6月实现盈亏平衡。

但是,好景不长。在原五大电信运营商对价格的掌控之下,中国绿线这个后来者很难做大,企业转型成必然趋势。2010年,在一次董事会上,廖杰远宣布终止自己的这次创业,转换方向。廖杰远希望用自己熟悉的IT技术让老百姓看病能够方便一点。微医的前身“挂号网”由此而生。

挂号网的第一个里程碑是廖杰远花了整整6个月谈下华东地区最大的医院——复旦大学附属华山医院。紧接着,挂号网又吸引了复旦系其他8家医院。死磕到2011年底,挂号网与全国267家医院达成了合作。2012年,随着业务步入正轨,微医开始寻求融资。同年,2012年,微医完成2,200万美元的A轮融资,投资方来自晨兴资本、风和投资。

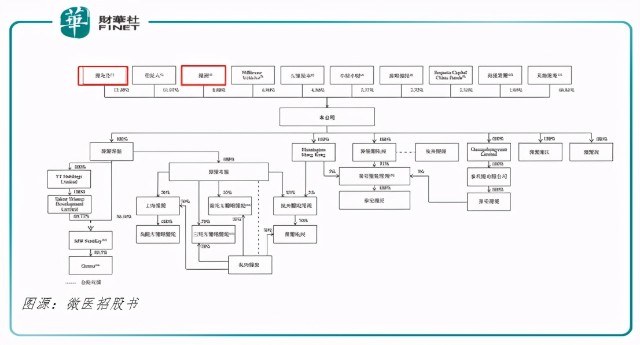

到2015年,乌镇互联网医院成立,开创中国互联网医院新业态的同时,挂号网再度进行融资,随后正式改名为微医。投资方除了A轮晨兴资本的跟投,腾讯也选择重金加入。据招股书显示,IPO前,微医大股东为廖杰远,持有公司13.49%的股权,而腾讯则成为微医最大外部股东,持有公司8.88%股权。

随着资本不断加入,微医的估值水涨船高。截至2021年2月11日,微医的估值67亿美元,被外界誉为国际上规模最大、最具成长力的数字健康独角兽之一。此前有消息称,此次赴港IPO的微医计划募资20亿至30亿美元,上市后估值有望达到150亿美元。

百亿独角兽递表背后亦有困局?

随着互联网时代来临及各大行业数字化转型的深化,数字医疗服务市场迎来爆发式增长。据弗若斯特沙利文数据显示,数字医疗服务市场规模从2015年人民币40亿元增至2019年人民币230亿元(单位下同),复合年增长率高达51.3%。

作为较早涉足数字医疗服务领域的微医,也依托行业高景气度,业务规模、市场渗透率不断提升。

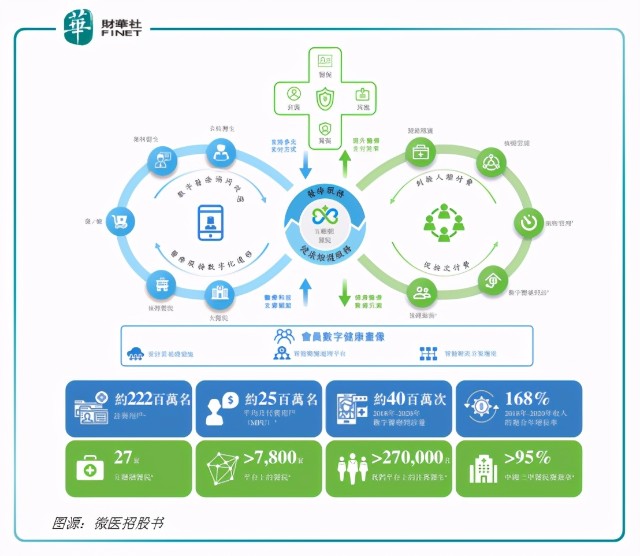

据招股书显示,目前,微医通过整合了在线和线下的医疗资源,包括互联网医院、互联网医院服务中心、平台注册医生、连接到微医平台的中国线下医院以及第三方药房,提供创新的数字医疗服务和健康维护服务。

截至2020年12月31日,微医的平台连接了中国超过7,800家医院,包括95%以上的三级甲等医院以及超过270,000名注册医生。截至2021年3月23日,微医已经建立了27家互联网医院,其中17家互联网医院可通过公共医疗保险系统直接结算数字医疗服务的费用。

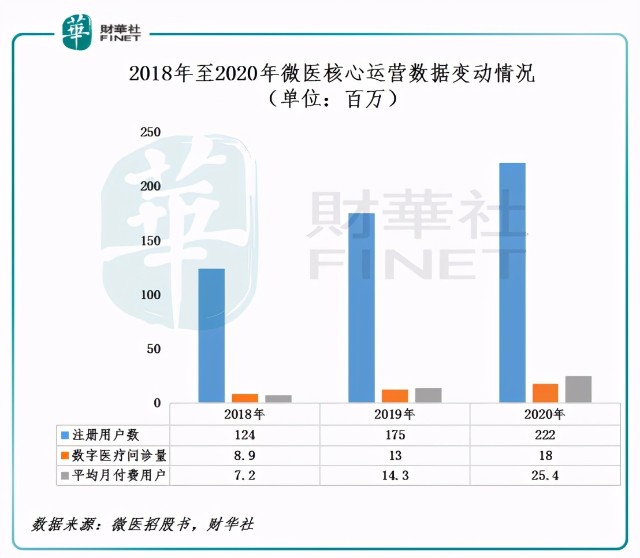

微医核心运营数据方面,2020年,微医平台的累计注册用户约有2.22亿名,同比增长26.8%,平均月付费用户约2,540万名,同比增长38.5%,数字医疗问诊量为1,800万,同比增长77.6%。

随着各项核心数据保持高双位数增长,微医营收规模出现倍增的情况。2018年、2019年及2020年,微医营业收入分别为2.55亿元、5.06亿元及18.32亿元,复合年增长率为168%。

值得注意的是,与此前中国绿线一样,虽然收入可观,但是盈利能力却是十分不理想。2018年、2019年及2020年,微医净利润分别亏损40.52亿元、19.37亿元及19.14亿元,三年合计亏损达79亿元。若扣除公允值变动影响,经调整后的净利润亏损不断加大。2018年、2019年及2020年,经调整后的净利润分别亏损4.14亿元、7.57亿元8.69亿元,三年合计亏损20.41亿元。此外,毛利率表现并不稳定,2018年、2019年及2020年,微医毛利率分别为29.9%、23.3%及27.2%。

营收倍增,净利却连年亏损,很大程度是归于微医在追求规模前,盈利模式还未成熟,多元产品服务渗透率还不够强,线下医院所有项目并未实现全部覆盖。除此之外,阿里的阿里健康、中国平安的平安好医生、京东的京东健康,无不不是依托母集团强大生态系统及资源,不断提升市场口碑及品牌影响力,而微医虽有腾讯作为股东,但是与腾讯战略合作动作较少,很大程度上品牌推动及营销,靠砸钱。

据招股书显示,2018年、2019年及2020年,销售及营销开支分别为3.03亿元、3.11亿元及4.87亿元,复合年增长率为25.14%。其中,推广及销售佣金的开支(包括与营销活动、展销及广告有关的开支)增速最快,推广及销售佣金的开支分别为5,896万元、6,658.6万元及1.46亿元,占销售及营销开支比重分别为19.5%、21.4%及30%。2018-2020年推广及销售佣金复合年增长率高达57.4%。

除此之外,销售成本中的商品成本(包括医药产品及设备成本)随着业务结构的调整,出大幅攀升的情况,这也导致亏损的重要影响因素之一。2018年、2019年及2020年,微医的商品成本分别为5,267.8万元、1.89亿元及9.07亿元,商品成本分别占总销售成本的29.5%、48.8%及68.0%。2018-2020年复合年增长率高达314.9%,远高于同期的营收复合年增长率的168%。

某种意义上,在业务盈利模式尚待完善之际,微医经营业绩好坏将取决于公司控制成本及提升运营效率的能力。

展望后市,中国数字医疗服务市场依旧大有可为,但相对应的竞争压力将逐步增大。近些年,友邦保险、中国太保及中国人寿等多家寿险公司均在在线医疗领域有所布局,与此同时,春雨医生、好大夫在线、妙手医生、思路迪诊断、丁香园、漫仕等多家互联网医疗企业都加大业务拓展的步伐及融资步伐。其中,春雨医生也在近期被传出有上市的计划。因此,即便通过港交所聆讯上市了,微医面临的挑战及考验也才刚刚开始。

文:沈大班