周期的力量,覆铜板为何两月股价翻倍?

金安国纪(002636.SZ)在两个月内股价翻番,覆铜板价格周期性的上涨给公司大幅增厚利润。对于这只覆铜板弹性最大的标的,我们来好好讨论一下。

我们在3月30日的报告《这个品类全面涨价,相关公司业绩一触即发》里有提到,覆铜板CCL处于周期向上的阶段,上游原材料自去年开始持续涨价,如电子铜箔价格自2020年第三季度低点至2021年3月累计上涨60%;环氧树脂价格自2021年1月价格超过2018年的价格高点,从低点至2021年3月累计上涨61%;电子玻纤布价格在2020年第四季度才开始上涨,从低点至2021年3月累计上涨31%。

现在上游原材料的价格上涨已经传导到覆铜板的价格,自4月1日起南亚电子、长兴材料、联茂电子等覆铜板厂商将上调覆铜板价格,涨幅为15%-20%。

由于覆铜板的供给更为紧缺,覆铜板厂商具备更强的议价能力,除了转嫁成本外,已经开始向下游客户提价。也就是说,覆铜板厂商的提价除了能覆盖材料价格上涨外,还能享受溢价行情,增厚自身的盈利能力。从目前需求的趋势来看,至少在21Q3之前整体都还将保持在比较高位的价格。

在《这个品类全面涨价,相关公司业绩一触即发》报告中,我们也根据对券商报告总结出几个关注的方向:

金安国纪:A股弹性最大标的,下游小客户为主,提价能力强,垂直布局紧俏的玻纤布,享受材料与成品双重涨价弹性,明年新产能达产,增加近80%总产能。

建滔积层板:垂直布局铜箔、玻纤布、树脂三大原材料,同样以小客户为主,提价能力强,当前股价在持续创新高。

生益科技:A股覆铜板龙头,一方面享受覆铜板涨价,一方面享受数通需求增长。

其中,我们重点来说说弹性最大的标的——金纪国安(002636.SZ)。

我们先来看看公司的主要产品,金安国纪的产品以FR-4覆铜板为主,几乎所有的产能覆铜板均这一块上。其中,细分FR-4覆铜板产品包括普通型FR-4、中耐热型FR-4、中高耐热型FR-4、无铅焊接FR-4、无卤素型FR-4、高CTI型FR-4等产品。

上述这些业务的产能,更多是在2016年以前增加的,2016年后,公司覆铜板业务新增产能较少,仅仅由2016年的3754.2万张提升至2019年的3898.8万张,产量仅增长3.8%。

公司在内资覆铜板厂商中排名前三。根据Prismark统计,公司FR-4覆铜板产品全球市占率达到4%,在A股上市厂商中仅次于生益科技、华正新材。

公司看点一:公司业绩随着覆铜板价格呈现明显的周期性

从金安国纪近些年的营收和净利润来看,可以明显看出随覆铜板产品价格变动呈现明显的周期性。

2016-2017年,铜箔提价推动覆铜板价格上涨。从图中可以看到,电子铜箔在2016年有一波明显的上涨,并在2017年维持在高位;随后在2018-2019年进入下行期。

与此同时,公司营业收入由2015年的25.5亿元增长至2016年的30.5亿元,归母净利润由0.54亿元增长至3.41亿元,同比增长达到530.2%,涨价涨出来的都是利润;

2017年公司营业收入增长至36.8亿元,同比增长20.4%,归母净利润达到5.37亿元,同比增长57.54%,利润增长幅度依然远高于营收的增长。

2018-2019年,覆铜板价格步入下行期,带动公司营业收入与归母净利润回落,2020年前三季度公司营业收入实现23.4亿元,同比增长2.7%,归母净利润0.92亿元,同比增长28.9%。

公司单季度毛利率与净利率受益于覆铜板提价带来的盈利增厚,盈利表现滞后于覆铜板提价一个季度。

2016Q2,覆铜板启动提价,由于提价初期,成本端原材料铜箔价格上涨,但提价的幅度还需要覆盖原材料上涨带来的成本上升,在利润端并还没有形成明显的效果。

2016Q3,覆铜板持续紧缺,并开始大幅提价,增厚利润,单季度毛利率由2016Q2的18.9%上升至2016Q3的19.3%,单季度净利率由2016Q2的6.5%提高至2016Q3的9.6%。

2016Q4,随着覆铜板提价持续,单季度毛利率及净利率达到33.5%及18.7%,创历史新高。

2017年,覆铜板价格全年维持高位,而公司毛利率水平维持在23.4-31.6%,净利率水平维持在13.1-18.0%,明显高于覆铜板价格启动前的平均水平。

公司看点二:小客户为主的模式,在覆铜板提价周期中相比于同行有更强的议价能力

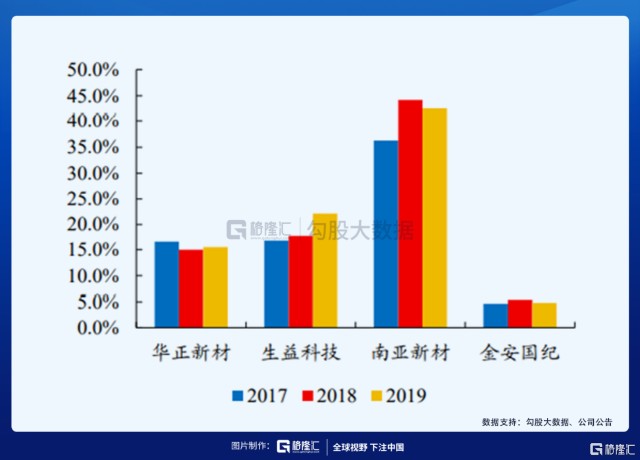

公司以国内中小客户为主,2019年前五大客户集中度仅为4.8%,而2019年可比公司生益科技/华正新材/南亚新材前五大客户集中度分别为15.5%/22.2%/42.5%。

公司覆铜板产品平均单价由2016年的80元/张提高至2017年平均单价102元/张,提价幅度达到27.5%,而生益科技等以大客户协议方式批量供应的厂商,2017年相较于2016年的平均单价提升幅度为19.5%。

因此,虽然金安国纪产品的单价比不上生益科技、华正新材、南亚新材等公司,但由于他们基数低,提价带来的业绩弹性将明显更大。

看点三:公司扩产积极,新建产能将在2022年贡献收入

自2011年上市以来,公司经历两轮覆铜板大规模扩产,目前正在进行第三轮扩张。

第一轮(2011-2013年)扩产珠海部分产线;第二轮(2014-2016年)投产临安、宁国项目,向上游整合电子级玻纤布产能;第三轮(2020年-至今),公司进入新一轮扩张周期,规划扩产宁国项目,新建“年产3000万张高等级覆铜板项目”,投资总额为6亿元人民币,

公司于2020年12月通过《关于投资年产3000万张高等级覆铜板项目的议案》,项目预计于2021年上半年开工建设,2022年上半年投产,达产后预计实现年销售额30亿元。

此外,公司还很积极向上游进行垂直扩张,新建电子玻纤布产能。本轮玻纤因需求回暖推动价格上升,公司进行垂直整合,2020年公司通过全资子公司安徽金瑞电子玻纤有限公司使用自筹资金2.0亿元投资建设6000万米电子级玻纤布项目,投建完成后合计将实现1.43亿米电子玻纤布的自供产能。

周期的力量,业绩进入放量期

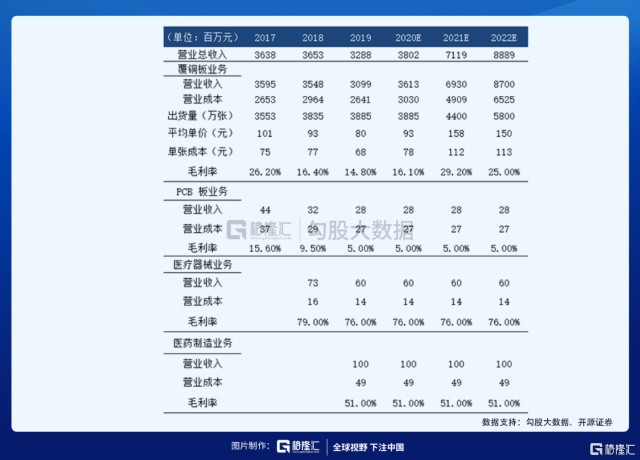

公司受益于覆铜板提价周期,对下游小客户的议价能力较强,同时公司也在积极扩产,因此在2021-2022这两年的营收和利润增速都非常可观。

机构预计公司2021年营业收入分别为71.1亿元,同比增速为87.2%,归母净利润分别为11.9亿元,同比增速为409.0%,EPS为1.63元,当前股价对应2021年PE仅为7.9x倍(截止至2021年4月9日)。

公司盈利存在较强的周期性,采用历史估值法估值,考虑到本轮的盈利周期时间长于2016-2017年,公司也正处于业绩释放期,2021年的峰值利润将高于2016-2017年,当前估值有上行空间。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。