机构调研新披露!睿远、高毅、淡水泉都在看这个板块

最近化工股的表现颇受市场关注,正值一季度业绩披露期,基于市场风格的切换以及调整,这一板块继续受到各大公私募机构的垂青,有望成为基金增仓的主要风向。

截至4月9日,以申万一级行业作为统计标准,已有118家化工上市公司披露一季报业绩预告,基于季度定价销售的产品价格涨势不减,多数公司业绩表现积极,其中,天铁股份、黑猫股份、鲁西化工、金力泰等预计净利润同比增长将超过10倍。下面,基金君为大家筛出并分析一下目前机构关注度较高的几只基础化工类的热门标的。

新宙邦:睿远、嘉实基金、长城基金偏爱

新宙邦主营精细化工业务,产品覆盖电池化学品、有机氟化学品、电容化学品、半导体化学品等,四大业务营业收入分别占营收的56.03%、18.97%、18.14%、5.31%。

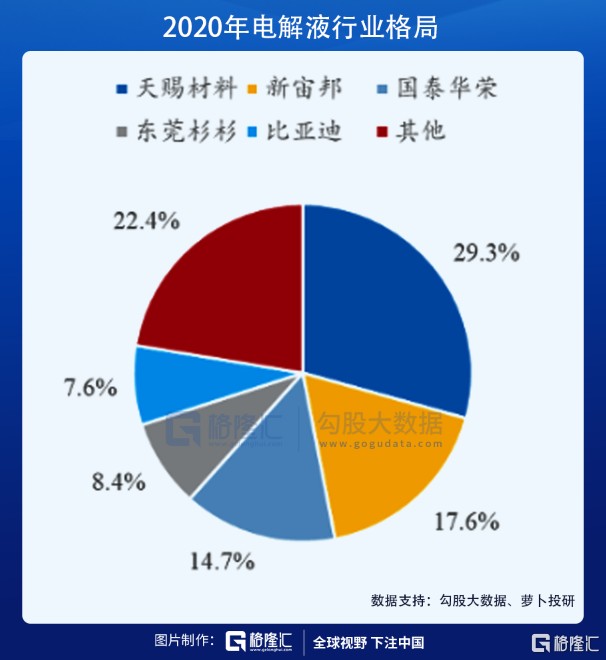

目前所处在国内电解液市场的头部梯队,前三大企业的市场份额超过60%,市场集中度较高。最新总市值314亿元。

2020年公司实现营收29.61亿元,同比增长27.37%;扣非归母净利4.81亿元,同比增长57.29%。具体来看细分业务,公司采取以量补价策略,电池化学品业务增长明显,2020年这一业务实现营业收入16.59亿元,同比增长43.44%,毛利率为25.76%。截至2020年末,公司拥有电池化学品产能7.30万吨,在建产能17.58万吨。

另一有机氟化学品业务实现营收5.62亿元,同比增长13.40%,毛利率66.82%。现有有机氟化学品产能约5000吨,在建产能约2.6万吨,分别为海德福高性能氟材料项目和海斯福高端氟精细化学品项目(二期),前者属于有机氟化学品价值链的上游延伸,拓展含氟精细化学品和功能材料的品类实现高端进口替代。

此外,2020年公司半导体化学品业务收入1.57亿元,同比增长37.11%,业务毛利率23.94%,同比增加5.88%。公司现有半导体化学品产能约3.3万吨,在建产能约2.5万吨;电容化学品业务收入5.37亿元,同比增长4.11%,业务毛利率38.58%,同比下滑1.52个百分点,公司现有电容化学品产能约5万吨。

而受益于有机氟化学品海内外订单增加、电解液业务产销量提升、半导体化学品业务市场开拓以及客户论证加速等,销量有所增长,预计2021年一季报实现归母净利润1.43-1.63亿元,同比增长45%-65%,但需要警惕市场需求以及投产进度不及预期的风险。

当升科技:高毅、景林、淡水泉关注

当升科技近期总计受到了213家机构的调研,其业务主要覆盖锂电材料与智能装备两大板块,其中,锂电材料业务主要对包括多元材料、钴酸锂等正极材料以及多元前驱体等材料的技术研究和生产销售。目前最新总市值为213亿元。

2020年公司实现营业收入31.83亿元,同比增长39.36%;实现归母净利润3.85亿元,上年同期亏损2.09亿元,公司营收和归母净利润增速均转正;而基于公司锂电正极材料新产能释放,销量增长带动净利润提升,预计2021年一季度归母净利1.20亿元-1.50亿元,同比增长260.66%-350.83%。

基于近一年来全球新能源汽车产业的跃进发展,锂电池行业市场需求增长受到直接驱动,产能释放较为积极,赛道景气度较高,其中,在三元路线占据正极市场的主流背景下,相比中镍材料,高镍化逐步成为中长期的发展趋势。

其高镍三元产品分别在2015、2017年实现6系、8系产品的量产,后期随着海外客户逐步切换成8系、9系三元锂电池,有望成为业绩主要增量,2020年正极销量2.4万吨,高镍占比约20%;同时已完成对LFP正极的技术突破。目前公司客户包括SKI、三星SDI、Tesla、AESC、Northvolt、亿纬等锂电企业,其中,2020年公司国际客户出货量占比超70%。

报告期内,公司旗下江苏当升三期工程8000吨产能建成后快速达产,且常州当升已推进一期工程第一阶段2万吨产能建设并部分投产,开始批量供应,其余部分产能将在完成客户认证后投入运营。截止 2020 年底,公司总产能 4.4 万吨,其中在建产能 1 万吨,建成产能 3.4 万吨。而由于2020 年新建成产能释放时间较短,2020 年实际有效产能 2.5 万吨,产能利润率在98.79%。

另外在智能装备业务方面,当升科技全资子公司中鼎高科主营应用于锂电行业的精密模切设备,已开始在试用中。2020年中鼎高科实现净利润4152.59万元,同比增长89.45%。

容百科技:中邮基金、嘉实基金关注

容百科技主要从事锂电池正极材料及其前驱体的研发、生产和销售,旗下产品包括NCM523、NCM622、NCM811、NCA等系列,覆盖新能源汽车动力电池、储能设备及电子产品等领域。目前最新总市值为240亿元。

目前来看,受益于国际主流车企加速布局高镍电池技术路线,下游电池厂扩产加快,其所处的细分赛道蓝海有待挖掘,预计到2023年,我国NCM三元正极材料市场将达到800亿元,2019年-2020年的复合增长率约为27%;同时,预计到2023年NCM811和NCA市占率将达到30%和13%,对应正极材料市场空间为240亿元和104亿元。

2020年容百科技营业收入为37.88亿元,同比下滑9.59%;净利润2.13亿元,同比增长144.13%;基本每股收益0.48元;预计一季度归母净利0.9亿元~1.2亿元,同比增长257%~376%,受一季度订单增速显著,高镍系列正极材料销量增长明显所致,尤其是宁德时代为首的客户带来的放量,以及开始供货SK,会继续驱动其订单的落地。

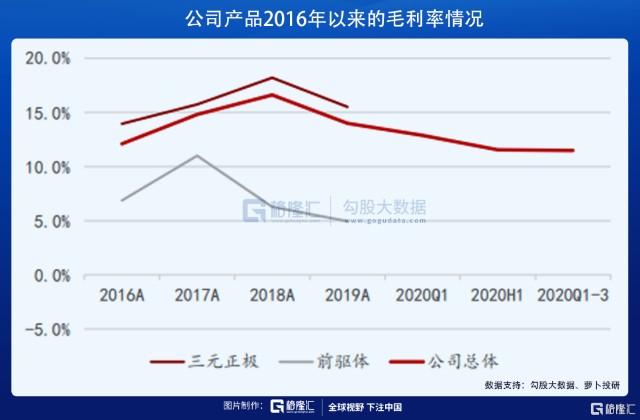

需要注意的是,由于竞争加剧,公司三元正极及前驱体毛利率2018年以来从高位逐步下跌。

再看产能,容百科技目前产能4万吨,年底规划扩至12万吨,为年初的3倍,2025年远期规划将达到25万吨。其中,2021年第一季度基本满产,出货量预计8500吨,同比增长近80%,环比略降6%,主要受春节和邦普前驱体供应紧张所致,预计2021年出货6万吨左右,2022年出货有望超10万吨。

作为高镍材料头部梯队,随着上游资源涨价持续,正极行业有利可图,但容百科技为首的相关标的存有原材料价格波动以及技术路线切换等风险。

结语

市场震荡还在继续,但所处的时间节点很关键,毕竟一季报披露期间往往是确认前期订单落地的好时机,全年业绩的增长拐点初见端倪。由于目前还处在经济复苏阶段,顺周期仍是机构调研且布局的重要风向,例如,化工股业绩确定性有所凸显,估值处于较低位,便使得机构“真香”。

短期来看,投资窗口重新打开后,震荡阶段,市场对抱团白马股的观望情绪依旧,而中小盘个股会继续受到市场的进一步掘金。