融信中国(3301.HK):三道红线全面达标 存量时代竞争优势愈发显著

成长性与安全性兼具 未来可期

2020年,“三道红线”的横空出世,让行业再起波澜,新一轮立体调控再次展开,行业进入存量竞争时代。可以看到,随着监管的持续收紧,行业大洗牌即将展开,集中度也将随之提升,在此背景下,长期来看只有稳健型全面达标的优质房企才能突出重围,赢得机会。

成立于2003年的融信中国,在经历了此前飞速的高速扩张,成功进军中国房地产开发企业30强后,如今已步入稳健增长时代。近日,融信中国发布2020年度业绩,虽业绩增速明显放缓,但整体财务数据稳健,且三道红线全面达标,为集团后续高质量稳定发展奠定了良好的基础。

一、财务数据稳健 三道红线零踩线

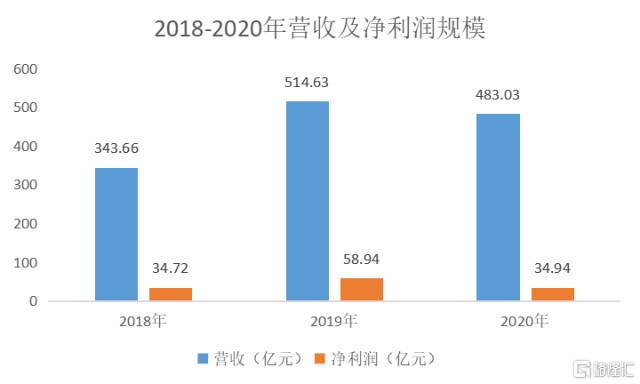

从财报上看,2020年融信中国的经营业绩增速有所放缓。2020年,融信中国实现营业收入483.03亿元,其中2020年下半年结转同比增长10%,毛利为53亿元,净利为35亿元。在疫情冲击下,融信中国的营收、净利同比都有所下降,但下半年业绩已有明显改善。且从近三年数据看,融信中国的整体经营与同业公司相比也较为稳健。

来源:公司公告

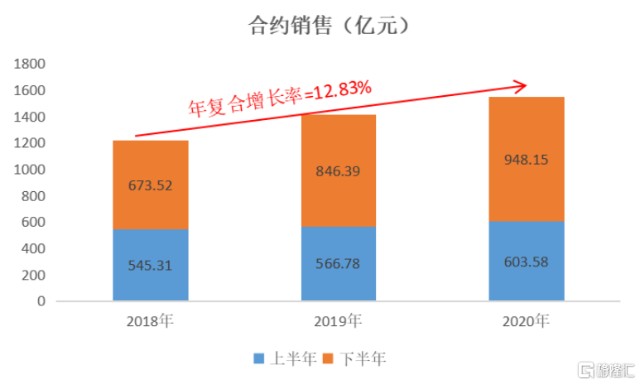

财报显示,2020年融信中国的销售规模明显扩大,合约销售额、销售面积逆势上涨。2020年融信中国的合约销售额为1552亿元,同比增长10%,去化率约71%。近三年来,融信中国的合约销售年复合增长率达12.83%,领先业内多数房企。

来源:公司公告

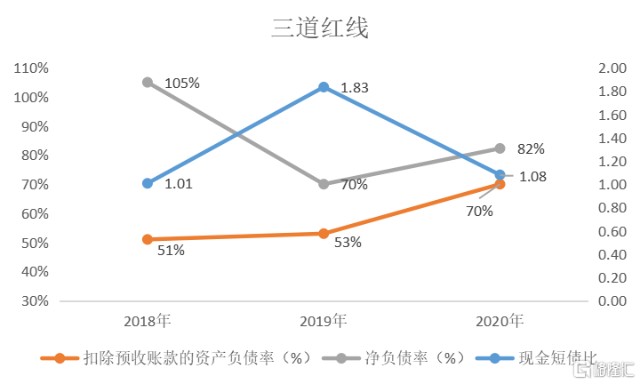

从债务结构来看,融信中国的各项数据均是在三道红线的范围内,属于为数不多的绿档优质房企。

在扣除预收账款后的资产负债率方面,融信中国保持在了69.9%,完美控制在安全边界之内;从净负债来看,融信中国2020年净负债率为83%,2019年更是曾一度下降35.4个百分点至70%。而三道红线的安全标准为低于100%,可见融信中国的净负债率始终较为安全,远低于监管要求。

来源:公司公告

现金短债比方面,2020年度融信的非受限货币资金为268亿元,现金短债比是1.08。与2019年对比,虽然略有下降,但依然在红线合格标准内。而下降的原因,从公司的债务结构也可看出,2019年融信的有息负债是632亿,其中一年期占30%,一至两年28%、二至五年是41%,五年以上占1%;2020年有息负债719亿,其中一年内到期的是35%,一到两年44%,两至五年18%,五年以上的是3%。

可见,随着时间的变化,中长期债务在今年较多转化为了短期债务,因此现金短债比上升,但是集团在手现金仍完全可以实现对短债的覆盖。同时,值得注意的是,融信的五年以上债务占比明显上升,也可以看出融信将公司债务结构有意识向长期调整,降低短期偿债压力,结构也更为健康,预期中长期来看,公司的现金短债比也仍将控制在安全边界内。

来源:公开资料

总之,从三道红线全面达标的状态来看,融信中国近年来都有在持续增强财务纪律,注意把控公司的财务结构安全,长期将控制公司的资产和负债作为管控目标。

此外,从融信中国的融资结构也能看出公司当前较为注重降杠杆问题,积极拓展多元化的境内外融资渠道。财报显示,年内融信中国发行了公司债券、优先票据、购房尾款资产抵押证券(ABS)等信用债,融资结构持续改善,融资成本也进一步下降到了6.55%。同时2020年融信中国未使用授信人民币是1248亿元,也可看出公司未来的成长空间和融资优势。

来源:公司公告

自去年“三道红线”、“集中供地”等重磅政策接连发布后,地产行业的融资环境持续收紧,企业的资金压力也空前增加,越是近年来高杠杆扩张最快的房企们,面临的去杠杆压力也越大。对比之下,融信中国的各项指标都较为稳健,财务安全性较高,强监管时代下,发展竞争力优势将持续凸显。

二、拿地谨慎 长三角成为战略深耕区域

1 长三角市场广阔 推动房企规模扩张

受疫情影响,2020年以来各大房企的增长都明显放缓。而随着土地市场经历了一个季度的缓慢之后,已经进入一个新的增长周期。而在这其中,长三角地区由于是中国经济发展水平最高的城市群,成为了大多数房企的“兵家必争之地”。

2020年全国300个城市的土地出让金总额高达5.9万亿,同比增长16%。共有14个城市突破了千亿大关,其中,半数以上都是长三角地区。上海更是以2952亿的总额超越杭州,位列榜首,此前杭州多年霸占第一的位置。

同时,从各城市群住宅成交量上看,长三角地区的增速亦明显优于其他城市群,长期保持了较高增长动力,需求旺盛。

来源:wind、亿翰智库

而造成这种现象的原因主要是:

首先,从覆盖城市来看,长三角地理位置广阔,涵盖了江苏、浙江、安徽以及上海三省一市共计27个城市,2019年拥有常住人口2.26亿,占全国总人口16%,同时2020上半年长三角商品房销售额总计2.1万亿元,占全国比重31.3%。广阔的地理面积和人口规模为住宅市场带来了充足的需求,降低了房企规模增长的容错率。

其次,从经济水平来看,长三角城市群的整体发展较为均衡,诸如杭州、南京、苏州的经济水平整体较高。为此,长三角最大的优势就是居民的经济实力普遍较强,在需求充足的情况下,购买力较强,有利于实现住宅销售的快速去化,从而实现房企规模的增长。

总的来说,长三角地区三四线城市拥有充足的住房需求,与一二线发达的经济水平一起构筑了长三角的住宅市场,实现了成交的快速修复和增长。未来,预计这些城市会长期保持较高的需求,同时随着经济水平的持续提升。

2 聚焦长三角 “1+N”战略布局持续深化

2020年,融信中国的销售额已进入全国上市房企前20的榜单以内,属于行业第二梯队。2020年12月,融信中国更是与恒大、雅居乐集团在当月销售面积同比增长均实现翻倍,成为12月上市房企销售面积中排名前三。可见虽然融信在上半年疫情疫情下发展减慢,但下半年以来的规模持续扩大,动能也在明显增强。

而从当前的经营开发和土地储备可以看出,融信拿地始终较为谨慎,且一如既往的将长三角区域视作公司区域深耕的主要根据地。2020年,融信中国的销售额占比中,长三角占比达到75%,回款率为80%。

得益于多年深耕在上海、杭州等城市的优势,融信中国已建立了比较成熟的土储销售管理团队,对项目的土地、市场以及研发、销售等能力各方面都优与其他房企。此外,近日发布的集中供地政策,也将推动行业集中度的进一步提升,对房地产企业的资金实力会比较高。在此背景下,三道红线全部达标的融信中国,竞争力也能够得到进一步提升。

融信表示,2021年将继续深化1+N布局,深耕全国九大给核心城市群,拿地向长三角和海峡西岸等优势地区倾斜。目前,融信中国共覆盖全国52个城市项目一共247个,总的土储面积2871万平方,权益土储面积1456万方,平均土地成本7902元每平方。2871万方的土储里长三角占48%、海西16%、中部19%、成渝、西北半岛、京津冀、珠三角、长江中下游、中上游合计是11%。

在融信中国总的土地储备中,开发中土地占比为是82%,未来开发占比为7%,已竣工是11%。从运营效率来看,融信在过去一年拿地后在当年销售的项目从拿地到首开的平均时间是5.8个月,开发效率也明显提升。当前融信中国账上已售未结的量超过850亿,预计在2021年整体结转将较2020年有20%以上的增长,越过600亿的门槛。可见,随着开发进度的持续加快,公司未来的盈利空间也将进一步打开。

拿地方面,融信坚持了一贯审慎的原则。2020年共补充了50个项目,土地总成本是623亿元人民币,建筑面积达872万平方,单方土地成本为9596元每平方,其中77%在长三角,海西占14%,成渝中部其他地区占比9%;402方的新增权益土地储备里长三角占50%、海西13%、成渝12、中部18%、其他城市占7%。

除在长三角区域集中深耕的基础上,融信还以加强合作开发方式进行土地获取。传统招拍挂之外,积极参与合作和收并购的项目。2020年融信以产业勾地的方式成功在连云港落地了一个项目,利润表现也较为优异。

凭借着前瞻性的战略规划,健康稳健的财务状态,融信中国也赢得了资本市场的进一步认可。2020年内,融信被纳入了恒生大中型股可投资指数及价值偏向指数,包括花旗、杰富瑞、海通国际、国泰君安等十余家知名卖方机构持续跟踪。

三 安全性与成长性兼具 未来成长可期

房地产作为国家经济的维稳器,历来是国家调控的重点行业。2020年以来,随着下半年房地产改善需求持续释放,行业也正式进入了强监管存量竞争时代。在此状态下,高杠杆、高强度扩张的房企将逐渐被社会淘汰,而业绩稳健,财务健康的优质房企将更具竞争优势。

近年来,融信中国按照自身的发展节奏,健康稳健发展。虽业绩增速不明显,但财务数据和融资水平尤为优秀。当前,融信中国具备健康发展的能力,且三道红线全面达标;同时土地储备优质且丰富,成长确定性较高,无疑是低估值优质房企的首选。

投资,投的是未来的价值,是成长的空间。相信随着金融监管政策的进一步趋严和行业的持续分化,融信中国的竞争力和成长价值也将愈发凸显。

- 融信中国(03301)