美债市场“剑拔弩张”:一场围绕加息预期的博弈正悄然展开?

财联社(上海,编辑 潇湘)讯,美债市场在本周头两个交易日似乎有些反常:连续第二个交易日,美债收益率曲线的中段出现领跌。要知道,在上周五强劲的非农数据公布后,恰恰是这一区域的收益率领涨。对此,市场人士纷纷猜测,一场围绕美联储加息预期的博弈,可能正在美债市场悄然展开。

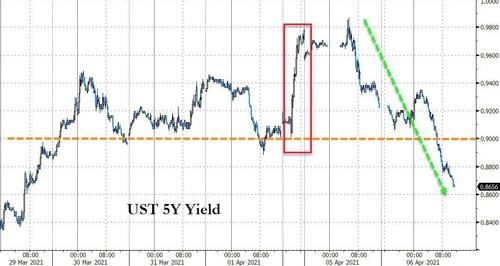

行情数据显示,5年期美债收益率周二尾盘下跌4.99个基点,报0.8721%,连续第二天领跌各周期债券收益率。此前,5年期美债收益率在周一也下跌了5.5个基点。随着连续两日大幅回落,5年期美债收益率目前已全部回吐了上周五非农后的涨幅,并刷新一周低位。

在5年期美债收益率下跌的带动下,美国10年期和30年期美债收益率周二也均跌至逾一周来最低。10年期国债收益率下跌4.43个基点,报1.6560%;30年期国债收益率下跌2.33个基点,报2.3230%。此外,2年期国债收益率隔夜下跌0.98个基点,报0.1566%,整体收益率曲线趋平。

对于美债收益率近两日的回落,一些市场人士认为,海外买家尤其是日本投资者在3月31日财年结束后买入美债,对美债有一些支撑。日本投资者通常会在财年结束前出售美国国债等美国资产,并将所得资金汇回本国,以粉饰其资产负债表。

不过,5年期美债收益率连续领跌的现象,似乎证明背后的真相还没有那么简单。

通常而言,5年期国债收益率走势往往最能反映市场的利率预期。而巧合的是,本周伊始,道明证券和巴克莱都建议投资者买入5年期美债,理由是市场过度消化了美联储提前加息的预期。债市的走势和投行的表态,是否预示着一场围绕加息预期的博弈,正悄然展开呢?

市场加息预期过热?

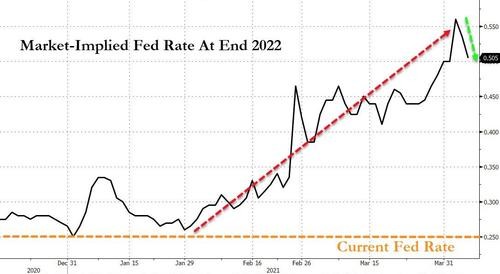

事情还得从上周五的非农数据公布后说起。在3月美国非农就业岗位猛增近百万之后,流动性最强的利率市场——欧洲美元期货,几乎完全消化了美联储在2022年12月之前加息一次、在2023年再加息两次的预期。各周期美债收益率也在非农公布后的第一时间出现跳涨。

然而,对于市场加息预期的陡然升温,一些投行人士却并不买账,反而认为利率市场的交易员可能过度押注了。

要知道,在3月议息会议上发布的利率点阵图预测中,18名美联储官员中只有7名预测到2023年底将加息,只有更少数(4位)预测美联储2022年就会采取行动。预测的中值依然是美联储将一直保持当前利率不变直到2023年。

最先与市场预期唱反调的,是巴克莱和道明证券。这两家投行在本周伊始都建议买入五年期美债,理由是市场对利率预期的消化是错误的。

巴克莱策略师Anshul Pradhan在周一发布的报告中称,建议投资者在0.95%的收益率水平做多5年期美国国债,原因是鉴于美联储采用新的政策框架,市场对于加息周期的预测过于激进。“尽管上周五的非农就业报告强劲,但现在距离充分就业还有很长一段路,通货膨胀不太可能长期维持在预期水平,”Pradhan称。

无独有偶,道明证券本周发布的研究报告也指出,“美联储加息的门槛仍然很高,因为他们需要看到通胀升穿目标以及劳动力市场包容性复苏。考虑到市场对加息的定价已经提前那么多,5年期美债当前的收益率水平尤其具有吸引力。”

道明证券补充称:“在我们看来,这将需要劳动力市场在较长时期内大幅改善。此外,鉴于美联储需要在加息前完成缩减支持力度,这可能需要用掉一年中的大部分时间,我们认为市场对美联储提前加息的风险消化过度。”

尽管目前没有直接证据能证明,5年期美债收益率近两个交易日的回落,与这两家投行的唱衰有关。但有趣的是,利率期货市场的数据确实显示,市场对美联储在2022年加息的预期,还真开始从上周五的顶峰出现回落……

至于接下来,市场对美联储加息预期的博弈,还将会如何演绎?投资者不妨持续关注。其中,北京时间周四凌晨2点,美联储将公布3月货币政策会议纪要,有关美联储3月议息会议时的更多细节,料有望揭开面纱。