雅迪控股(1585.HK):行业洗牌,龙头优势有望形成估值修复

2019年4月15日,《电动自行车安全技术规范》强制性国家标准正式实施,两轮电动车行业新国标来了。

新国标优胜劣汰,龙头优势突显

新国标的起航标志着两轮电动车行业正式进入“ 新国标+3C”认证的洗牌期。此时的两轮电动车企业面临两种抉择,要么选择符合新国标要求,例如重量控制在55公斤之内、具有骑行能力的电动自行车型;要么进军电摩产业。

在政策导向下行业整合将形成两极分化:一部分承受不了转型阵痛的小企业将会被淘汰,另一部分同时拥有电摩资质和新国标认证的企业,将会实现双赢。在此优胜劣汰之下,头部企业受马太效应影响将产销两旺,规模化得到进一步发展进而提高市占率,推动行业集中度提升,形成有利的发展格局。

而纵观两轮电动车行业之中最具龙头优势和规模效应,并且拥有认证资质的企业,就不得不提香港上市公司:雅迪控股(1585.HK)。

雅迪控股创立于2001年,是集电动自行车、电动摩托车及其零配件研发、生产与销售一体的高端两轮电动车制造企业,目前在全球拥有无锡、浙江、广东、天津、重庆、安徽、越南七大生产基地,年产能逾700万辆;总渠道数量为15000多个,网络覆盖全国所有行政区域。

作为行业的龙头企业,其投资价值如何?我们先来看行业情况。

行业洗牌下半场,雅迪或成“最大赢家”?

如今的两轮电动车日均骑行需求普遍增大。数据显示,中国是电动车王国,我国自行车日均骑行需求超2亿次,而两轮电动日均骑行需求超过7亿次,体量是自行车的3倍以上,两轮新能源电动车目前处于蓝海阶段。

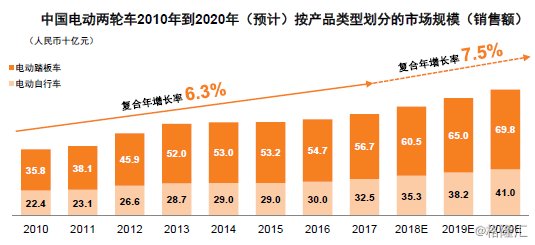

据统计,2018年中国电动自行车的总产量达到3300万辆,超过480家电动自行车企业,产品种类丰富,产业规模位居世界第一。并且根据市场预测,中国电动两轮车从2017年-2020年,还将以高于全球达7.5%的复合增长率维持销售额增长,这说明行业未来前景仍然具有较高的增长空间。(如下图)

行业天花板高为企业成长提供暖床,雅迪作为两轮电动车的龙头公司具备多项行业优势,集中表现在雅迪的多个“第一”:

1、第一个上市的两轮电动车企业:中国两轮电动车品牌有三家已经上市的企业,分别是雅迪、新日和小牛,还有一家爱玛科技正在申请A股IPO中(如下图)。

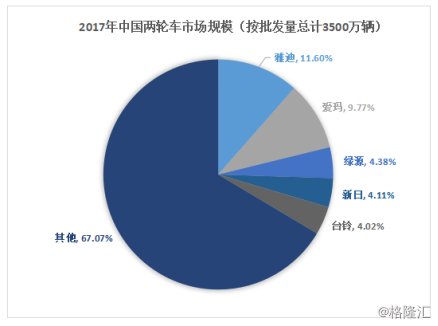

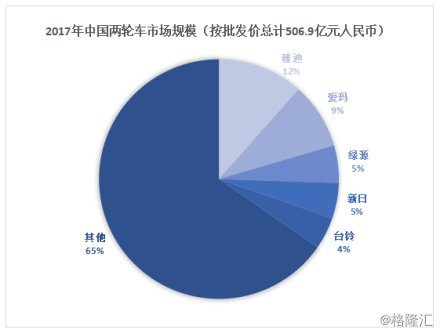

2、市占率和销售量行业双第一:中国电动两轮车企业从早期的5000多家,到现在的1000家;前五名大型厂家市占率超过三成,分别是雅迪、爱玛、绿源、新日和台铃。(如下图)

在2017年中国两轮车销售总量和金额中,行业前五家企业包揽了分别为33.89%和34.64%的市场份额;规模达到3500万辆,销售金额达到人民币506.9亿;这意味着行业的竞争集中度相当的高。

而从各企业的销售金额来看,雅迪在2015年占据了市场的10.50%,在2017年则增长到11.54%,雅迪控股在行业始终保持第一的位置。

笔者将中国前50大电动车知名品牌,按2018年销售量情况分梯队排列如下:

显然,雅迪是唯一一家销量突破500万辆的企业,据雅迪年报披露,2018年公司销量达到503万台,是名副其实的两轮电动车“销售之王”;其次是突破400万台的艾玛科技,成为第二梯队;新日和台铃则排在第三梯队之列,销量突破200万台。

3、3C认证的产品数量第一:新国标之后产品的竞争在于达标产品的数量和质量。

据业内公开资料公布,雅迪是业内获认证车型最多的企业;公司通过国家3C认证的电动自行车26款,电摩39款,轻摩20款,总量高达85款,远超同行业其他品牌的认证车型。

除了认证车型数量多,品质也可圈可点。据了解,雅迪新国标的品质检测标准多达126项,足足比国家标准多出了46项。丰富的新国标车型、高于新国标的品质标准,无疑是给消费者在选购时吃了一颗“定心丸”。有质量又是大品牌,电动车最关注的安全问题也得到保障,这也是为何雅迪的销量维持稳定增长的原因。

除了目前的销量情况,还要看公司有无技术壁垒维持未来的业绩成长性,来看研发投入部分。

4、研发投入行业第一:据悉,雅迪拥有3个研发中心,340位研发员工,645项专利和32项发明专利,并且持股专门研发高端电动两轮车的美国公司Lightning Motors,并共同研发创新产品。

2017年雅迪研发投入超过1.8亿元人民币,2018年研发投入超过3亿,持续投资大量资金于研发设计,保持推出独特新颖的产品。据披露,雅迪出产的约14%的电机由内部生产,且于2018年推出93款新型号及改款型号的电动两轮车,在新国标测试活动中获评为首家符合新国标电动自行车企业。

雅迪控股优先投入,布局研发创新能力,对比同行拥有后进入者难以复制的技术壁垒,有利于公司在持续性发展中保持竞争力并立于不败。

总体来看,雅迪由于夺得行业多项第一,妥妥占据龙头地位,由此衍生出的附加值就是在经销商中可以维持强势的议价能力,这就保证了长期盈利能力的稳定性。

消费行业,投资者最关心的是企业赚不赚钱,而企业就是以“卖产品-现金回流-研发及生产产品”为整个商业生态形成闭环,所以企业要做的就是不断对外扩大营收,加快资金回流,对内提高经营效率,维持财务稳定。那么雅迪做的如何?先从营收来看。

盈利冠军也能保持零杠杆,高效率经营增强行业护城河

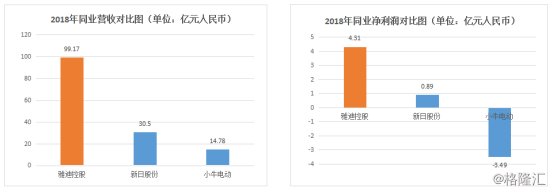

核心数据靓丽,均保持大幅增长。根据雅迪2018年年报披露,雅迪连续五年保持营收增长,截止至2018年12月31日,雅迪全年录得收入约99.17亿元人民币(单位下同),同比增长26.33%;毛利约16.20,同比增长约38.6%;归母净利润约4.31亿元,同比增长6.4%。(如下图)

(图片来源:2018年雅迪控股年报)

回顾雅迪历史营收数据,可以看到公司近五年营收能力保持稳定增长,复合增长率达到近15%,远远超过行业平均复合增长率7.5%。这说明公司虽已在行业登顶,但依然保持前进动力。(如下图)

(图片来源:2018年雅迪控股年报)

盈利能力夺行业冠军。雅迪控股放到行业来看,对比已上市的两轮电动车企业:新日股份和小牛电动,雅迪控股去年盈利能力、销售毛利率及总资产均为最高,维持第一。

(数据来源:公司年报和 Wind 数据)

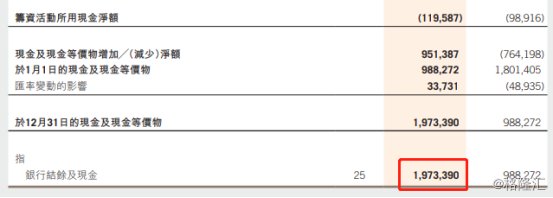

零杠杆经营,无对外负债,财务稳定。盈利能力之后是财务稳定性,据雅迪财报披露,截止至2018年12月31日,集团现金及现金等价物为19.73亿元人民币,同比增加99.7%,且公司并无对银行借款,基本是零杠杆运营,无负债和还款压力,财务稳定性五星好评。

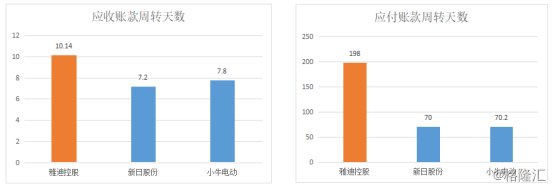

运营效率质素高,从2018年雅迪控股运营效率各项指标来看,其应收和应付周转快,远超新日和小牛,同时,现金流的快速周转也侧面反映出公司强劲的销售力和管理层成熟经营管理能力。

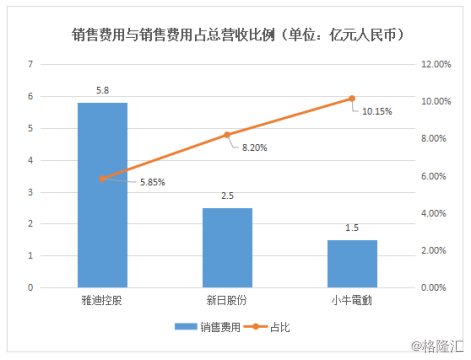

另外,值得注意的是,从销售费用占比来看,雅迪由于其巨大体量和经销商的规模性,虽产生较高的销售费用,但符合其销售总额配比,其销售占总营收比例依然是同行业最低,这说明公司并没有花多余的钱,而是每一分都花在了刀尖上。

综上来看,无论从盈利、经营效率和财务稳定性等多重维度上来看,雅迪控股的龙头品牌“护城河”已然形成。

“一眼就看透事物本质的人和一辈子都看不清的人,注定是截然不同的命运。”企业也一样。

把握行业风口,核心竞争力成未来业绩增长动力

锂电池战略提前布局行业演变。两轮电动车作为轻便快捷的交通工具,决定消费者首先考虑的是安全性。而电池又是保障电动车安全驾驶的关键因素之一。

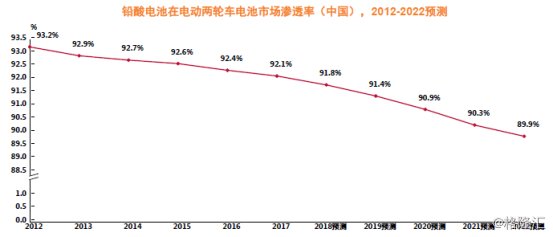

根据沙利文的报告,截止至2017年,铅酸电池市场渗透率一直维持在90%以上,近几年来,受市场和政策导向,铅酸电池受到锂电池冲击略有下降;且锂电池渗透率缓慢扩大至7.9%,但由于锂电池价格问题,其增速缓慢。

对于多变的市场环境演变,雅迪从技术上和产品设计上同时布局,2010年开始设计并销售锂电池电动车,自行研发了动力系统、电池管理系统和中控系统,迄今为止已经推出了33个系列的锂电池电动两轮车电动两轮车,实现销量42.6万辆;另外,雅迪和锂电池生产厂家保持密切合作,以便在锂电池突破现有限制并被广泛消费者接受之后,快速占领锂电两轮车市场。

高端化、国际化、智能化。近年,雅迪一直以“更高端”为主要战略,重视开拓国际市场,自2007年成立雅迪进出口有限公司以来,雅迪先后开拓东南亚、欧洲、美国等重要市场,如今已是产品出口世界77国,全球用户数量突破3000万的国际电动车品牌。

今年,雅迪还签约了好莱坞明星范迪塞尔,宣布赞助好莱坞电影《极限特工4》,正式进军好莱坞市场,从在国际化布局来看,雅迪走在行业前端。

在终端服务上,雅迪控股持续升级,斥巨资打造2万多家骑行生活馆、专卖店和无人店等,首创两轮电动车的4S体验店;并且重视售后服务体验,全国布局1700多个服务网点,5万名维修工、7x24小时救援服务;可以做到515快修服务,以及“4免2保”(免费洗车、免费20项保养、免费易损件、免费上门以旧换新,以及安全保险和丢车保险)。

可见,雅迪控股集团已从产品到服务全面升级,品牌价值持续提升,龙头地位稳固,站在行业新风口上,未来增长潜力不容小觑。

结语:估值低洼,有望重估

从估值上看,截止至2019年7月31日,雅迪控股总市值为48亿,PE(TTM)为9.8倍,PB为1.5倍,远低于同行(如下图),由于此前政策整改受市场观望情绪而被低估,且本月又意外躺枪遭到股价大跌而致使估值形成低洼。然而由以上分析来看,集团具备产品、服务和品牌的多维度提升,基本面好,且去年销售破顶拉动盈利能力大增,在此逻辑之下,市场有望对其内核价值进行重估,估值修复有望。

(数据来源:第三方机构Wind)

(图片来源:第三方机构Wind)