新力控股集团(2103.HK):经营稳健,存业绩与估值双重修复机会

有望迎来业绩与估值双重修复。

过去一年疫情及政策调控令房地产板块承压,“超跌”之下,板块具备明显吸引力,从后续估值抬升机会来看,有两个重要因素将成为关键考量点。其一业绩释放的潜力,由于房企预售制特征,因此这一方面应关注结转前期的销售表现;其二则应该聚焦到房企的财务情况,随着行业金融政策面的收紧,市场将给予财务情况优异有较强抗风险能力的房企更高的估值溢价,而此前房地产三道红线的出台成为指引方向。

3月30日晚间,新力控股集团(02103.HK)公布2020年业绩,公司营收同比增长约4.0%至280.7亿元(人民币)。净利润同比增长约1.2%至20.4亿元,创历史新高,归母净利润达19.6亿元,股东应占核心净利润约18.7亿元,同比增长约0.8%。每股盈利0.55元,建议末期股息为每股人民币14分。

(图片描述:新力控股董事长、行政总裁兼执行董事张园林先生、常务副总裁刘翔先生、执行董事兼运营管理中心副总经理涂菁女士在上海会场进行业绩发布;新力控股首席财务官许进业先生、香港办公室副总经理,资本市场及企业传讯总经理赵慧女士在香港会场进行业绩发布)

过去一年,面对复杂的市场环境新力控股实现营收净利双增,下面根据最新的年报信息分析公司未来发展前景及投资价值。

1· 迈入千亿阵营,优质土储蓄力未来

从公司收入结构来看,地产开发是公司的主营业务,过去一年,公司总合约销售额达1137.4亿,同比增長24.4%,权益合约销售金额约504.2亿元,同比增长11.8%。公司销售规模成功迈上千亿大关。

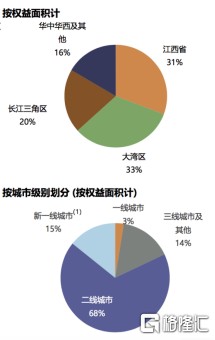

根据区域划分,公司权益销售在江西省、大湾区、长江三角区、华中华西及其他占比分别为31%、24%、28%、17%,对比过去一年,来自江西省的权益销售占比下降23个百分点,而来自长三角权益销售占比大幅提升17个百分点,反映公司整体区域销售占比更为均衡。此外,权益销售中一二线占比达90%,得益于高能级城市的布局,公司权益售均价也在不断提升,过去一年同比增长14.7%达15006元/平方米。

土储布局方面,过去一年即便面临较复杂的市场环境,公司仍然保持相对审慎稳健的投资布局,公司通过招拍挂与收并购共计获取了35项目,权益地价157.4亿元,总规划建筑面积达580万平方米,分布在21个城市,其中一二线城市新增土储面积占比达78.6%,继续延续优势核心城市的布局。

截止2020年底,新力控股共计150个项目覆盖四大区域,公司权益土储面积约为1521万平方米,可售权益货值达约2600亿,优质充足的土储足够未来近三年开发需求。此外按权益面积计,公司土储新一线城市占比15%、一线城市占比3%、二线城市占比68%。考虑到近年来政策调控更聚焦在一线热点城市,而相对来说二线城市房地产市场亦具有支撑,公司整体受到的影响不大,销售规模继续向上空间具备支撑。

结合文章开头部分第一点,我们认为新力迈过千亿规模之后,进入到行业相对头部梯队其整体综合实力得到升级,后续将充分受益于行业集中度提升的大趋势,在规模上还将继续延续过去高增长惯性,尤其是过去一年受到疫情影响,行业整体销售规模受到压制,随着当前疫情得到全面控制,宏观经济复苏,房地产销售回暖,相信对新力后续的业绩也将带来进一步的支撑。

2· 财务能力持续优化,降负债力度持续升级

回顾了公司业务发展情况后,再来看看新力控股近期的财务数据情况。

过去一年,行业三条红线的出炉,为行业发展带来了新的指引,聚焦公司相关指标,新力控股净负债比率下降3.4个百分点至63.6%,现金短债比为1.2倍,均处于行业健康状态。

近年来新力控股净负债率实现大幅下降,过去考虑到受规模冲刺影响公司在一定程度抬升了企业杠杆,而随着其规模上达到一定程度,尤其是迈向后千亿时代,其整体经营还将更为稳健夯实,巩固过去取得的“战果”,因此后续在降低杠杆层面还将会有进一步表现。此外,新力控股在融资成本、销售去化等方面也将借助千亿时代的到来得到优化,而结合文章开头第二点,财务健康夯实之下,公司的估值也将享受市场溢价。

(2020全年业绩发布会香港会场)

进一步从融资成本端来看,过去一年新力控股融资成本进一步降低,年内加权平均债务成本为9.1%。此外,公司现金储备充足,截至年底公司现金及银行结余为175.35亿元,同比增长约5.6%。

新力控股有着多元化的融资渠道,公司建立多家银行总队总战略合作,截至年末金融机构授信总额达907亿元,同比增长22.7%。此外更值得一提的是,在今年1月18日,新力控股还成功发行了2.5亿美元364天债券,该债券是在绿色、社会及可持续发展融资框架下发行的绿色债券,借此新力也成为第四家发行绿色债券的内房以及第二家拥有可持续融资框架的内房企业,绿色债券的发行具有较高的透明度以及成本优势,这也在一定程度上验证了公司整体经营质量得到了资本市场的充分认可。

结尾

展望2021年,新力控股业绩增长具备较强支撑,一方面受益于公司销售结构的优化,来自长三角区、大湾区的项目加速释放更高的效益,带来对整体业绩的提升,而另一方面公司充足的优质货源保障,也进一步确保后续的推盘结转,与此同时随着规模步入新台阶,杠杆率下降,财务更为夯实,也将有助于盈利端进一步释放空间。目前公司整体估值处在行业较低水平,考虑到公司整体的成长性以及利润端更为夯实和确定的预期,将有望在后续进一步加速对估值的消化,随着后续后千亿时代优势的不断释放与验证,其有望在资本市场盈利业绩与估值的双重修复。

- 新力控股集团(02103)