卓越商企服务(06989.HK)持续成长性再获确认,综合商企物管服务赛道的领航员

写字楼物业管理赛道吸引力持续加强,头部企业的投资价值凸显

近年来,上市物业管理企业纷纷进入“非住宅”这一蓝海领域,而广阔的市场空间更成为它们加速步伐的重要动因,据相关研报数据指出,2030年,我国非住宅物管行业空间有望超过1.3万亿元。

国信证券研报亦指出,非住宅物管盈利能力高于住宅物管。主要由于商业、写字楼等非住宅业态要更加市场化、品质要求高、具有较高附加值;非住宅物业的每平方米物业收费价格要高于住宅物业;非住宅物管密度大、管理集中成本较低。

因此,大多数上市物业管理企业选择开展非住宅物业管理业务而作为推动其多元化、多业态策略的组成部分,站在长期趋势来看,或会是出自于盈利改善的诉求或考虑。

另据了解,当前的500强物业管理企业非住宅物业管理的基础物业收入已占整体的基础服务收入的近“半壁江山”。从500强物业管理企业分业态管理面积占比排名来看,办公物业(或写字楼)管理面积仅次于住宅物业管理面积。这也进一步说明,办公物业(即写字楼物业管理)这一赛道的市场潜力不容小觑。

写字楼物业管理当前格局仍较为分散。引用兴业证券研报,前五大市场参与者或占据15%的市场份额,而去年成功在香港联交所上市的卓越商企服务则占据了3%的市场份额,其已成为国内高端写字楼管理行业的领军企业。兴业证券研报还认为该行业除了规模不断扩张长期受益于产业结构优化、城市开拓和下沉、物业管理费提升、增值服务渗透率提升之外,未来集中度仍会持续提升,因此头部企业的优势将日益明显。

在香港资本市场内的物业管理板块,卓越商企服务更是一道“独特风景线”,公司专注在写字楼物业管理这一细分赛道,是稀缺属性较强的物业股。综合来看,跻身行业头部玩家且定位在高端领域的卓越商企服务,其所拥有的长期投资价值凸显,引发投资者关注。

同时,公司在2020年中国物业服务百强中位列第14位,较2019年上升2位,综合实力保持上升势头。

归母净利润加速释放,规模扩张与多业态策略打造领先的商企不动产服务运营平台

3月25日收市晚间,国内领先的商务物业管理企业——卓越商企服务(06989.HK)公布了其上市以来的首份业绩公告,多处表现可圈可点,盈利能力继续提升,第三方外拓能力强劲,增值服务收入获超预期增长,整体而言,公司成长性再次得到了确认。接下来将继续深入分析。

据公告所示,卓越商企服务在2020年录得营收约25.25亿,同比增长37.5%;毛利约6.64亿,同比增长53.2%;归母净利润约3.25亿,同比增长82.1%。此前公司发布正面盈利预告,预计归母净利润增长75%,实际业绩归母净利润增长82.1%,超出盈利预告7.1%。

从营收到毛利再到归母净利润,增速逐级提升,这体现出公司所发挥的经营杠杆作用明显,其中一个重要的原因就是公司毛利率改善。2020年录得毛利率为26.3%,较2019年提升2.7个百分点。其中,增值服务、物业管理服务的毛利率分别为34.6%、24.1%,对应按年提升9.4个百分点、2.1个百分点。

(1)增值服务未来增速或维持在较高水平,公司成长性再次得到了确认

公司增值服务收入在2020年同比增长76.0%,成为增速最快的分部业务板块,其收入占比达到了14.2%,在中长期发展的角度,卓越商企服务的增值服务收入占比仍有提升空间,结合管理层给出的规划目标,可首先以20%的收入占比为预期。

由于增值服务是公司拓展业务时区别于其他同业竞争对手的重要差异化竞争手段,卓越商企服务无论在为企业客户提供整个资产全生命周期维护能力、全链条资产服务能力方面,还是对企业客户在高品质物业管理服务的基础需求上,为它们带来更多增值服务的空间、机会方面,综合这些角度,公司的增值服务的优势凸显,因此可反过来进一步驱动公司在第三方项目外拓及管理规模的增长,后续将顺理成章带来物业管理服务板块收入规模的持续增长,未来增值服务收入占比若能不断提升,也可说明增值服务收入板块的增速或将持续运高于公司整体收入增速。

据招股书和最新业绩公告,卓越商企服务2017-2020年的收入、归母净利润的年复合增长速度分别为38.7%、33.7%,从公司2020年在此两项的表现上,持续高增长的成长特征再次得到验证。

(2)第三方外拓进展迅猛,跟随大客户布局战略凑效

在管理规模方面,截至2020年12月31日,卓越商企服务的合约面积约为4473万平方米,同比增长34.9%,在管面积3202万平方米,同比增长36.2%。去年管理规模的增长代表着在2021年转化为营收的规模及由此所带来的增速,得到了一定的保障。

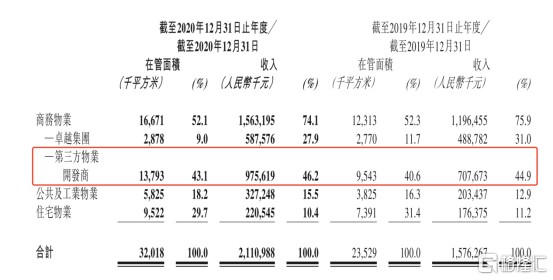

2020年公司在第三方市场拓展方面取得了骄人的业绩,在管面积新增约850万平方米里面,来自于第三方在管面积约为630万平方米,占新增在管面积的比例约为74%,其中,在这630万平方米的第三方项目中,通过第三方外拓和收并购回来的在管面积分别为550万平方米与80万平方米,这说明了,当前第三方外拓能力已经成为了公司管理规模持续扩张的主要驱动因素之一。从增速来看,2020年来自第三方的商务物业管理业务在管面积及收入与2019年同期相比分别同比增加44.5%和37.9%,这两个增速均高于公司核心主业——商业物业板块的整体在管面积增速和收入增速。

截至2020年12月31日,卓越商企服务在商业物业板块中来自于第三方的在管面积、收入在公司整体的占比分别为43.1%与46.2%。

这两个维度说明无论是在增量还是在存量方面,公司由第三方业务驱动发展逻辑及路径已逐步明朗和清晰。

据悉,在卓越商企服务2020年新拓项目中,来自大客户的业务贡献占比超50%,在原有大客户业务优势的基础上,公司又获得了大疆、快手等一批优质大客户。

公司目前服务的主要客户领域集中在高科技、互联网、金融、现代服务业及现代制造业,服务的客户都是中国最优秀的头部企业资源或新经济行业巨头,这些大客户资源除了为公司带来良好的市场示范效应和口碑声誉,也给公司带来更大的高端商务物业市场份额,并进一步扩大公司所拥有的优质客户资源、群体。

在2020年公司新拓展了多个企业总部大楼和大客户办公、研发园区项目,采取的就是大客户跟随战略,跟随头部大企业进行版图扩张,因此而获得高于同业的较快增长。

另外,大客户跟随战略之所以能够持续成行,离不了开大客户对公司优质服务所产生的粘性,可反映在它们对公司优质服务的满意程度,根据第三方客户满意度测评结果,由卓越商企服务提供物业管理服务和增值服务的写字楼物业,其客户满意度在2020年发到了99%,除了说明了公司的服务质量持续保持着全国标杆水平之外,最终还能转化为良好的财务表现:2020年物业服务费收缴率、经营型净现金流和单位利润净现金含量等多个指标均呈向好表现。

(3)「1+1+X」战略深化,多业态商企服务雏形初现

据业绩公告所示,2020年卓越商企服务成功从大湾区走向全国重点区域和重点城市,其一直所坚持的「1+1+X」战略(即聚焦大湾区、长三角和其他一线、新一线重点城市)实现深化和加速推进。

特别在长三角地区,在2020年其所录得收入和在管面积都增长非常快,对应的收入较2019年增长102.5%至4.42亿,对应的在管面积同比增长66.1%,远高于商业物业在管面积的增速36.2%,致使长三角地区在基本的商业物业服务收入和在管面积的占比都得到快速提升,2020年前者约为20.9%,后者约为25.4%。

此外,在2020年我们可以从业态结构分布中可看到,卓越商企的多业态商企服务雏形初现,公司目前管理着商务物业、公共与工业物业、住宅物业等多种业态,截至2020年12月31日,三种业态对应的在管面积占比分别为52.1%、18.2%、29.7%,三种业态对应的基础物业管理收入占比分别为74.1%、15.5%、10.4%。

综合来看,刚发布的2020年财报,展现在投资者面前的是卓越商企服务清晰的未来发展思路:坚持「1+1+X」战略及在全国重点/潜力地区、城市进行布局基础上扩张物业管理的规模,完善多业态业务组合策略,围绕客户需求提供全生命周期全产业链资产服务,另在与大客户形成较强粘性的同时跟随大客户进行扩张,同时形成主要以第三方业务拓展来驱动业务发展的路径,并且在高品质物业管理服务的基础需求上为企业客户带来更多增值服务,继续巩固卓越商企服务在商业物业管理服务行业的领先位置与提供标杆式的高品质服务的核心优势,以此来达到其在财报公告中提出的成为「中国领先的商务不动产服务运营商」的愿景。

不论是作为国内写字楼物业管理赛道的头部企业,甚至是未来成为商企不动产服务运营商的终极角色定位,笔者都看到了卓越商企服务在非住宅物业这一大大的蓝海领域里闪耀着的非凡魅力,在成功构建起自身独特而高耸的竞争性壁垒之后,该公司的发展前景或已无可限量,其所对应的长期投资价值自然不言而喻。

结尾部分

据wind提供数据,在业绩公布后,卓越商企服务的最新PE(TTM)降低至29倍附近,而按照当前股价所对应的2021年一致性预期PE为18.6倍,可得出PEG远小于1倍的结论。说明短期内,公司估值或存在被低估的可能性,且概率较大。

值得一提的是,在今年3月15日,卓越商企服务被成功纳入了恒生综合指数,随后也成为了港股通投资标的,未来随着投资者基数的扩大,公司在二级市场的流动性将进一步获得改善,有望为公司长期估值的提升带来强劲支撑力,同时有机会亦成为该公司价值重估与低估值被修复的契机。

- 卓越商企服务(06989)