新兴市场已经扛不住通胀了……

我们常说,人类的悲欢并不相通。但面对危机,与生俱来的同理心总会不自觉地发挥作用。

看到别人挨打的时候就会想到接下来挨打的会不会是自己,这是本能。

3月初,出于美债收益率回升将触发资本外流的担忧,乌克兰率先决定大幅紧急加息至30%。

乌克兰打响了全球加息的第一枪,但没激起什么波澜。

直到第二第三甚至第四个例子出现的时候,大家才后知后觉。3月18日,巴西、土耳其紧随其后,分别将基准利率上调至2.75%、19%。

三人就能成虎,所以当19日俄罗斯也宣布加息25个基点至4.5%,担忧就形成了:

下一个加息的会不会是我们自己?

图片来源:网络

1

扛不住了的新兴市场

兔死狐悲,物伤其类。

这样的说法未免过于悲观,因为新兴市场国家集体加息有其自身的必然性。

短期的推动因素是通胀压力。

巴西国家地理统计局公布的数据显示,去年1至11月间食物价格上涨了16%,其中巴西人的主食——大米和黑豆的价格分别上涨了70%和40%。

图片来源:网络

从通货膨胀率来看,截止到今年2月,俄罗斯、巴西分别为5.7%、5.2%,而土耳其同比高达15.6%,且均位于快速上升通道。

构成恶劣通胀的原因主要有两方面:

一方面,是本国为了应对疫情采取的紧急宽松政策。数据显示,去年巴西大量往市场上投放货币,M2一度超过30%的增速,比之美国犹过。当前有所回落,但仍在28%以上。

另一方面,是美国大放水带来的输入型通胀。巴西、土耳其的放水还是关起门来放,就在自己家打转。美国则不然,5万亿美元如洪水猛兽,流向了全世界。尤其是新兴市场,潜在的资产升值空间总是会吸引大量的投机者,基本上形成了一种国际惯例。

远超其他国家的通胀问题,本质上是因为国家的经济结构比较脆弱。比如巴西,以贩卖自然资源为主的经济模式,加上陈年累积下来的高外债压力,导致辗转腾挪的空间非常有限,危机一旦爆发几乎只有靠放水,高通胀来了也只能加息。并且对外不设资本流入流出的限制,使得国际热钱来去自如,常常被别人割韭菜。(参考历史文章《“南美特朗普”救不了巴西》)

所以,长期角度来看,当前美债收益率连续上升突破重要阈值,资本回流美国已成趋势,选择加息也是在提前防备资本外流的危险。

国际金融协会发布的数据显示,3月初每日从新兴市场流出约2.9亿美元,而2月份还是每日流入约3.25亿美元。并且,2020Q4以后美国已经转为资本净流入,1月净流入规模又有千亿。

对土耳其而言,防止汇率继续暴跌也是很重要的一个理由。(参考历史文章《土耳其里拉,凉透了》)

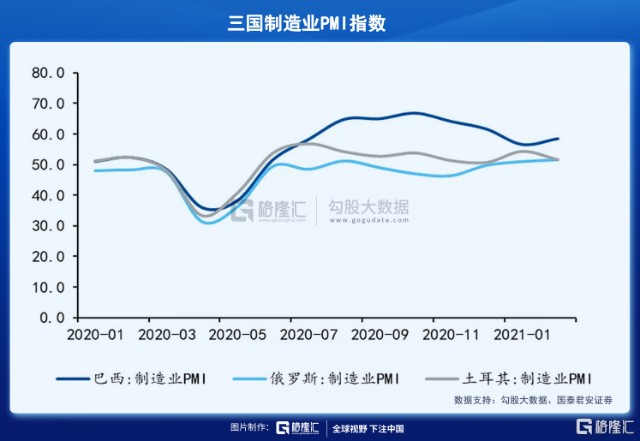

此外,三个国家的实体经济都出现了疫后复苏的良好迹象,2月的制造业PMI均回到了荣枯线以上,也为央行回归中性货币政策创造了一定的条件。

相比于其他国家是否处在水深火热之中,投资者更关心这些动作的背后是否代表着全球加息潮的来临。

毫无疑问,全球货币环境正在转变,这些不得不对此做出反应的经济体是最脆弱的一批,一向都是如此。

2

周期轮动,常规性“抢跑”

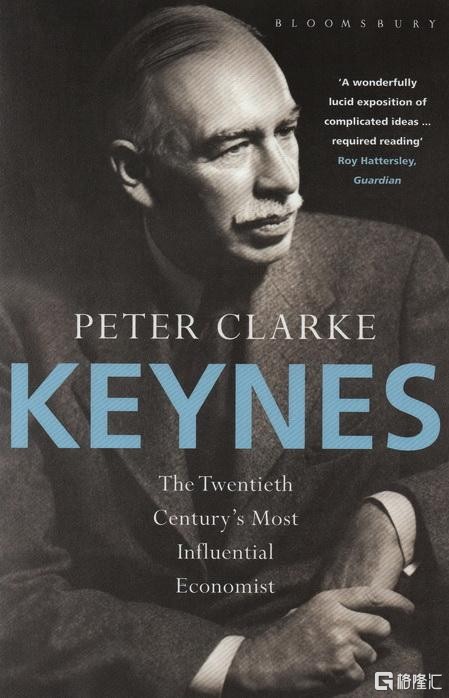

1929大萧条之后,提出政府干预主张的凯恩斯主义逐渐成为主流经济理论。

图片来源:网络

在其著作《就业、利息和货币通论》中,基于经济周期,他认为宏观财政与货币政策应该是逆周期调节:经济不景气的时候要政策赤字刺激经济,经济过热则要紧缩控制。

慢慢地,由此衍生出了“经济疲软——降息——经济过热——加息”的周期循环。

历史上几轮加息周期梳理下来,大多存在类似的轮动规律。

危机爆发的初期,通常先在发达经济体,导致美英日欧等全球主要需求国率先降息;而后,随着金融危机与经济衰退蔓延至全球,制造国(韩国、东盟国家等)与资源国(巴西、俄罗斯等)开始降息。

但在经济修复期间,资源国往往会先出现通胀压力,被迫进入加息周期;随后全球需求改善带来制造国经济回暖,进入加息周期;而发达经济体作为最终需求国,通常最后进入加息周期。

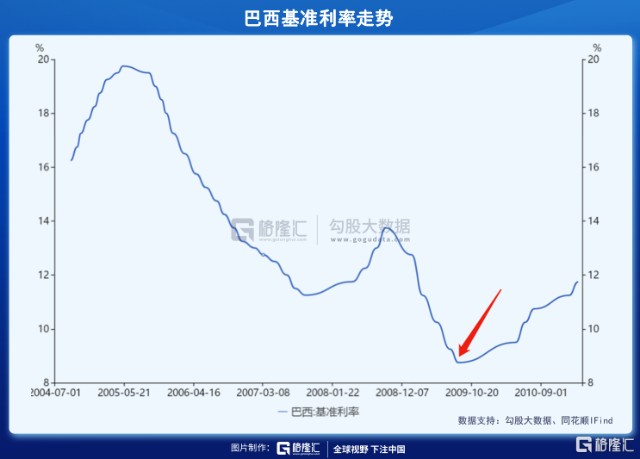

金融危机后期,各国普遍还在降息时,2009年2月俄罗斯率先加息,原因和现在如出一辙——通胀率达到15%,以及防止热钱外流冲击卢布汇率。

紧接着就是巴西和以色列,同年8月份先后采取紧缩政策,而直到2008年12月,美国还在降息,一路将联邦基金利率降至0-0.25%。

当时的背景也和现在极为相似,美债收益率一路飙升,十年期国债半年时间涨幅达到91%。

同样地,在上一轮全球加息周期中,俄罗斯、巴西、土耳其也都是最早开启加息进程的国家。回顾2013-2015年,全球各国逐渐开启了一轮加息周期,其中俄罗斯、巴西、土耳其分别在2013年4月、2014年3月、2014年1月就开始了加息进程,远早于美国(2015年12月)和欧洲国家。

目前来看,全球已进入到资源国为主的加息周期,巴西、俄罗斯均已启动加息;后续或将启动制造国的加息周期,现在的市场预期是,韩国、泰国、印度等将于1-2 年内加息,而美欧等最终需求国的加息时点预计还有不短的距离。

从历史来看,巴西这些国家更像是一条警戒线,意味着浪潮席卷之下,浅滩已经沦陷。

但是,过去可以拿来参考,但每一次危机的背景都不太一样,错综复杂,仅以此作为凭据未免过于草率,具体问题还得具体分析。

3

警钟敲响,不必紧张

一般而言,加息分为两种:

主动的,决策层断定危机期已过,经济回归正常轨道,不再需要太宽松的环境;

被动的,低利率刺激引起的通胀、汇率等等问题愈发严重,如果继续宽松,将引发其他的危机。

显然,巴西、俄罗斯属于后者,中国属于前者。

至于美国,美联储的表态是仍以经济、就业为核心目标,2023年之前不会加息。

此外,巴西、土耳其、俄罗斯等国相继加息,一定程度上将减慢美元回流美国的速度,减小美国本土的通胀压力。

二者叠加之下,成功地让市场押后了加息时间预期一个季度。根据联邦基金利率期货数据计算的结果,美联储在2023年1月加息的可能性约为80%。欧洲美元期货则反映美联储于2023年3月加息的可能性为90%,晚于此前押注的2022年12月。

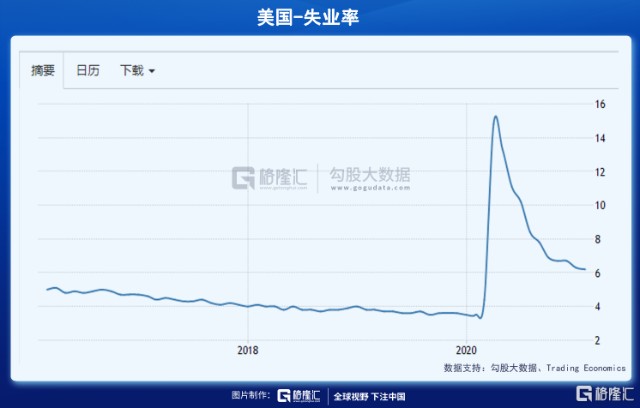

但需要注意的是,美联储预计2021年美国失业率将下降至4.5%,已经非常接近常态水平,如果经济继续超预期复苏,不排除提前完成目标任务的可能。此外,当前美国的通胀率为1.7%,虽然“平均目标通胀制”允许短时间内超过2%的临界值,但彼时民众的压力不可小觑。

随着时间的推移,倒逼加息的条件,会不断积累进化,央行和市场之间的博弈也会更加激烈。

此外,即便美联储硬扛着不加息,大概率会像中国一样,先退出财政政策再收紧货币政策,尤其是在联邦政府的债务风险高企的情况下。数据显示,截止到去年4季度,美国政府债务占GDP的比重已经高达132%。

无论拜登和鲍威尔怎么评估形势,流动性拐点的来临,只会早于美联储的承诺时间,而这对市场的影响本质上和加息没有太大的区别。

对中国而言,其实没有必要过于担心。

这一轮疫情中国放水就比较克制,去年年底唯一一次的降准预期也落空,年初也开始逐步退出财政宽松,收紧流动性,符合“不急转弯”的总基调。

上周末央行行长说的“货币政策始终保持在正常区间,工具手段充足,利率水平适中”等等,就是给投资者最大的定心丸——至少最坏的情况不会出现。并且,3.2万亿美元的外汇储备和资本项目的限制,也决定了不会像巴西这样担心资本大量外流的问题,更不用说2月份外资还是净流入状态。

当然,中国会赶在美国之前加息,但就目前的情况来看,大概还有1-2年的缓冲期,足够领导们构筑一个稳步向下的通道了。

4

结语

低息是一种反常现象,并非历史的常态。长期人为地压低资金供需价格的后果,将是货币信用的不可控。

荤素搭配才能活得长久,危机后利率环境总是要回归正常的。

身体素质最差的那一批被迫开始吃素,并不意味着身体一般的、身体好的也会跟着转变。

但是至少能够说明一个问题——浅滩已经沦陷的时候,就意味着涨潮开始了,稍高点的地方被淹没只是时间问题。