超预期的财报背后,中国飞鹤(06186.HK)持续增长的动力在哪?

飞鹤交出了一份亮眼的年度成绩单,公司长期增长潜力伴随业务线的巩固、调整及扩张进一步得到验证,而在业绩公布后,包括美银证券等在内的多家大行发表研报看好公司长期价值。

过去一年,一场突如其来的疫情对各行各业均造成了影响,对于奶粉行业而言机遇与挑战并存,一方面,面对疫情带来的冲击,中小厂商正常运转难以为继,市场进入到加速洗牌期,行业集中度进一步提升;而另一方面,海外持续的疫情令境外奶粉品牌进入国内受阻,间接带动了国内奶粉品牌国产化进程。作为国产奶粉品牌的领头羊中国飞鹤(06186.HK)交出了一份超预期的年度成绩单。

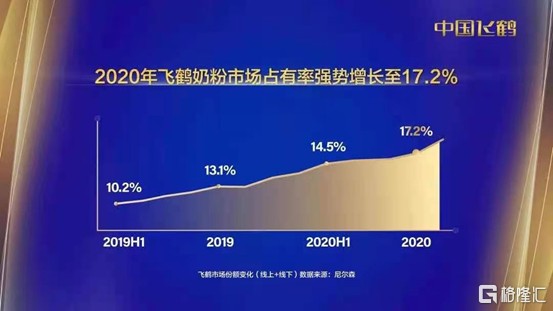

财报显示,2020年飞鹤实现营业收入185.92亿元,同比增长35.5%。其中,公司在婴幼儿配方奶粉产品实现营收176.73亿,同比增长41%。公司营收增速位居行业第一,同时市占率进一步扩大,AC尼尔森数据显示,2020年第四季度飞鹤整体市场(线上+线下)占有率达到17.2%。继续稳居行业首位。

业绩增长确定性强的同时,中国飞鹤在资本市场也取得丰收,2020年全年公司股价累计涨幅达到105%,而今年来,尽管港股市场整体走势动荡,但中国飞鹤在年内仍实现21%的涨幅,大幅跑赢恒生指数。

如若进一步拉长时间线来看,自2019年上市以来其市值已由上市之初的660多亿港元迅速上升至一度逼近2300亿港元大关,截至目前仍然高达1965亿港元,成为近年来港股市场上少见的消费大牛股。

业绩与估值的长期共振下,中国飞鹤股价有望进一步走强,叠加公司面临的系列变化,其估值还将在行业内获得充分的溢价机会,不妨就财报再进一步分析。

奶粉行业的本质在于专业性的产品和具有市场高度认可的品牌,而只有专注于消费群体健康需求和具备深厚品牌价值的企业才有机会长期胜出。飞鹤能够在长期发展中取得不俗的成绩,实际上与公司对市场的把握以及差异化的竞争乃至对产品、品牌、渠道等多维度的深耕分不开。

一方面公司面对激烈的市场竞争环境,精准巧妙地瞄准了"更适合中国宝宝体质"这一定位,并不断深耕产品力,与外资品牌形成了差异性的竞争优势。

与此同时,飞鹤抓住国内消费升级的趋势,打造出以超高端和高端为主线的核心产品矩阵,切入到对质量有更高要求的消费群体当中,并在这一过程中不断构建强大的渠道铺货能力和品牌影响力以及产品创造力,借此进一步扩大市场份额,实现做大做强,最终在婴幼儿奶粉市场掌控充分的话语权和市场统治力。

延续过去这一发展路径的同时,公司实际上亦有了一系列新的变化,有望为其进一步打开成长空间并带动估值提升预期。

就此具体来探讨:

a· 巩固深化产品布局,"强研发"效果逐步显现

长期以来,飞鹤抓住国内奶粉行业高品质化的趋势,凭借高品质产品系列获得了快速增长,结合财报数据可以发现,飞鹤高品质婴幼儿配方奶粉系列收入占比呈现逐年提升之势,2016年飞鹤高端婴幼儿配方奶粉系列占总营收比为42.6%,到2019年末占比达到68.6%。

而随着公司不断完善高品质产品布局,亦开始逐步摆脱单一明星产品,去年其臻稚有机获得市场高度认可,成为拉动飞鹤高端婴幼儿配方奶粉增长的又一引擎。两者带动下,公司在婴幼儿配方奶粉产品共计实现营收176.73亿,同比增长41%。臻稚有机的大获成功,这也在一定程度上体现了飞鹤持续打造市场爆款的潜力。目前公司也在积极布局产品线,推出淳芮有机、妙舒欢等新品牌,持续提升其奶粉龙头的地位。

新产品的推出离不开公司在研发层面的长期投入与坚持,相关资料显示,2016-2020年,飞鹤研发人员扩充了3倍,基本每年都会新增一个外部高水平研发平台。而结合财务数据来看,2018-2020年更是研发支出分别为1.09亿、1.71亿元、2.65亿元,呈现较快速度提升。

得益于研发层面的持续努力,公司的研发亦迎来收获期,早在今年1月,飞鹤发布三大母乳研究成果,实现了从"母乳成分含量研究"到"母乳成分微观构成及功能研究"的跨越升级。而这也是在目前公开的学术文献中,对中国母乳成分样本量最大的总结之一。凭借一众全球首发的研究成果,将为飞鹤配方的升级和产品改进带来更大的助力,并以此不断巩固公司产品在市场上的核心竞争优势。

b· 市占率稳步提升,产品、区域拓展具备长期成长空间

市场占有率作为观察企业的一个核心指标,其很大程度上反映的是企业的竞争地位和盈利能力。近年来飞鹤市场占有率实现节节攀升,根据AC尼尔森数据,2020年第四季度,飞鹤整体市场(线上+线下)占有率进一步提升至17.2%。飞鹤的遥遥领先的市场地位进一步巩固。

相较于成熟的欧美市场头部品牌占据70%以上的市场份额,中国奶粉市场头部品牌目前仍然还有较大的提升空间,作为行业领头羊,飞鹤透过在产品线的多维度布局,积极抢占市场份额。

实际上在今年的业绩中,飞鹤更是披露了2023年销售350亿、2024-2028年实现集团销售额15%的复合年增长率的两大目标。其背后的实现路径,除了预期未来飞鹤婴配粉的稳定增长外,飞鹤将在儿童奶粉、成人粉两大市场全面发力。

儿童奶粉方面,飞鹤执行总裁蔡方良预计,该市场规模有望超过200亿,其作为飞鹤重点的发力点,在去年公司儿童奶粉实现了209%的高速增长,预计今年还将飞速增长。而在成人粉方面,蔡方良预计2028年成人粉市场极有可能达到600-700亿,这也意味着飞鹤有望不断打开新的增长点,带动整体市场份额的提升。

再从城市能级和地域布局层面来看,飞鹤今年在高线城市地位进一步巩固,尼尔森数据显示,飞鹤过去一年在重点及省会城市实现了14.4%的市场份额,同比增长38.46%。其中,2020年,飞鹤在北京婴幼儿配方奶粉市场销售排名第一,以零售销售额计,占据了16.2%市场份额。

而结合百度搜索指数等相关资料来看,公司在西北、华北、东北地区市场布局相对成熟,市占率达到30%,未来对南方等未成熟区域的市场布局进一步发力,有望给飞鹤带来持续的成长动力。

c· 加码线上线下渠道布局,产业链一体化与数字化转型持续释放新动能

在长期发展中,飞鹤始终坚持从全局着眼,不断完善全产业链模式,实现了从牧草种植、饲料加工、牧场养殖到品控管理、生产加工、产品检验、终端销售和服务等环节的全面覆盖,这也确保了公司每一罐奶粉都可以精准溯源,有力提升了产品品质保障以及品牌美誉度。而透过对全产业链的把控,飞鹤在行业中构建了一道高耸的护城墙。

与此同时,公司不断创新发展思路,推动企业全面数字化转型,将数字化运用于生产、研发、流通和服务等各环节,并充分挖掘数据价值,为品质与安全保驾护航,持续开展数据中台建设,借助大数据能力支援经营管理决策并反哺业务运营,助力公司业务探索和商业创新。

此外,飞鹤在线上线下渠道不断加码布局,一系列优异的数据有力验证了公司过去一年取得的亮眼成绩。

线下渠道方面,截至目前,公司经销商达到2000余家,零售终端超过11万家,线上方面, 2020年飞鹤电商平台持续增长,电商收入同比增长118%至24.8亿,电商收入占总体收入比达到13.3%,同比提升五个百分点。此外京东与天猫平台前端的销售额突破1.87亿,京东和阿里平台会员总数突破565万,新增会员400万,同期增长242%,会员销售额突破10个亿,同比增长297%。

结语

综合来看飞鹤交出了一份亮眼的年度成绩单,公司长期增长潜力伴随业务线的巩固、调整及扩张进一步得到验证,而在业绩公布后,包括美银证券等在内的多家大行发表研报看好公司长期价值。

其中,美银证券重申中国飞鹤"买入"评级,目标价27港元。中信证券上调2021/2022年EPS预测至0.86/1.08元(原预测为0.82/0.99元),新增2023年EPS预测1.31元,维持"买入"评级,目标价30港元。国盛证券维持"买入"评级同时给予目标价29.0港元(对应22年25倍PE),对此,国盛证券表示,疫情后国产品牌影响力进一步提升,同时未来随着婴配粉新国标颁布和首批注册配方更新,预计供应链实力弱、渠道推力弱的中小品牌将持续被市场淘汰,头部品牌强者愈强。

而飞鹤奶粉业务持续拉开领先优势,在一线城市及南方市场快速推进,预计其未来将保持增长势头,并有望在未来积极拓展儿童及成人奶粉市场,获得持续成长动力。

相较于普通投资者,专业投资机构对行业及公司往往更具信息优势及深度理解,多家知名投资机构集体看多的背后,实际上也是对公司长期价值的充分肯定,凭借行业龙头属性以及自身业务发展的高成长性,飞鹤还将有望进一步获得估值溢价。

- 中国飞鹤(06186)