斥资1.13亿港元收购品牌中药企业,能为雅各臣创造多少财富?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

前言:

收购,对于雅各臣而言,符合其长远战略发展,但也潜存挑战。

近日,雅各臣科研制药有限公司(02633-HK;简称:雅各臣)发布公告称,公司间接全资附属Sampan Development Limited拟向卖方收购目标公司Orizen Capital Limited的43%已发行股本,拟斥资约1.13亿港元。

斥资1.13亿港元收购品牌中药业务

公告信息显示,Orizen Capital Limited这一目标公司主要从事品牌中药业务。

2017-2018年,目标公司除税后净利润分别为2086.30万港元、2208.83万港元,同期资产净值分别为2068.31万港元、2808.84万港元。

收购完成后,目标公司将成为雅各臣的附属公司,如上述目标公司的财务业绩要也将会在雅各臣公司的财务报表中综合入账。

短期来看,财务并表后会增厚雅各臣的业绩,并且考虑到低基数因素,收购事项也会进一步拉升业绩增幅。

当然,对于进行收购事项的理由,公告中也做了具体阐述。雅各臣主要从事非专利药及品牌药的生产及销售,就增强其品牌药业务组合而言,收购事项将加速这方面的战略实施,并为创造领先的品牌中药业务奠定基础,进而带动销售额、现金流及收益的强劲增长。

与此同时,被收购业务与雅各臣业务互为补充,预期会产生明显的协同效应,从而促进公司品牌中药业务的增长,在发展战略上高度符合公司长远业务规划,为股东创造持续可观的资产。

具体能带来多少裨益?我们还需结合雅各臣现有的基本情况来看。

大手笔收购意欲何为?

2016年,雅各臣在港上市。招股书信息显示,其是香港最大的非专利药公司,在心血管科、中枢神经系统科、肠胃科、口服糖尿药及呼吸系统科五大专科药方面遥遥领先。

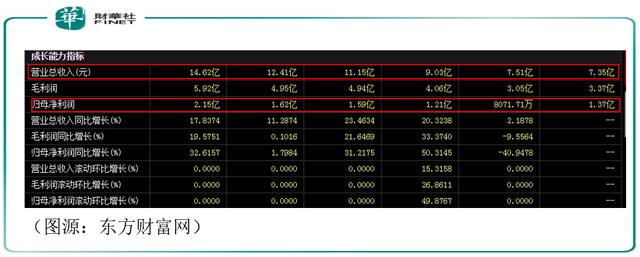

历史业绩来看,2014-2018年,公司营收呈现逐年上升态势,并在上市后首个财年突破10亿元(人民币,下同);同期净利润除去在2015年下跌外,随后几年也随营收同向增长。

由此可见,公司常年发展较为稳定,但增速较为缓慢。

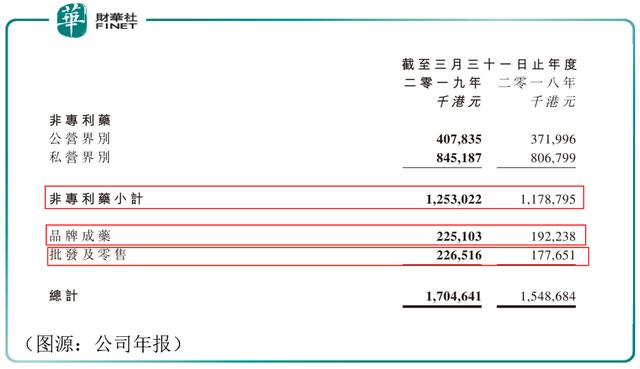

2018年年报显示,截至2019年3月31日,公司2018年度的收益为17.04亿港元,较上一年度同期增10.07%;年内净利润为2.58亿港元,同比增长26.24%。

分拆来看,公司的主营业务收入主要来自非专利药、品牌成药、批发及零售三大板块。其中,2018年度非专利药录得收入为12.53亿港元,属于核心贡献源,占比73.53%;批发及零售实现收入2.26亿港元,占比13.26%。

需重点关注的是,上文提到此次并购事项,雅各臣意在增强品牌药方面的业务组合,这部分业务表现如何?数据显示,2018年度这部分的收益为2.25亿港元,占比总营收的13.20%,而去年同期占比为12.40%。这样来看,公司有在发力这一板块业务的倾向,预计目标公司的并入可能成为这一板块业绩的新增长点。

收购事项或也是公司未来发展战略的重要举措。

据公司年报,2018年,雅各臣启动了一项名为「BIRD 2020」的三年战略增长计划,以提高业务市场份额、扩大香港以外的市场覆盖、增强产品组合价值及协调业务发展间的合理平衡为主要目标。

其中,在产品组合这点,公司的发展策略是维持广泛且平衡的比例,从而减少因过度依赖少数主要产品线而引致的潜存风险。

同时,在品牌药领域,公司主打年轻化发展战略。以香港家喻户晓额肠胃科中成药保济丸为例。公司一直致力于通过广告及教育宣传活 动 中引入具信服力及创新性的品牌建设和营销策略,扩大在年轻消费群体中的品牌吸引力。

潜存哪些挑战?

战略前景明晰之时,雅各臣面临的挑战也不小。

毕竟,公司的未来前景需视其成功研发新产品的能力而定。但由于存在多种不可控因素,包括测试及临床试验阶段内无法满足临床安全和药效标准、不能及时获得监管批准等,这些都可能导致产品研发失败。加上药品研发本身就是一次漫长且耗费成本的过程,从事这种业务存在很多不确定性。

同时,行业内竞争者众多,其他药品制造商对于市场份额抢夺犹如饿虎扑食。更何况这些制造商在技术、研发、制造及营销等实力方面较雅各臣略胜一筹,如果这些公司开发出相似的产品,并且拥有更强大的品牌知名度。在这种情况下,雅各臣在市场上会明显处于劣势,彼时再详细的计划恐怕也将难以实施。

还有一点就是,医药行业标准变化迅速,产品更新迭代快,一旦公司产品甚至原材料及包装材料不能迎合消费者喜好,会导致公司存货积压,进而产品销售大滑坡。

综上,收购事项利好公司长远发展战略,但具体目标公司能为雅各臣创造多少财富?需要时间见证。

作者:冯雨瑶

编辑:彭尚京