科创板开市首日,25家企业集体飘红

7月22日,万众瞩目的科创板终于迎来了开市交易,首批25家科创板公司正式挂牌上市,中国资本市场开启了划时代的新篇章。

9点30分,伴随着上市锣响,25家公司开盘集体飘红,安集科技的股价一马当先,瞬间冲上了150元,较发行价的涨幅高达300%。

全线飘红

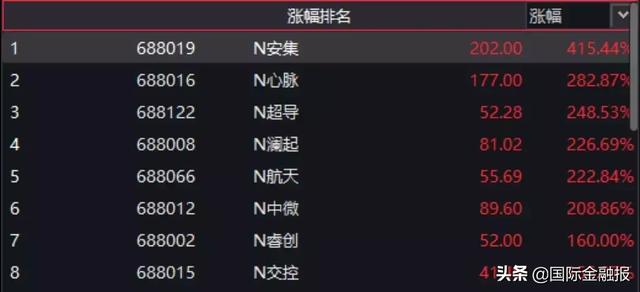

截至午间收盘,科创板首批25家企业中涨幅最高的为安集科技,其涨幅为415.44%,股价为202元。安集科技盘中最高涨至243.20元,涨幅高达520.57%。

从业绩来看,安集科技2019年上半年营业收入变化不大,涨幅为15.22%(1.29亿元)低于19家已公布半年企业40.76%的平均值。在此背景下,安集科技归母净利润增长较多,涨幅为85.62%(2925.53万元),明显高于19家企业的平均值(40.38%)。

对此,安集科技表示,主要为子公司上海安集收到计入当期损益的已验收的国家科技重大专项政府补助1450.89万元导致。

涨跌幅排名,数据来源:Wind

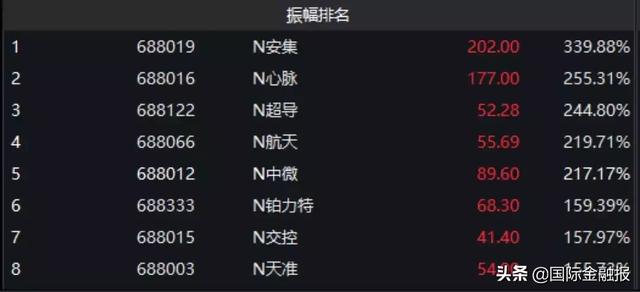

同时,安集科技的股价振幅也是最大,高达339.88%。其开盘价为152元,盘中最高涨至243.20元,最低跌至110元。

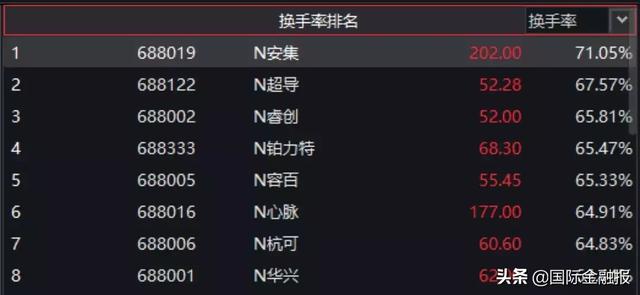

有意思的是,安集科技还是换手率最高的企业,其换手率为71.05%。

之后便是西部超导,其换手率为67.57%,涨幅为248.53%。值得一提的是,西部超导虽然在涨幅榜中处于第三,但2019年上半年营业收入和归母净利润的增长率分别为26.69%和15.78%,均低于19家已公布半年企业的平均值。

换手率排名,数据来源:Wind

而铂力特则是涨幅最少的企业,其涨幅为106.97%。

铂力特2019年上半年归母净利润为-233.29万元,上年同期为-37.99万元,其亏损额度变大。关于这一情况,铂力特给出了三点原因:一是搬迁至产业基地新增折旧与摊销;二是市场投入的增加,销售费用有所增加;三是借款金额增长,利息费用增加。

股价情况,数据来源:Wind

开盘后,多只科创板个股触发盘中临停机制,临停10分钟,包括杭可科技、瀚川智能、虹软科技、睿创微纳等公司。

其中,安集科技两次触发临时停牌,先是较今日开盘价格涨幅达到30%触发临停,随后又因为较开盘价涨60%触发二次临停。此外,杭可科技较开盘价上涨30%,还有多只科创板个股触发临停机制均为较开盘价跌30%。

根据科创板临停机制,科创板新股上市前5日,盘中成交价格较当日开盘价首次上涨或下跌达到30%、60%时,分别停牌10分钟。

中一签赚多少钱?

据悉,首批25家科创板公司平均每家网上申购有效户数约为304.032万户,平均中签率为0.059163%,中位数为0.05326%。而choice数据显示,今年上市的A股新股,网上申购中签率中位数为0.038%。

这意味着,目前科创板网上打新的中签率约为万分之五左右,略高于A股网上打新中签率。

那么截至当前,这些中签的投资者们中一签(500股)能赚多少钱?

可以看出,科创板正式交易首日,不出意料地受到了投资者的追捧。同样,科创板的火热也让这些投资者赚得盆满钵溢。截至午间收盘,《国际金融报》记者计算发现,首批25家科创板公司中一签平均能赚2.35万元。

其中,为投资者带来最多收益的是安集科技,中一签能赚8.14万元;最少的是中国通号,中一签能赚3675元。

随之而来的问题是,投资者应该如何炒科创板新股?

此前,A股市场的新股上市通常会连续多日涨停,投资者在前几个交易日基本上无需操心,待成交量明显放大后才需注意。但与沪深主板、中小创不一样的是,科创板新股前5个交易日无涨跌幅限制,后续每日的涨跌幅限制为±20%。

也就是说,很有可能在前5日内,科创板新股的成交量就会明显放大、且不会出现“连板多日”的现象。

科创板确实蕴含着大量的投资机会,但由于在上市标准、交易规则等方面与其他板块有着较大区别,交易风险也大于其他板块。多位专家对《国际金融报》记者表示,如果缺乏专业的风险识别能力,普通投资者可以通过专业机构、专业基金去参与科创板。

甚至有专家建议,只参与打新、不参与炒股。这是因为科创板新股开板前的股价暴涨可能会把未来几年的业绩释放,但科创板公司终将不可避免地迎来价值回归的一天,市场也会回归理性,此时投资者或将尝到爆炒后的苦果。

增速较快

那么首批25家科创板企业的基本情况如何?

从地区归属来看,首批科创板企业来自北京和上海的最多,各有5家企业。其次便是江苏(4家)、广东(3家)和浙江(3家),上述地区大多经济较发达。

从行业属性来看,属于计算机、通信和其他电子设备制造业的企业最多,共有9家,占首批科创板企业的36%。

截至7月22日午间,铂力特、睿创微纳、安集科技、天准科技、乐鑫科技等19家企业已公布上半年财务数据。

相比2018年上半年,上述企业2019年上半年营业收入均呈现增长的趋势,平均增幅为40.76%。

其中,增长幅度最低的是福光股份,同比仅增长0.48%。福光股份在公告中表示,公司所处行业处于正常发展状态,公司业务经营情况良好,整体经营状况的变动情况与行业变化情况基本保持一致。

增长幅度最高的是航天宏图,今年上半年实现营业收入1.22亿元,同比增长282%。航天宏图指出,这主要是公司业务规模扩大,验收项目较上年同期增加。

需要指出的是,航天宏图2019年上半年归母净利润为-2906.6万元,虽然相较去年同期-5191.24万元有所好转,但仍处于亏损状态。

另外,虽然19家企业的营业收入同比均有所增加,但从归母净利润来看,却有两家企业不增反降,这两家分别是铂力特和新光光电。

具体来看,铂力特2019年上半年归母净利润为-233.29万元,上年同期为-37.99万元,其亏损额度变大;新光光电则是2019年上半年归母净利润为591万元,同比下降80.56%,下降幅度较大。

总体来说,19家企业平均归母净利润为6980.93万元,同比增长40.38%。

除了上述企业,另外6家首批上市公司大多给出了业绩增长的预测。仅容百科技预测归母净利润将为9600万元至1.2亿元,较上年同期的变动幅度为-9.43%至13.21%,存在下降的可能。

2018年的业绩表现方面,25家企业中,“央企考生”中国通号堪称“巨无霸”,其2018年营业收入为400.13亿元,占25家企业总营业收入的67.16%;归母净利润为34.09亿元,占25家总归母净利润的47.79%。

除去中国通号,剩余24家告诉在2018年的平均营业收入为8.15亿元,中位数为5.3亿元;其平均归母净利润为1.55亿元,中位数为1.06亿元。

而科创板149家申报企业在2018年的平均营业收入为12.88亿元,中位数为4.32亿元;对应的平均归母净利润为5816.28万元,中位数为7218.68万元。

需要注意的是,虽然剩余24家的平均营业收入低于总体申报企业的平均值,但有16家超过总体申报企业的中位数。这意味着,大多数首批企业的营业收入处于中上游,且盈利能力远超整体平均水平。

此外,从业绩增长情况来看,中国通号2016年至2018年的营业收入复合增长率为15.93%,归母净利润复合增长率为5.8%。

除中国通号外,剩余24家的平均营收复合增长率和平均归母净利润复合增长率分别为45.57%和83.66%。科创板整体149家申报企业,其对应数值分别为28.93%和49.87%,显著低于首批25家企业。

另有10家过会企业

除首批25家企业外,截至当前,科创板还有10家过会企业。

这10家企业分别是世纪空间、晶晨股份、利元亨、天奈科技、微芯生物、恒安嘉新、安博通、安恒信息、柏楚电子、昊海生科。

财务方面,剩余10家过会企业2018年的平均营业收入为7.26亿元,中位数为5.46亿元;其平均归母净利润为1.27亿元,中位数为7610.47亿元。

与首批25家对比,剩余10家过会企业整体营业收入和归母净利润较低,但其中游水准更高,这种现象或因个别企业影响所致。

比如,微芯生物2018年营业收入仅1.48亿元,为科创板149家申报企业中的倒数第7。另外,微芯生物归母净利润为3127.62万元,而首批25家企业中最低的安集科技,其归母净利润为4496.24万元。

与科创板整体149家申报企业对比,剩余10家过会企业虽然平均营业收入较低,但归母净利润不管是平均数还是中位数均不低。

那么剩余10家过会企业的市盈率情况如何?

《国际金融报》采用以下方法计算:先用拟融资金额除以预计发行股份占比(若有标注,按全额行使超额配售),计算出达到拟融资金额时的市值,然后再用市值分别除以扣非前后归母净利润,得出扣非前后市盈率。

从结果来看,市盈率最高的可能为微芯生物,其拟融资金额为8.04亿元,全额行使超额配售后,预计发行股份占总股份的11.33%。

以此计算,微芯生物若要达到融资金额,其市值为70.92亿元。

微芯生物2018年归母净利润为3127.62万元,扣除非经常性损益后其归母净利润只剩1897.61万元。

所以,微芯生物扣非前发行市盈率有望高达226.75倍,扣非后发行市盈率为373.72倍。

另外,恒安嘉新扣非后市盈率高达318.72倍,也远超首批25家企业中最高的中微公司(中微公司发行市盈率为170.75倍)。

针对科创板企业市盈率高的问题,证监会副主席方星海近日于央视节目中表示,科创板发行价格完全市场化,科创板一开始盈利小,增长速度快,光看静态市盈率是不够的,主要看增长率折算后的市盈率,投资科创板不能光看市盈率,要看增长率。

另外,科创板有些企业增长率高,也有些企业风险较大,投资者在参与科创板股票时,要做认真分析,如果对行业不是很了解,更适合买基金。

上交所副总经理阙波也提到,科创企业的估值在全世界都是一个难题。跟成熟企业不一样,对科创企业来讲要有其他的估值方法。

截至当前,东方财富显示,2018年以来A股新上市公司共有177家。从2016年至2018年,其平均营收复合增长率和平均归母净利润复合增长率分别为15.35%和10.66%。

而剩余10家过会企业,其相关数值分别为39.66%和64.86%;科创板整体149家申报企业,其对应数值分别为28.93%和49.87%,相较2018年以来A股其他板块的新上市公司,科创板申报企业的盈利增长表现更好。

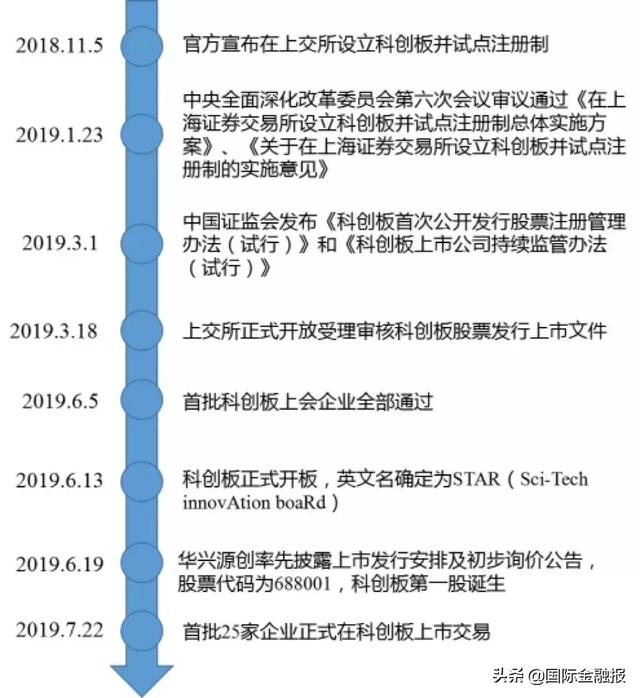

“科创速度”

从2018年11月5日到2019年7月22日,从宣布设立科创板并试点注册制到科创板第一批企业正式上市交易,历时共计259天。相比中小企业板、创业板,科创板的推进速度市场有目共睹。

短短8个月的时间,科创板的诞生可谓是惊人的快速。

而科创板的推进如此之快,一是深化资本市场改革开放的基础制度安排,引领经济发展向创新驱动转型;二是补齐资本市场服务科技创新的短板,不断完善资本市场基础制度;三是科创企业在发展过程中需要资金的支持,而以往这类企业的融资渠道较为匮乏。

在“科创速度”的同时,监管层也在严把质量,注册制的试点有严格的标准和程序,在受理、审核、注册、发行、交易等各个环节都会更加注重信息披露的真实全面,更加注重上市公司质量、激发市场活力、以及投资者权益保护。

科创板以信息披露为中心,尤其在发行审核环节,监管层更加关注发行人信息披露的质量。科创板发行审核除了关注信息披露是否真实、准确、完整外,审核的过程、审核的意见也向社会公开,接受社会监督。

具体来看,已经被受理上市申请的科创板企业多数都接受了二轮问询、三轮问询,甚至有企业收到了四轮问询内容,如虹软科技、优刻得、恒安嘉新等。其中,首家完成四轮问答的虹软科技面对的第四轮问询共3个问题,主要关注公司对外担保,子公司现金分红比例和估值报告参数设定的合理性三个方面。

此外,已经接受上交所两轮问询的木瓜移动提出撤回发行上市申请,上交所对此依法终止其科创板发行上市审核。

(国际金融报记者 邹煦晨 吴鸣洲)