金迪克凭一项发明专利就欲上科创板!创始人关键时刻退出,还有一堆的离奇事件……

近期,江苏金迪克生物技术股份有限公司(下称“金迪克”)欲科创板上市,公开发行不超过2200万股,占发行后总股本的比例不低于25%。

《国际金融报》记者发现,金迪克长期资不抵债,同时连年亏损,核心产品刚上市就出现不少退货,更是凭借一项发明专利闯关科创板。另外,公司疑点重重的历史前沿也让人担忧。

连年亏损,核心产品被大量退货

据了解,金迪克成立于2008年12月,是一家专注于人用疫苗研发、生产、销售的生物制药企业。

2017年-2019年和2020年1-6月(下称“报告期”),金迪克分别实现营业收入0万元、0万元、6715.13万元、8740.83万元,净利润分别为-3266.16万元、-2801.31万元、-1903.77万元、-680.89万元。

可以看出,报告期内,金迪克持续亏损,累亏超过8600万元,但亏损正在收窄。

截至2020年6月,金迪克的未分配利润为-2152.24万元。

也就是说,金迪克不仅在报告期内持续亏损,在其成立11年后,其还未在经营上赚到钱。

从产品上看,2017年-2018年,金迪克已成功开发并商业化的核心产品,也是其唯一上市产品——四价流感病毒裂解疫苗处于注册申报阶段;2019年11月,该产品开始上市销售。

然而,金迪克刚研发出来的核心产品却遭到大量退货。

公开资料显示,报告期内,金迪克共有7.33万支疫苗产品遭到退货。同时,《国际金融报》记者查询发现,2020年1-6月,金迪克四价流感病毒裂解疫苗的销售单价为120.5元/剂,若以这一销售单价计算,其7.33万支被退货的疫苗产品的销售价值为883.27万元,占其2020年1-6月营收的10%。

对此,金迪克表示,经内部评估、审核等程序,公司对1.64万支符合再销售标准的疫苗产品经履行必要检验程序后进行了重新销售;对已近效期并且在流感销季结束前未销售的其余退回疫苗产品,公司按照退货处理程序和不合格品处理程序,在流感销售季结束时进行了销毁处理。

发明专利就一项,科创属性够吗?

除了上述情况之外,《国际金融报》记者还发现,作为医药生物企业,金迪克在研发上的投入十分大方。

招股说明书显示,报告期内,金迪克的研发费用(包含费用化研发投入和资本化研发投入)分别为2909.19万元、2896.15万元、3044.62万元、1386.96万元,粗略计算,2019年和2020年1-6月,金迪克的研发费用率分别为45.34%、15.87%。(注:由于2017年和2018年金迪克未产生营收因此未计算研发费用)

相比之下,在2019年和2020年1-6月,金迪克同行业可比公司的平均研发费用率分别为6.63%、7.82%。金迪克的研发费用率远高于同行业可比公司平均值。

然而,付出不少,收获似乎不多。作为生物制药企业,截至招股说明书签署日,金迪克共拥有9项专利,但发明专利仅有1项。

那么,作为一家生物制药企业,经过了11年的发展,金迪克为何却仅有1项发明专利?

需要指出的是,此次金迪克欲科创板上市。而根据证监会发布的科创板科创属性评价指标体系,欲科创板上市的企业,需要具有科创属性,即满足三项常规指标,其中包括发明专利的数量不得小于5项。如果不同时满足三项常规指标,满足五项例外条款的任意一项也可。

五项例外条款为:

(1)发行人拥有的核心技术经国家主管部门认定具有国际领先、引领作用或者对于国家战略具有重大意义;

(2)发行人作为主要参与单位或者发行人的核心技术人员作为主要参与人员,获得国家科技进步奖、国家自然科学奖、国家技术发明奖,并将相关技术运用于公司主营业务;

(3)发行人独立或者牵头承担与主营业务和核心技术相关的“国家重大科技专项”项目;

(4)发行人依靠核心技术形成的主要产品(服务),属于国家鼓励、支持和推动的关键设备、关键产品、关键零部件、关键材料等,并实现了进口替代;

(5)形成核心技术和主营业务收入的发明专利(含国防专利)合计50项以上。

那么,金迪克欲科创板上市,发明专利是否会成为拦路虎,应该引起关注。

长期资不抵债,债务压力大于同行

除了上述情况之外,《国际金融报》记者还发现,金迪克长期处于资不抵债的状况。

招股说明书显示,截至2017年末、2018年末、2019年末、2020年6月末,金迪克归属于母公司所有者权益分别为-6132.89万元、-8934.21万元、-10837.97万元、7996.62万元。

也就是说,2017年至2019年,金迪克始终处于资不抵债的阶段,直至2020年6月末,才摆脱这一困境。

不过,目前金迪克的债务压力仍不小。

截至2020年6月末,金迪克的流动资产为15293.21万元,流动负债为34725.87万元。在上述时间段内,金迪克的流动负债仍远高于流动资产。

从细分项目看,截至2020年6月末,金迪克的货币资金余额为1249.27万元,短期借款为23665.39万元,换言之,在上述时间段内,金迪克的自有资金应该不够支付其短期借款。

从数据来看,2020年上半年,金迪克的流动比率为0.44倍,同行业可比公司平均值为7.05倍;速动比率为0.33倍,同行业可比公司为6.65倍。

不难看出,金迪克的流动比率和速动比率均远低于同行业可比公司平均值。

截至2020年6月末,金迪克的资产负债率为81.99%,同行业可比公司平均值为12.3%,金迪克的资产负债率高于同行业可比公司平均水平接近70个百分点。

创始人为何离去,钱又从哪来?

据了解,金迪克成立于2008年12月,由侯云德、付增武、赵静、王志武、周华和泰州华健创业投资有限公司出资设立。

截至招股说明书签署日,余军、张良斌合计持有金迪克85.5676%的股权,同时上述两人签订了相关一致行动人协议,因此两人均为金迪克的控股股东和实控人。

需要指出的是,在金迪克的发展历史中,有许多令人不解的状况。

首先,创始人在公司IPO申报前夕退出。

公开资料显示,截至2017年1月,金迪克的股权架构主要由8个人组成。其中持有金迪克股权的创始人仅有侯云德和赵静,付增武、王志武、周华等人已不在名单中。

数据来源:招股说明书

随后,2018年2月,侯云德将其持有金迪克的股份以2.1元/注册资本的价格转让了出去,赵静成为了唯一还持有金迪克股权的创始人。

2020年5月,赵静将其持有金迪克全部的股权以25.73元/注册资本的价格转让了出去,至此,金迪克的创始人已全部退出金迪克。

需要指出的是,金迪克提交科创板上市的申报材料于2020年10月被受理,距离赵静退出仅过去5个月的时间。一般来说,企业在提交申报材料前还需要接受保荐机构的辅导,时间至少需要几个月。

那么,问题来了,为何金迪克创始人赵静要在公司申报IPO前夕,将持有的金迪克的股权转让出去?

其次,金迪克的估值存疑。

2018年2月,侯云德将其持有金迪克以2.1元/注册资本的价格转让了出去,彼时金迪克的估值为1.05亿元。

2020年5月,金迪克进行了一次增资,每1元新增注册资本作价16.4元,也就是说,彼时,金迪克的估值为10亿元。

也就是说,短短2年多,金迪克的估值暴增了约8.5倍。

那么,金迪克到底有何魅力,其估值能涨如此多?

令人不解的是,金迪克此次选择上市的标准之一为预计市值不低于40亿元,而金迪克提交申报稿是在同年10月。不难看出,金迪克认为,5个月内,其估值又可以暴涨3倍。

更夸张的是,此次金迪克计划募集16亿元,公开发行不超过25%的股权,也就是说,以此计算,若金迪克成功募集资金,其估值将可能达到64亿元,甩开40亿元标准轻而易举。

这就意味着,若金迪克成功在科创板上市,其估值将较2020年5月暴增5.4倍。

那么,连年亏损、核心产品遭到不少退货的金迪克,它值吗?

同样令人好奇的是,股东们投资金迪克的钱来自何方。

招股说明书显示,报告期内,金迪克存在向关联方拆借资金的情况,累计拆入资金超过1.6亿元。具体情况如下:

数据来源:招股说明书

以实控人余军为例,其报告期内合计向金迪克拆入14275万元。

需要指出的是,2020年5月,金迪克进行的增资是余军、张良斌、张建辉、聂申钱以其对金迪克持有的合计1.8亿元债权向金迪克进行增资。

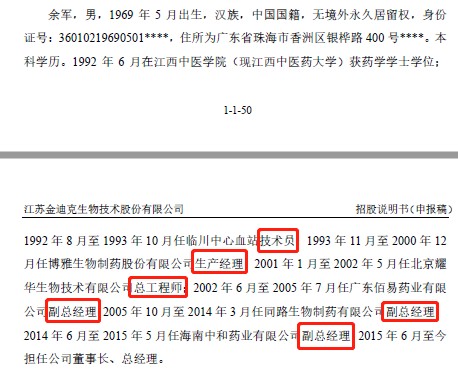

然而,纵观余军的履历,其于1992年开始工作,除了2015年6月但任金迪克董事长、总经理的职务之外,其剩下23年,历任技术员、生产经理,最高的职务为副总经理或总工程师。

那么,余军向金迪克拆入的上述14275万元的资金从何而来?

《国际金融报》记者进行了一次计算,若余军上述资金均由“打工”赚取,其平均税后年薪需要达到528.7万元,且要持续27年。然而,招股说明书显示,余军2019年在金迪克担任公司董事长的薪酬为90.6万元/年。

数据来源:招股说明书

这就不得不令人疑惑,余军到底是如何赚到1.4275亿元,并向金迪克拆入上述资金?

记者:邓皓天

编辑:王莹

责任编辑:毕丹丹