中小盘股及基金价值正凸显!两只中证1000ETF发行正当其时,谜团:为何多数中小市值基金不涨反跌

财联社(深圳,记者 沈述红)讯,抱团股大跌之下,另一类股票及基金的价值开始凸显。

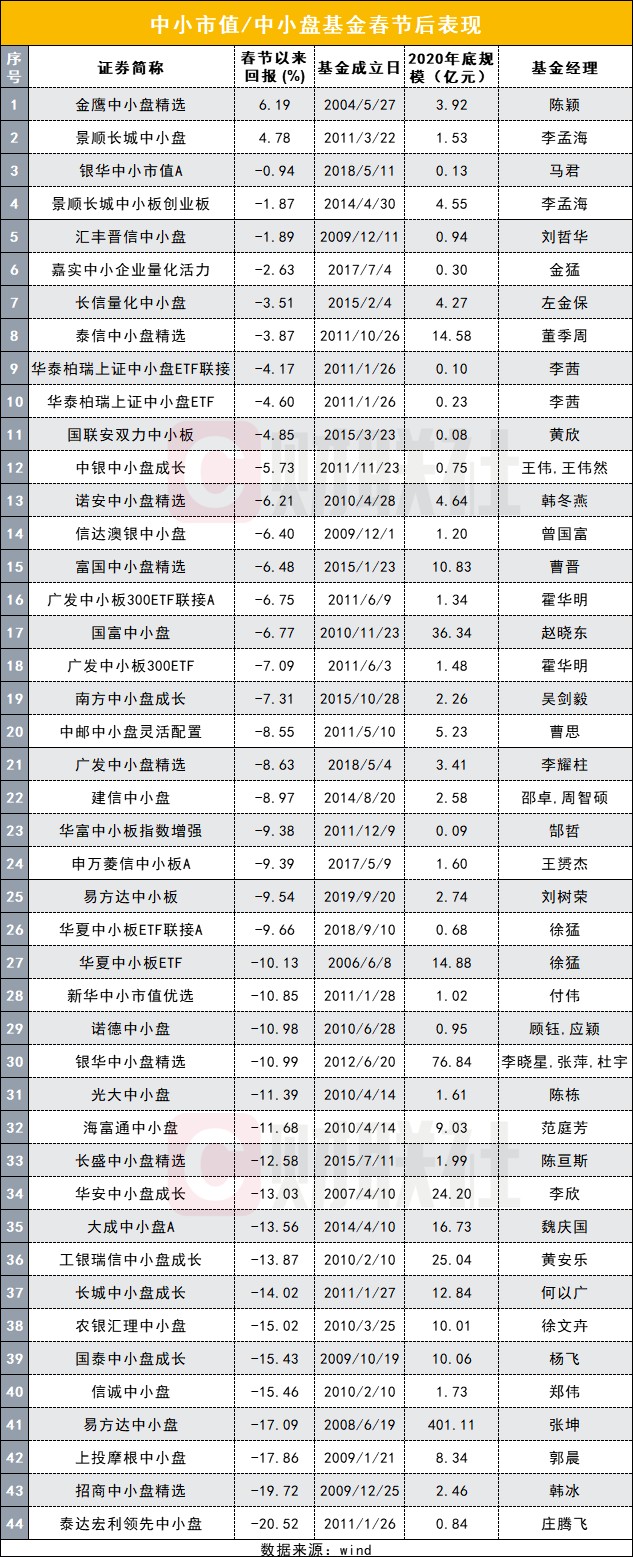

春节以来,”茅指数“持续下跌,至今跌幅逾20%。资金弃高就低之下,低位低市值个股开始抓住市场眼球。部分重仓中小市值股的基金净值迎来上涨,但也不乏管理风格偏离至抱团股的“中小市值基金”净值仍旧“跌跌不休”。

具体看来,在44只中小市值主题基金里,仅有2只产品在春节后实现正回报,分别为陈颖管理的金鹰中小盘精选,以及李孟海管理的景顺长城中小盘,二者节后收益率分别为6.19%、4.78%。

另有42只中小市值主题基金净值为负。而这些未能与中小市值股一齐“逆袭”的基金,多数在过往运作中违背了合同与契约中规定的投资范畴,进而出现风格的偏离。

在中小市值股逆袭的背景下,部分基金公司紧锣密鼓地筹备起了专注中小市值股票的ETF产品。3月5日,华泰柏瑞中证1000ETF启动发行。前一日,华夏中证1000ETF正式开启认购。这两只产品均为专注于A股市场市值较小、流动性较好的股票投资机会的ETF产品,其跟踪标的中证1000指数定位小盘成长股。

“逆袭”的中小市值股

牛年伊始,中小市值股票似乎慢慢在体会春天。

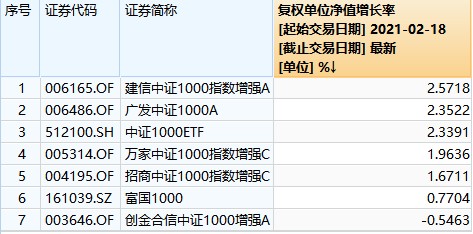

从实际情况看,中小市值股行情起于更早。2月18日(春节后首个交易日)至3月8日,A股市场震荡加剧,上证指数、深证成指、创业板指分别下跌6.39%、13.15%、20.06%,公募基金重仓的”茅指数“跌幅也有21.50%。与之相反的小盘风格景气度却有所上升,代表指数如中证1000逆势微涨0.39%。

从市值分布来看,中证1000指数成分股以小盘股为主,权重占比达77.13%。在行业分布方面,信息技术、工业、材料和医疗保健等4个行业权重占比超76%,指数偏重科技含量整体较高的行业,具备较强的成长性。

另据数据显示,中证1000指数目前的市盈率在40倍左右,市净率为2.58倍,均低于历史均值及中位数。同时,该指数成分股2020年归母净利润同比增速达65.50%,每股收益(稀释)同比增速达71.98%,远超同期沪深300、中证500指数。

然而,在节前,由于A股抱团行情愈演愈烈,大量小盘股遭错杀加速下跌。中证1000指数从2020年8月6日的7457.16点,一路下滑至春节前的6303.31点,半年时间里跌幅达15.13%。而同期,代表美国市场小盘股代表指数——罗素2000指数却上涨45.91%。

在春节后抱团股“杀估值”的市场态势下,中证1000却表现稳定,一度小涨4%。

“追风者”火速来袭

在市场经历多年大盘风格后,小盘风格价值开始凸显。在此背景下,部分基金公司紧锣密鼓地筹备起了专注中小市值股票的ETF产品。

在3月5日,华泰柏瑞中证1000ETF启动发行。前一日,华夏中证1000ETF刚刚开启认购。

公开资料显示,上述两只产品均为专注于A股市场市值较小、流动性较好的股票投资机会的ETF产品,其跟踪标的中证1000指数定位小盘成长股。

事实上,早在2016年9月底,跟踪中证1000指数的ETF产品便已出现。

彼时,南方基金成立了南方中证1000ETF,这也是市场上最早跟踪中证1000指数的ETF产品。截至3月5日,该产品规模为6.99亿元,较春节前增长约7成;日均成交额达到1.15亿元,较春节前实现翻番。

除此之外,跟踪中证1000的指数基金或指数增强基金也有不少。更早的2015年6月份,华宝基金成立了华宝中证1000指数基金。接下来的2016年至2018年三年间,创金合信基金、招商基金、万家基金、建信基金、广发基金、富国基金也相继成立了中证1000指数类基金产品。

从业绩上看,除了创金合信中证1000指数增强净值微跌外,其他跟踪该指数的基金在春节后全部取得正收益,收益率从0.77%-2.57%不等。

分化下的中小市值基金:仅两只实现正回报

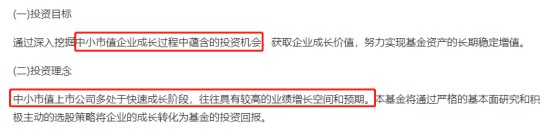

中小市值股在节后的稳定“发挥”,使得部分中小市值主题基金(含中小盘主题基金,下同)净值迎来上涨,但依然有多数管理风格偏离至抱团股的中小市值基金或中小盘基金净值仍旧“跌跌不休”,最甚者在节后近三周的时间里大跌逾20%。

具体看来,在44只中小市值主题基金里,仅有2只产品在春节后实现正回报,分别为陈颖管理的金鹰中小盘精选,以及李孟海管理的景顺长城中小盘,二者节后收益率分别为6.19%、4.78%。

虽然净值均有上涨,但前述两只基金的操作策略却略有不同。截至2020年四季度末,金鹰中小盘精选前十大重仓股占基金持有股票市值的53.08%,其中涵盖5只千亿级市值的股票,且均为券商股,如东方财富、中信证券、招商证券、海通证券、国泰君安,仅有华鑫股份、国金证券和浙商证券3只市值500亿以下的股票。

图/金鹰中小盘精选基金合同

由此看来,该基金实际运作与名称中描述的“中小盘精选”确有背离之处。

不过,春节后,该基金仅有个别重仓股股价微涨,大部分重仓股股价跌幅不小,如东方财富、同花顺等跌幅超过20%。鉴于此,该基金在节后得以实现正回报,大概率有赖于基金经理对基金持仓进行了不小的调整。

与此相反的是景顺长城中小盘。该基金虽然也在去年年底重仓了京东方、航发动力、TCL科技3只千亿级别重仓股,但其他重仓股市值均在300亿以下,其中6只重仓股市值低于80亿元。

值得一提的是,在这些重仓股里,有不少在节后股价飙升。作为该基金第五大重仓股,淳中科技股价在节后猛涨33.28%,第一大重仓股科华控股、第三大重仓股辰安科技,其股价分别上涨9.03%、7.17%。另外,京东方、鼎捷软件节后表现也较为稳健,股价实现微涨。

上述两只基金外,银华中小市值也表现出一定的抗跌性,该基金在节后仅仅下跌0.94%。从2020年底重仓股数据看,这只基金重仓持有的8只股票市值均低于300亿元,其中7只股票市值低于70亿元。

不过,虽然其十大重仓股里仅有天孚通信和美亚柏科股价在节后分别下跌9.32%、0.54%,其余8只重仓股均实现不同程度的上涨,其中威创股份的股价在节后上涨近6成,旺能环境股价也大涨近2成,但由于该基金运行策略较为均衡,前十大重仓股仅占基金股票持有市值的10.65%,银华中小市值未能充分享受到重仓股股价上涨带来的红利。

净值大跌背后:主题基金的风格偏离

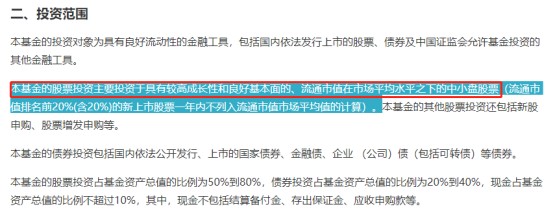

春节以来,共有42只中小市值主题基金净值为负。而这些未能与中小市值股一齐“逆袭”的基金,多数在过往运作中违背了合同与契约中规定的投资范畴,进而出现风格的偏离。

从中小市值基金跌幅榜单看,庄腾飞掌舵的泰达宏利领先中小盘节后回撤达到20.52%,居于榜首。

这只基金的实际运作与基金本应该具备的风格亦有所偏离。截至2020年底,该基金仅持有2只市值500亿以下的股票,分别为市值476.31亿元的星宇股份,以及市值355.10亿元的宏发股份,其余重仓股中不乏福耀玻璃、立讯精密、隆基股份和长春高新等千亿级市值股。

泰达宏利领先中小盘基金合同

更为唏嘘的是,不管是该基金重仓持有的中小市值股,还是大盘股,其前十大重仓股在春节后无一幸免地与这轮下跌行情“共沉沦”,股价跌幅从12.47到44.85%不等,这也直接导致该基金净值极为“受伤”。

华东一位基金研究人士指出,在过去较长一段时间内,大市值龙头企业业绩增速、市场占有率不断提升,估值也与同行业其他企业拉开距离,有的甚至显著高于行业平均水平。在此背景下,“小而美”的公司不太受到市场和投资者的关注,不少基金运作也更倾向于投资龙头股,甚至不惜违背基金合同,他们的投资风格也不断趋同。

“但在大多数龙头公司逐渐向其本身所具备的价值线靠拢的当下,这条路短期内就不太行得通了。”

除了上述基金外,韩冰管理的招商中小盘精选,郭晨管理的上投摩根中小盘,张坤管理的易方达中小盘,郑伟管理的信诚中小盘等基金,在春节后的回撤也分别达到19.72%、17.86%、17.09%、15.46%。

招商中小盘精选基金合同

这其中,张坤管理的易方达中小盘颇为引人注目。根据易方达中小盘的基金合同,其股票资产占基金资产的60%—95%,其中投资中小盘股票的资产不低于股票资产的80%。

而从该产品去年四季报来看,这只基金在2020年四季度末的资产净值为401.11亿元,股票仓位为91.66%,前十大重仓股公允价值占基金资产净值的比重达到67.39%,仅茅台、五粮液、洋河股份、泸州老窖前四大重仓股公允价值合计占基金资产净值的比例就达到了39.28%,重仓股行列难见中小盘股票身影。

也正因为如此,在白酒、医药等高估值股大跌的当下,这只基金也未能幸免。

另外,知名基金经理李晓星和张萍、杜宇共同管理的银华中小盘精选,以及魏国庆管理的大成中小盘,在春节以来的回报也分别达到-10.99%、-13.56%。

银华中小盘精选基金合同

“可以想见的是,随着龙头股们通过下跌的方式找价值线,并消化目前的估值水平,而那些‘小而美’的公司的价值开始被认可,部分基金的投资策略或将再度发生偏移,中小市值股在公募基金乃至机构投资者层面的配置也将有提升的机会。”上述研究人士称。