坤哥不行,还是洋河不行

牛年以来,白酒行情动荡不安。其中,有8家酒企自最高价回撤超过40%,有19家回撤超过30%。真够惨烈!

(白酒跌幅统计表,来源:Wind)

龙头酒企中,行业排位老四、坤哥重仓的洋河股份回撤明显,累计跌幅31.5%,蒸发市值逾1200亿元,最新总市值不足2900亿。不过,洋河从去年3月低点统计至今,涨幅仍然超过130%,最高冲高至220%以上。另值得注意的是,洋河当前动态PE倍数仅为37.7倍,位列几家核心龙头酒企倒数第一。

(洋河股价走势图,来源:Wind)

洋河这些年回报率严重跑输“茅五泸”,且估值屡屡被压制,背后根源是业绩始终不见起色。那么,问题来了,洋河究竟还行不行?成为一个非常现实的问题。

01

2020年,洋河股份总营收为211.25亿元,同比下滑8.65%,归母净利润为74.77亿元,同比反而上升1.27%。分季度看,洋河Q4营收22.11亿元,同比提升9%,相较于三季度小幅提速,而归母净利润为2.91亿元,同比提升23%,环比三季度提升9个百分点。从整体表现来看,洋河已经似乎已经从渠道改革中走出来了。

(洋河核心财务数据,来源:Wind)

券商机构们、大V也都说洋河业绩超预期,但今日之股价仍然逆势收跌1%。究竟,怎么看待洋河最新“成绩单”呢?

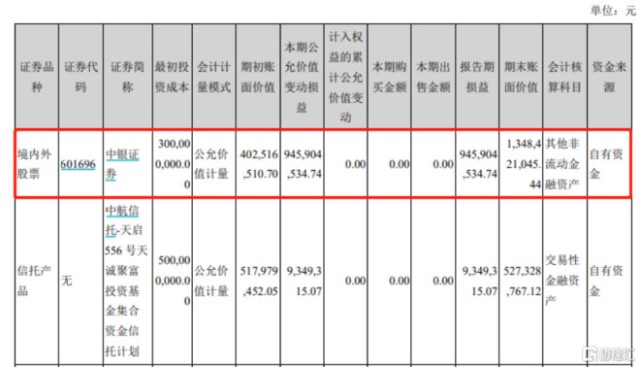

2020年公司营收负增长,环比2019年(-4.28%)继续下滑,而净利润逆势实现增长,与前者并不匹配。主要原因是洋河去年打新股中了中银证券,为洋河带来13.45亿的税前收益。

怎么计算出来的?

根据去年一季报披露,洋河持有中银证券3.16%的股份,持股份额为7894.7万股,该笔原始投入资金为3亿元,2020年初账面价值为4.03亿元。

(洋河证券投资情况,来源:Wind)

截止2020年3月31日,中银证券收盘价为21.33元,按照持股份额计算,账面价值为16.84亿元,而洋河在一季度报中计入的是13.48亿元,相当处于审慎考虑打了个8折。

而截止2020年12月31日,中银证券收盘价为27.68元,实际账面价值为21.85亿元,如果也按照80%来处理,全年计入账面价值为17.48亿元,减去年初账面价值4.03亿,公允变动带来利润为13.45亿元。按照20%税率来计算,大致能影响10亿左右的净利润。

如果扣除这10亿,洋河去年归母净利润为64.77亿元,同比2019年其实是继续下滑了12.3%,比2019年下滑9%还要严重。可见,洋河营业利润是趋于恶化的,只是被这笔意外中的新股给掩盖了。

事实上,影响洋河业绩表现,仍然是两个方面。一是去库存,二是次高端酒竞争激烈。

02

那么,2021年一季度亦或是全年,洋河业绩表现会如何?这一点我们可以从上一年四季度末的“合同负债”(约等于预收账款)去找找答案。

因为四季度是酒消费的淡季,往往来年元旦之前,会要求经销商打款形成预收账款,等过了12月31日之后再发货,好确认一季度业绩。所以,合同负债的情况往往能反应来年一季度的业绩水平,相对比较重要。

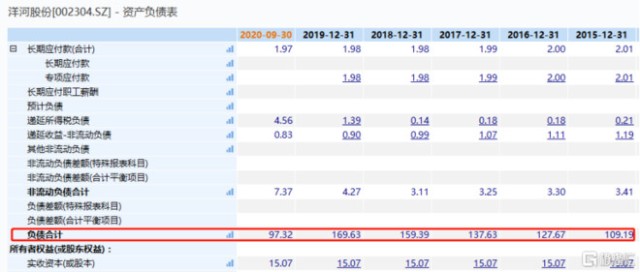

2月26日公布的业绩快报中,并没有详细披露这些数据,但我们可以从其它指标表现来进行推测。洋河几乎没有有息负债,而其他经营性负债项目也相对比较稳定,而总负债的变化也往往是销售预收账款,即合同负债项目。

截止三季度末,洋河负债是97.32亿元,而2020年披露的总资产为538亿元,所有者权益为385亿元,计算总负债得到153亿元。这样一计算可知,洋河合同负债大致为55.7亿元(153-97.3)。

(洋河财务数据,来源:Wind)

我们查看2019年四季度末,合同负债为67.54亿元,相当于2020年同期比较是下滑了17.5%。这个比例下滑是很多的。2019年,合同负债相较于2018年末的44.68亿元,同比增速为51%,而2020年一季度业绩反而是下滑14.9%。

所以,2020年末的合同负债同比下滑较多,那么可预测洋河一季度业绩表现并不那么乐观。

并且,洋河净利润还要受到中银证券股价波动的影响。

当前,中银证券最新股价为18.77元,相较于年初下滑了32.19%。如果按照这个最新收盘价来计算的话,洋河持有账面价值为18.77*7894.7万=14.8亿元。如果按照80%来计算,洋河计入财报中的账面价值估算为11.85亿元。

(中银证券股价走势图,来源:Wind)

如果没算错的话,当前公允价值变动已经会影响洋河一季度税前净利润5.63亿元。并且,当前离3月31日还有将近1个月时间,中银证券的估值还有望迎来回归。

当前,中银证券PB为3.48倍,位列49家券商中第6名,远远高于券商行业平均1.89倍的PB。并且随着美国10年期国债收益率的快速攀升,当前全球金融市场处于一个动荡期,A股在3月的表现恐怕也不是很乐观。

(券商最新PB统计,来源:Wind)

一方面合同负债下滑较多,另一方面中银证券股价暴跌,均给洋河一季度,乃至全年业绩带来了负面影响。总体来看,洋河2021年不宜乐观,更没有机构们口中的,洋河已经走出渠道改革的困境,马上要迎来快速增长的臆想了。

03

从实际数据表现来看,洋河并没有完全从渠道改革的困境中走出来,但比2019年确实有一些改善。

此前,洋河渠道模式最大问题是将经销商功能弱化,导致渠道库存高、渠道利润率不及竞品、厂商关系不协调、团购渠道混乱等问题。这是表现结果而已,而实质是洋河与经销商的利益博弈出现了问题。

这些在2019年上半年爆发。一方面,由于洋河刚性考核,渠道商压货明显;另一方面,经销商卖洋河的意愿不强。另外,江苏省内又遭遇后起之秀的今世缘,竞争压力不小。最终导致的结果是,在白酒行业大年的情况下,洋河全年业绩逆势下滑9%。

好在洋河管理一流,及时发现了问题,进行大刀阔斧的改革,并确定了“一商为主、多商为辅”的战略。这个战略主要有3点:

第一,恢复市场秩序,调动经销商积极性。在某一地区选择实力最强的经销商主导市场,一改过去压价竞争的局面、稳定价格水平,保障渠道的利润率和经销商的利润,让经销商参与到市场中,调动其积极性。

第二,经销商定位细化。当地其余经销商补充服务其他流通渠道,该部分经销商利润额相对较小,但能够满足第二类经销商(配送商)的利益诉求,简化其盈利模式。

第三,优化经销商队伍。对于不符合公司要求的经销商,剔除出经销商群体,优化经销商队伍。

在产品方面,洋河也有一些动作,将高端产品M6进行升级至M6+,反响效果还相对不错。据券商机构调研,M6+在今年1-2月表现已超老M6同期水平。另外,公司在2020年底推出水晶版梦3,而今年年内天、海也有望逐步进行升级。

渠道改革成果,其实并没有外界臆想那么顺利,毕竟2020年实打实遭遇了新冠冲击,只有茅台五粮液高端白酒影响较小,而中低端市场遭遇不小了水逆。

还给点洋河时间,真的。

04

当前,洋河动态PE为37.73倍,处于最近10年估值高位水平。很显然,在去年主营业务有所恶化的情况,股价还一度被暴拉200%以上,大多源于市场资金大幅猛炒白酒板块。而业绩没有跟上去,估值就得回撤。最近股价大幅暴跌,就是例证。

(洋河动态PE走势图,来源:Wind)

基于合同负债以及中银证券所带来的公允价值变动的分析,可知洋河今年一季度业绩不是很乐观,但当前估值相对偏高,仍然有进一步回撤的风险。对于中长期投资者而言,还需等待,谋定而后动。

- 洋河股份(002304)