东方财富证券或迎80后副总裁,两度发可转债“补血”两融,股价去年涨幅近一倍,市值紧跟券业一哥

财联社(上海,记者 刘超凤)讯,年后,正是人事变更、组织架构调整的高峰。据财联社记者了解,东方财富证券副总职位变更,沙福贵已卸任该职务;新晋“80后”高管翟效华加盟东方财富证券后,或拟任副总。

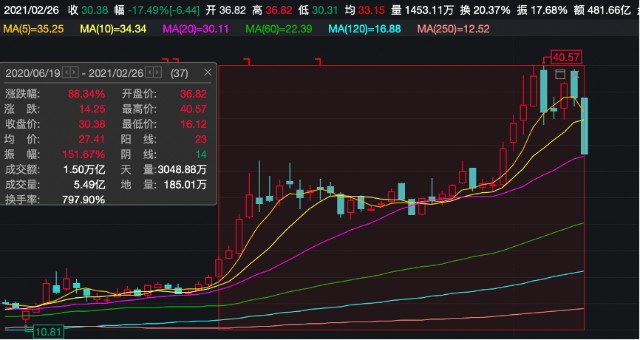

东方财富证券近期备受市场关注,今年股价盘中冲上40.57元,刷新历史纪录;去年涨幅高达88.34%,接近一倍,仅次于中银证券、国联证券、中泰证券三家次新股;目前A股总市值仅次于“券业一哥”中信证券。

去年受益于国内股基成交额放量,经纪业务收入、两融业务收入大幅提升。不仅如此,东方财富证券两次获批发行共231亿元可转债,其中205亿投向信用交易业务,向两融业务“密集补血”。

迎“80后”高管

据悉,东方财富证券副总经理沙福贵已卸任相关职务,“80后”高管翟效华担任东方财富证券资管部总监,拟任副总。

据天眼查资料,沙福贵,湖南长沙人,复旦大学EMBA、注册会计师,拥有近三十年的投资及管理经验。曾在多家大型金融集团分管财务、投资、保险资产配置工作。曾担任湘财证券财务总监、天安财险资管部副总裁。

2018年1月15日,西藏证监局核准了沙福贵在证券公司经理层高级管理人员任职资格,沙福贵正式担任东方财富证券副总经理,兼任西藏东方财富投资管理有限公司法人、董事长兼总经理。沙福贵上任三年就卸任副总职务。

值得注意的是,东方财富证券刚招入一位“80后”高管。原华林证券副总裁翟效华于2021年2月24日前后正式加入东方财富证券。翟效华,1985年生人,硕士研究生,曾担任华林证券资产事业部总经理一职,加盟东方财富后担任资管部总监,拟任副总。

对于东方财富证券近期的人事变动,一位券业人士告诉财联社记者,“近期分支机构变化挺大的,营业部也换了不少人,”截至2020年6月30日,东方财富证券经批准设立了分公司12家,营业部163家。

去年股价涨幅近一倍

近期,东方财富证券股价十分惹眼,盘中一度冲上40.57元,刷新历史纪录。截至2021年2月最后一个交易日,东方财富报收30.38元,A股总市值2616.67亿元,仅次于“券业一哥”中信证券(总市值2901亿元)。

去年一年,东方财富股价涨幅高达147%,在52家上市券商或券商上市主体中排名第四,仅次于中银证券、国联证券、中泰证券这些次新股。从2020年6月19日股价上涨截至2021年2月26日,东方财富证券股价涨幅88.34%,接近一倍。

即便是今年大盘下探,东风财富股价也体现了相当的抗跌能力,从年初至今(2月26日)仅下跌2%,超过券业平均跌幅(-14%)12个百分点。在2021年1月25日,东方财富股价盘中一度涨至40.57元每股,刷新历史最高点。

去年净利润增长一倍

2020年度,受益于国内证券市场股票交易额同比大幅增加,东方财富证券业务股票交易量也因此实现同比大幅增加,证券业务相关收入同比实现大幅增长。

2021年1月19日,东方财富公布子公司东方财富证券2020年度未经审计非合并财务报表,2020年东财证券营收45.95亿元,同比增长77.12%,净利润28.94亿元,同比增104.14%。

从具体业务来看,手续费及佣金收入29.93亿元,同比增76.04%;自营收入2.87亿元,同比增42.10%;利息净收入12.60亿元,同比增87.93%;其他收益0.53亿元,同比增179.12%;其他业务收入0.04亿元,同比增14.70%。

2020年东财证券各项业务中,两融业务收入高速增长,经纪业务超预期提升。光大证券分析师王一峰认为,2020年公司利息净收入12.6亿元,预计主要由两融业务带动;经纪业务2020年市占率有望达3.5%-4%。

经纪业务方面,去年有3家营业部冲进百强榜单,强势占据行业前两名。根据choice数据统计,东方财富证券拉萨两家营业部成交金额、上榜次数均排名行业前两位,近一年总买卖总额分别为1021亿元和754亿元。

光大证券分析师王一峰认为,东方财富作为互联网券商的特色标的,上市以来保持了稳定的成长性。伴随着2020年新发基金规模持续扩大,同时天天基金作为基金代销龙头,马太效应有望凸显,公司基金代销收入或将持续高增。

密集补血两融业务

根据官网和天眼查数据,东方财富证券于2000年成立,注册资本83亿元,注册地拉萨,法定代表人为郑立坤,员工总数超过1800人。

成立以来,东方财富证券20年内完成了7次增资,注册资本由6000万增加至83亿元。2020年9月,东方财富证券完成了最近一笔增资工作。公司控股股东为东方财富,股权占比99.93%;东方财富全资子公司上海东方财富证券投资咨询有限公司股权占比0.07%。

值得注意的是,东方财富近期密集发债“补血”。2020年,东方财富“梅开二度”,发行了两次可转债,累计融资金额高达231亿元(73亿、158亿)。

对于发行可转债,东方财富表示,随着东方财富证券业务规模的快速扩张,相较经纪业务规模接近的可比券商,东方财富证券在净资本指标上存在较大差距,同时,资本规模不足的短板又进一步限制了东方财富证券的债务融资能力,导致东方财富证券的业务拓展日益受到资金瓶颈的严重制约。

从募集方向来看,第一次可转债拟募集资金将用于补充公司全资子公司东方财富证券的营运资金;在可转债转股后,按照相关监管要求用于补充东方财富证券的资本金。具体是,将不超过65亿元投入信用交易业务,扩大融资融券业务规模;将不超过5亿元用于扩大证券投资业务规模;拟投入不超过3亿元增资全资子公司东方财富创新资本。

第二次可转债拟将不超过140亿元投入信用交易业务,扩大融资融券业务规模;将不超过18亿元用于扩大证券投资业务规模。

两次可转债融资中,投入信用交易业务、扩大两融规模的资金累计高达205亿元。