「市场观潮」美债利率会否成为“灭火器”?该如何应对?

2021年2月26日凌晨,大洋彼岸刮起风暴,美国国债收益率急速上涨,其中5年期国债收益率和10年期国债收益率涨幅最猛,分别上涨21.94个基点和14.43个基点。

受此拖累,美股遭受重创,纳斯达克指数一夜之间抹掉整个月涨幅,急挫3.52%,收报13119.43点,盘中曾低见13066.38点;道琼斯工业平均指数跌1.75%,报31402.01点;标普500指数跌2.45%,收报3829.34点。

大家可能有一个疑问,美国国债收益率与股市有何关联?为什么会导致股市急挫?

首先要从最近的美股牛市说起。

美股牛市的因由

去年上半年以来,受疫情影响,美国经济严重收缩。适逢美国大选,全球政经环境的不确定性加剧了经济的震荡,美股市场去年出现历史罕见的数次熔断。为了提振投资者的信心,美联储维持低利率的同时释放无限流动性,这大大增加了资本市场上的资金。

前总统特朗普的刺激经济措施效果显现,上市企业疫情之前的业绩理想,为投资者提供了买入高风险资产的理由,资金离弃收益偏低的债券,转投股市。

能完美迎合疫情期间非物理接触需求的科技股大受追捧,也迸发出创新科技将改变未来的憧憬,于是科技股高涨,也带动三大主要指数飙升。从2020年上半年低位至今,道指累计上涨72.41%,标普500指数累计上涨74.71%,反映科技股走势的纳斯达克指数更累计上涨97.84%。

这就是美股大火的因由:上市公司业绩理想+无限宽松流动性+疫情封锁期间大家留在家中炒股的时间增多。

国债收益率上升为何拖累股市下跌?

低息是双利刃。

全球央行通过调低短期利率、降低资金成本,来引导资金流向实体经济,推动经济发展。

在过去,降息通常能起到刺激经济的作用。

但当经济发展到某个程度时,人们可支配收入增加加上利率偏低,消费需求大增,会推动资产价格上涨,从而推高通胀率。

过去,美联储一般以失业率和通胀率作为调整货币政策的参考标准。当通胀率达到2%以上时,就可能考虑加息。

2021年2月24日,联储局副主席克拉里达(Richard H. Clarida)重申将继续维持联邦基金目标利率于0-0.25%的区间,除非就业市场有明显改善以及通胀率升至2%以上。

目前美国的实际失业率接近10%,核心个人消费开支通胀率只有1.5%,预计可能要到2023年末,失业率将会降至4%以下,核心个人消费通胀才会重返2%水平。

与联储局宽松货币政策相结合的是扩大社会需求的财政政策,减税、增加政府开支的后果是财政赤字的扩大。拜登政府的1.9万亿美元刺激经济方案无疑是经济的强心针,但同时也增加对政府财赤的忧虑。如何弥补财政缺口?发债是良方。

联储局是国债的大买家,加上提供无限流动性的保证,美元汇值受压。同时发债需求也令长期债券的利率上升——利率上升才能吸引投资者持有债券。

另一边厢,资本市场牛市带来的财富效应令消费需求增加。虽然疫情导致全球经济显著放缓,但出乎意料的是需求并没有因此而收缩,中国经济快速复苏对原材料需求急增,供应缺口扩大,推动基本金属价格飙升,铜、铁矿石等均创下近期新高。

于是,投资者开始担心通胀。

这种忧虑体现在长期利率上:因为担心通胀,资金提供者(例如投资者)提高了对未来资本收益的预期,以缓冲通胀对资本收益的侵蚀。

例如:原本持有资金的A愿意以3%的利息(其中包括1%的通胀预期)贷款给有资金需求的B,以赚取2%的实际收益,但现在因为担心通胀率可能上升到2%,A相应调高向B收取的利息至4%,以覆盖通胀率上升的成本。

市场利率(即资金成本)的走向最终会体现在国债利率上,因为国债利率要贴合市场成本才能吸引到买家。

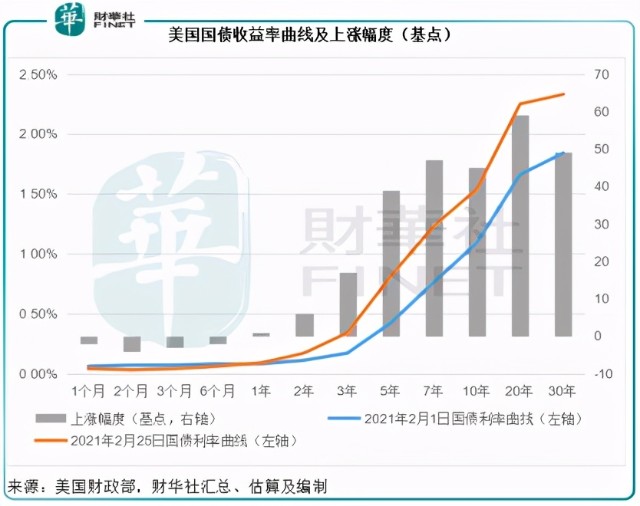

最近,美国国债收益率变陡——亦即长端利率升幅高于短端。见下图,相对于2021年2月1日的利率水平,2月25日一年以上收益率增幅明显扩大,其中5年国债收益率扩大了39个基点,10年期扩大了45个基点,反映投资者对于通胀的预期升温。

经通胀调整的30年国债实际利率(扣除通胀因素)也于2月25日回到正数水平。

随着国债的实际收益率回归至正数水平,同时风险资产价格偏离合理值(例如新兴公司的股价泡沫和基本金属价格超越供求预期的“虚火”),投资者会选择投资国债以规避高风险。资金撤离高风险的资产市场,例如股市,自然导致股市下挫。

从下图可见,美国三大主要指数估值已升至颇高水平,纳指的市盈率更高达55.74倍。

基于通胀和美联储货币政策拐点可能提前来临的预期,获利资金转战债市符合逻辑。

事实上,除了上述因素之外,市场还担心联储局黔驴技穷,联邦基金利率已接近零,且提供无限流动性,可以用来刺激经济的工具越来越少,若出现通缩,风险资产的吸引力将大大下降,资金必然出走寻找更为稳妥的避险天堂。

这个时候是否应该转为悲观?

大家能感知美股(尤其科技股)的泡沫,都在等音乐停下来的一刻,至于什么时候到来,无人能把握精确的时点。而拜登1.9万亿刺激经济计划,是一个隐藏的彩弹,说不定会带来转机,这也是资金未大规模逃离的一个原因。

通胀预期升温是否为股市资金撤离的拐点?有可能。但是加息周期提前展开,却肯定会改变目前资本市场的预期和走势。

那么该如何提前进行资产配置?

逃离高估值资产,回归基本面,寻找稳健的收息型资产。

从下表可见,累积了一定升幅的资产价格已处于颇高水平,例如信息技术行业,回归基本面只是时间问题。

此外,铜和铁矿石也是最近表现很牛的资产,大家都知道疫情过后全球经济复苏将可保证对这些资源的需求,但是否迎来大周期却取决于供应量,因为成本高企导致全世界对基本金属矿区的投入缩减,加上疫情停工,令供应量出现短暂缺口,这个缺口何时补上将决定其后市走势。在现阶段不宜过分乐观,毕竟这些基本金属产能过剩已非一朝一夕之时,要迅速扩产并非没有可能。

疫情期间,黄金作为避险资产受到了ETF的青睐,ETF增加黄金资产配置带动金价高涨。但最近资金已从金市流走,一方面因为疫苗进展良好、经济重启预期降低黄金的避险价值,另一方面则因为加息预期,不能生息的黄金吸引力下降。

公用事业在牛市中通常落后于其他行业,但在经济转弱时能提供稳定的现金收益,或许是经济转势的理想之选。

加息周期展开,也将有利于靠息差赚钱的金融股,例如银行和保险。在低息环境,银行股估值长期受压,加息周期若展开,将扩大息差,有望提升其利息收入。

这一逻辑同样适用于港元与美元挂钩的港股市场。

作者:毛婷