癌症早筛系列之贝瑞基因

诺辉健康上市将整个癌症早筛板块推向了投资者的视野,在集采持续压力下,癌症早筛这种消费级产品难免会吸引不少投资者的关注。

根据CA期刊近期发布的全球最新癌症统计数据,2020年中国癌症新发病例457万例,死亡病例300万例,发病人数和死亡人数均位居全球第一。由于肿瘤的早期发现可以进行提前干预,明显降低死亡率、延长生存期,因此癌症早期筛查具有非常重要的意义。

根据相关预测,2030年中国泛癌早筛市场规模将能够达到500亿人民币;针对特定癌种的检测,肝癌和肠癌筛查的市场空间均在百亿级。

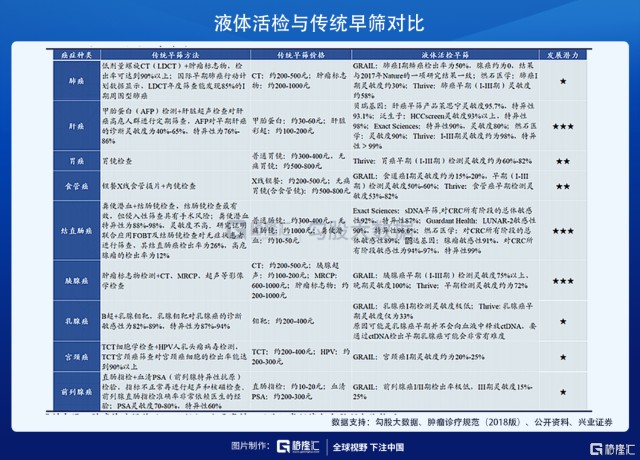

癌症早期筛查是早期发现癌症和癌前病变的重要途径,方法主要包括传统检测和新型液体活检两种。

传统的肿瘤筛查方式主要有肿瘤标志物检测、医学影像学检查、内镜检查等技术手段;液体活检是与传统组织活检相对应的概念,是以血液等非固态生物组织为标本进行取样并分析肿瘤相关分析物(循环肿瘤细胞、循环肿瘤DNA等)的体外诊断技术。液体活检中的“液体”以血液为主,也包括便、尿液、唾液以及其他体液样品。

传统的肿瘤筛查方式存在侵入性强、灵敏度差、依从性低等缺陷。液体活检通过高通量测序(NGS)、PCR技术等手段检测血液中极微量的循环肿瘤细胞(CTC)、循环肿瘤DNA(ctDNA)和外泌体等分析物,灵敏度高、特异性好,可以用于肿瘤的早期甚至极早期筛查。

肿瘤早筛是基因测序行业最为活跃的方向之一。从产业全景图来看,肿瘤早筛产业链主要包括三部分:1)上游是基因测序仪器开发、试剂耗材企业;2)中游是提供第三方检测、测序数据存储、分析测序结果并出具报告的企业;3)下游包括医院和第三方独立实验室等。产业链上游仪器供应商和下游医院用户比较强势,因此现阶段行业竞争主要依托企业自身的研发能力,产品先发优势巨大,同时营销和渠道能力也不可或缺。这对企业的资金投入要求极高。

天眼查专业版数据显示,全国共有近200家从事“肿瘤早筛”相关业务的企业(企业状态为在业、存续、迁入、迁出)。包括诺辉健康、贝瑞基因、燃石医学、康立明生物、泛生子、鹍远基因、康立明生物等,最终能获得资本加持跑出来几家,还是个未知数。

走在前列的,特定癌肿早筛领域主要有诺辉健康、艾德生物、贝瑞基因、泛生子,泛癌肿早筛领域的燃石医学,都已经先后上市;当然还有华大基因这种平台型的公司在不断拓宽业务领域。已经上岸的这几家企业,由于大大拓宽了融资渠道,未来能享受行业发展红利的概率更高。

国内投资者重点关注的诺辉健康目前市值在250亿港元以上,结直肠癌早筛产品处于市场拓展阶段,2020年前三季度实现营收3530万元,亏损5.34亿元。

艾德生物立足于传统伴随诊断业务,20年前三季度实现营收4.84亿元,净利润1.26亿元,目前市值177亿元人民币左右,2021年1月获批肠癌早筛第二张证,打开了向上市场空间。

贝瑞基因则立足NIPT领域,前三季度实现营收10.88亿元,归属净利润1.508亿元,目前肝癌早筛正在投入LDT使用,拿证时间将在未来2-3年,目前市值147亿元人民币左右。美股上市的泛生子目前市值150亿元人民币左右,燃石医学目前245亿元人民币左右。

从目前市值和研发进度来看,国内的艾德生物和贝瑞基因值得关注,我们今天重点来看一下贝瑞基因。

贝瑞基因基本情况

贝瑞基因通过服务模式和产品模式为国内各级医院、第三方医学实验室等医疗机构提供医学产品及服务。

公司传统业务主要提供覆盖出生缺陷三级预防的生育健康、遗传病基因检测产品及服务;主要开展针对染色体非整倍体筛查的“贝比安”无创产前基因检测(NIPT)及针对100种染色体病及基因组病筛查的“贝比安Plus”无创产前检测(NIPT Plus)。受新生儿出生数量下降及疫情影响影响,公司这一块业务增长乏力。

2021年1月29日,公司发布2020年业绩预告,2020年度预计实现归属于上市公司股东的净利润为1.8亿元—2.0亿元,同比下降48.80%—53.92%;预计实现扣除非经常性损益后的净利润为6,200万元—8,200万元,同比下降72.10%—78.90%。由于市场早已有预期,股价Price in了,业绩预告发布后第三天就开始反弹,从最低点的30.21元/股回升了40%。

根据安信证券的报告,报告期内公司业绩出现较大下滑,主要系新冠疫情带来的负面影响:(1)从收入端来看,公司主营业务为以无创产前诊断为主的医学检验,由于疫情期间医院相关科室限流,公司医学检测类服务收入出现明显下滑;(2)从成本端来看,疫情防护物流、采购等各项成本大幅上升,导致公司利润水平出现明显下滑;(3)此外,公司对应收账款进行减值测试,预计计提减值损失金额约为6,500万元。我们认为,在新冠疫情对公司主营业务形成较大冲击的背景下,2020年业绩预告基本符合市场预期。随着疫情的逐步稳定,公司有望在2021年走出困境。

除NIPT业务外,公司正在积极布局肿瘤基因检测业务和肿瘤早筛业务。公司肿瘤业务主体在参股公司福建和瑞开展。

公司肿瘤基因检测业务产品是昂科益,昂科益肿瘤分子诊断是针对癌症患者进行中晚期肿瘤基因检测的临床服务,可为受检者提供非小细胞肺癌基因突变检测、遗传性妇科肿瘤基因检测、化疗药物基因检测、结直肠癌基因突变检测、遗传性消化道肿瘤基因检测、大肠癌基因突变检测等多项检测服务,尤其是基于cSMART(环化单分子扩增和重测序技术)DNA富集检测技术的无创肿瘤基因精准检测。

当然,公司最具看点的还是肿瘤早筛业务。公司成员企业福建和瑞基因科技有限公司完整继承公司原有肿瘤业务后,战略性地将业务向肿瘤早期筛查和早期诊断延伸,将肝癌、妇科肿瘤、肺癌确定为肿瘤早筛早诊的重点研究方向。

福建和瑞和国家肝癌科学中心联合举办的“全国多中心、前瞻性万人队列肝癌极早期预警标志物筛查项目(PreCar项目)”在经过“技术开发-回顾建模-前瞻验证-产业化”阶段后,于2020年8月16日重磅推出自主知识产权的首个肝癌早筛产品-莱思宁(LiverScreening)。目前已经投入LDT使用。

这是目前国内经过超大规模前瞻性随访队列研究验证的临床级别产品,可以提前6-12个月、甚至更早发现极早期微小肝癌,为患者争取有效的治疗时间。

另外,公司还单独销售基因测序需要使用DNA提取试剂、DNA纯化试剂、建库试剂和测序试剂等试剂组。

行业格局

肝癌早筛市场将达100亿元

在基因测序最成熟的无创产前检测(NIPT)临床应用领域,贝瑞基因与华大基因各自占据约30%市场,双寡头格局稳定,并且市场增长空间有限。但是这一块业务能为公司提供持续的利润和现金流。

目前在肿瘤伴随诊断领域,公司布局相对华大基因、艾德生物、泛生子和燃石医学较晚。

在早筛方面,公司的肝癌早筛产品走在前列。

肝癌是我国第二大肿瘤致死病因,早诊率低,早筛潜在需求大。我国是肝癌高发大国,肝癌发病率位居前五,死亡率位居第二,仅次于肺癌。

肝癌的主要发生路径是“肝炎-肝硬化-肝癌”,因此肝炎和肝硬化患者是主要的筛查人群;此外,NAFLD、ALD等也属于肝癌高风险人群。合计来看,我国肝癌高危人群超1亿人,早筛市场需求巨大。

目前市场上已有肝癌早筛产品检测单价为3600元,考虑到未来早筛技术不断成熟、商业化产品逐渐增多,假设2030年肝癌早筛价格有望降至1000元左右,同时随着国民收入提升和健康意识增强,预期到2030年肝癌早筛在肝硬化和肝炎人群中的渗透率有望达到10%以上,则2030年国内肝癌早筛市场空间约为100亿元。

贝瑞基因肝癌早筛产品具备良好的商业化价值

AFP联合B超检测是临床诊断的“金标准”,虽然操作方便,但国内外研究均证明AFP在极早期肝癌患者诊断和预警方面的特异性、敏感性仍存在不足,鉴别率只有60%左右。肝癌早期ctDNA浓度高于其他癌种,因此,液体活检极大程度的弥补肝癌早筛的技术空白。

贝瑞基因和泛生子走在前列,即将实现商业化。两家公司的液体活检肝癌早筛产品的敏感性和特异性均超过90%,具有很高的临床价值。

贝瑞基因的肝癌早筛产品“莱思宁”于2020年8月以LDT的形式商业化,检测性能优异,对肝癌检测的敏感性和特异性分别为95.7%和93.1%。

泛生子的肝癌早筛产品HCCscreen对肝癌检测的敏感性和特异性分别达到92%和93%,目前正在积极推进终端渠道的销售,体检机构目前主要是和爱康国宾合作,院内市场是和正大天晴合作。

相比结直肠癌,肝癌尚未有早筛产品获批,预计未来2-3年内有望迎来首个合规化产品。但目前基于液体活检的肝癌早筛技术暂时未被纳入筛查指南,检测价格仍然较高,一定程度上限制了肝癌早筛的普及。

从产品有效性来看,国内肝癌早筛产品检测的灵敏度和特异性均超过90%,优于传统的AFP+超声联合检测;从合规性来看,目前主流产品均以LDT的形式在医院和体检机构提供肝癌早筛服务,和瑞基因和泛生子正在积极开展前瞻性研究,为申报注册证提供数据支持,未来2-3年有可能顺利获批,引领肝癌早筛进入合规化阶段。

从经济性来看,市场肝癌早筛产品价格在3500元左右,远高于传统的AFP联合B超检查费用,价格可及性低。从目前商业化进度来看,未来对医生和高危人群的学术教育和市场教育工作、产品成本控制、渠道推广能力将成为竞争的关键,而医保支付、纳入指南在国内尚未成熟,未来也是推动肝癌早筛产品普及的关键因素。

长期来看,肝癌早筛市场空间广阔,有明确的临床需求和使用人群,尚处于“蓝海”竞争阶段,前景可期。肝癌早筛在海外关注度不及国内,目前布局的企业家较少,整体来看,肝癌早筛的商业化仍处于早期,前瞻性研究、申报工作、渠道推广等仍在探索阶段,目前来看,和瑞基因和泛生子研发进度领先,有望成为肝癌早筛的“标杆”。

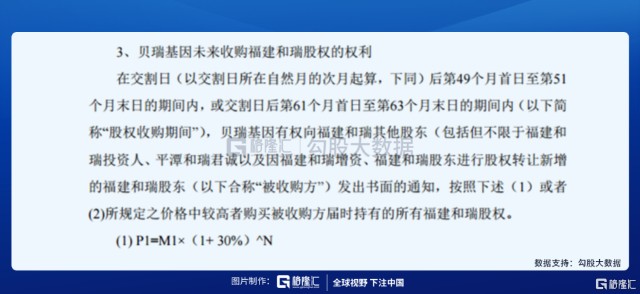

贝瑞基因关键看点

公司癌症伴随诊断和肝癌早筛的业务平台放在和瑞基因。由于贝瑞基因2017年借壳上市时,有业绩承诺的压力,因此当时为实现顺利上市,于2017年11月将和瑞基因股权剥离,但是保留了优先回购权。按计划其回购日分别为2021.12月起三个月内及2022.12月起三个月内。按8亿元的增资款、年化30%收益率的回购条款计算,2021年年底开始回购的话,回购价格约30亿元。

目前贝瑞基因持有和瑞基因股权比例为21.78%,另外平潭和瑞作为员工股权激励平台持有和瑞基因10%的股权。因此未来将有68.22%的股权等待回购。未来回购的进程,将决定贝瑞基因的投资价值。

为满足公司资金需求,公司2020年8月发布定增预案,计划募资21亿元;从定增进度来看,公司与2月2日收到二次反馈意见的回复。不论是回购股份,还是早筛产品的研发与市场教育,公司都需要大量的资金,此次定增的进程尤为关键。

结语

贝瑞基因作为基因测序领域的领先企业,技术优势显著,肝癌早筛全球范围内领先,产品商业化如果落地,潜在市场空间巨大,公司的发展前景良好;但是具体如何实现,需要重点关注回购和定增的进程。

风险因素:

1.对和瑞基因的回购进程不及预期;

2.增发完成后公司实控人高扬及一致行动人合计持有上市公司 16.36%的股份,公司控制权面临风险。

3.公司测序仪部件及部分测序试剂原料主要向Illumina等国外公司采购,面临贸易摩擦的风险。