中国平安(601318.SH/02318.HK)1月份保费数据,透露出这个重要信号!

作者 | 借东风

截至今日,上市险企的1月份保费收入数据已经全部公布。

五大上市险企中国人寿、中国太保、中国人保、中国平安、新华保险陆续交出开年第一个月"成绩单"。据统计,五家险企今年1月份合计实现原保费收入5615.35亿元,同比增长6.26%。

具体来看,中国人寿今年1月实现原保费收入2189亿元,同比增长13.13%;太保人寿累计实现565.22亿元,同比增长8.79%;人保寿险累计实现358.18亿元,同比增长3.93%;新华保险累计实现346.3亿元,同比增长12.78%;平安人寿1月实现997.94亿元,同比下降5.16%,是五家寿险公司中唯一增速下降的公司。

但是,在我看来,平安1月虽然保费收入数量同比下降,但是从保费收入结构上,却体现出重要信号;保费结构得到了明显的优化。而这背后所反映出的,是平安的寿险改革已经取得了明显成效。

近期大盘下跌,抱团股集体瓦解,但金融等防御型板块受到避险资金的青睐。今日保险与地产板块反弹明显,俨然风格切换的架势。今日中国平安H股收盘价97.6港元,涨2.63%;平安A股收盘涨4.01%,收盘价87.14元。在保险板块中涨幅居前。

1、保费收入结构明显优化

中国平安是唯一一个每个月披露保费收入结构的上市险企。所谓保费收入结构,就是每个月创造的保费中,新单保费和续保保费各自的数量和比例。

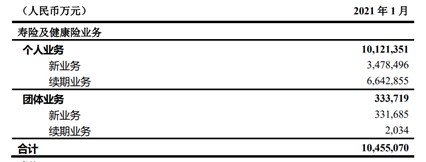

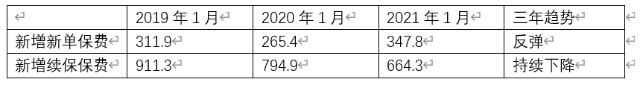

先来看看中国平安披露的今年1月份保费结构数据。从表中可以看到,平安2021年一月份个人寿险与健康险保费中,新业务保费为347.8亿元,续期保费为664.3亿元。

而历史同期(2020年1月),新业务保费为265.4亿元,续期保费为794.9亿元。

2019年1月,新业务保费为311.9亿元,续期保费为911.3亿元。

总结来看,比较最近3年平安1月份新增保费结构的变化趋势,我们可以看出,由续保产生的新增保费近3年持续下滑,而新单产生的保费在2020年1月达到局部低点后,今年1月份出现明显反弹。

新增续保保费的持续下降,是代理人数量持续下降的直接结果。

因为续保保费的增长不存在主动销售的问题,而是靠存量保单产生的保费收入;而从静态来看,每一个存量代理员身上都"持有"一些存量保单,这些保单的保户与Ta的代理员几乎呈一一对应的关系。如果这名代理员"脱落",那么他身上的存量保单也大概率会脱落。

这就解释了代理人数量与新增续保保费之间的高度对应关系。如下图,可以看出,近3年的一月份新增续保保费几乎与上年末代理人数量几乎是线性相关。

因此,近3年来新增续保保费的持续下降,是平安代理人数量持续下降的反映,而这两者都是平安实施寿险业务改革的直接结果。

看完新增续保保费,再来看新单保费。新单保费是保险代理员主动销售的结果,既与代理人数量有关,也与代理人产能效率有关。

如何理解同一个代理人身上的续保保费和新单保费的关系?举两个极端例子:一个是新入行的代理员(A),他身上一张存量保单都没有,但他很努力地工作,很快就签了很多新单。另一个是中年代理员(B),他经过此前N年的工作,签了很多张单,而这些单在他未来的人生中不断产生续保保费(前提是不退保),也为他提供续保佣金;这样他一单新单都不签,也能维持收入。

代理员A对于公司而言,续保保费是0,但新单保费很多;代理员B对于公司而言,续保保费很多,但新单是0。静态来看,如果一家保险公司的A类代理多,那么保费结构中的新单多,而续保少;相反如果B类代理员多,则保费结构中的新单少,续保多。长期来看,新单最终都会转化为存量保单,继而成为续保保费的来源;A类代理员会转化为B类,ageing of agents,ageing of policies。

对于代理员而言,如果存量保单足够多,则续保保费或可维持其收入;但对于保险公司而言,如果全靠存量保单的续保保费"吃老本",那么各方面数据都会变差,NBV Margin恶化,竞争力也会下降。换句话说,代理员可以"吃老本",但保险公司不能"吃老本"。

所以必须要在新保费收入中提升新单保费,这就需要保险公司实施改革。

2、寿险改革完成顶层设计

在今年2月4日平安业绩发布会上,中国平安管理层披露,关于寿险改革的顶层设计已经全部完成,2021年将大范围推开。至此,我们有必要梳理寿险改革的来龙去脉,以求更好地理解平安业务的增长前景。

(1)改革缘起

中国保险业起步晚,每家公司都有做大的冲动;但盲目扩张会导致资产质量跟不上,削弱公司的偿付能力:这个矛盾一直围绕着中国保险业。

本轮寿险业务改革的基本逻辑,在2015年险资投资范围的扩大的时候已经种下;当时资本市场出现泡沫,险资成为变相"影子银行",而通过保险产品募集来的资金往往投入较高风险的地产项目甚至是"举牌"上市公司--带来了极大的隐患。后来2016年成立银保监会,保险业回归保险姓保,标志着这一轮保险改革的前奏。

但是,产品的风险,却并不是此次整个保险行业改革的全部动因。事实上,人口红利的消退,居民保险需求的变化,以及科技手段的变迁,乃至销售消费行为线上化的转型,都使得传统的保险业务模式被迫置于史上最大的挑战之中。

(2)改革过程

在2020年中期业绩发布会上,联席CEO陈心颖将寿险业务改革概括为4个方面:发展模式、营销体制、产品策略、以及渠道改革。

(1)发展模式转型,从以前注重规模,向"规模+质量"的方向发展;(2)营销体制转型,从以前依赖组织、人传人的金字塔管理结构,向4D立体营销模式和数据化经营管理的方向发展;(3)产品策略转型,从客户多场景的生活需求出发,构建有温度、有场景、有服务的"寿险+"产品体系;(4)渠道发展转型,利用平安庞大的客户群优势,加强线上渠道互联网保险销售,朝着线下线上融合的方向发展。

数字化的经营与管理是此次寿险业务改革的重要理念。建立4D立体营销模式,将获客、互动、成交、售后服务四个步骤共300多个销售环节全部数据化,并建立规范。哪个步骤应该做什么,怎样做是更好的--全部建立量化标准,并依据量化的标准去审核、辅导、培训。使得主管对代理人的辅导与监督更加高效精准。

对于代理员的激励,目前市场上有两种激励模式,一种是现金激励,一种是基本法激励。

平安采取的是基本法激励,注重的是中长期的可持续发展。基本法的改革有三个方面,第一个是机构重新分类;第二是外勤代理人的分成;第三个是加大长期投入,解决代理员的养老和营业部的传承等问题。

(3)已见成效

目前寿险改革的顶层设计已经全部完成,将在2021年全面推广。在今年的业绩发布会上,中国平安管理层表示,将会"一个营业部一个营业部地推,一个代理员一个代理员地推",可见其力度之强,决心之大。

保险业务是中国平安最重要的业务支柱,随着2021年寿险改革逐渐落地,寿险业务有望率先触底回升。

根据前文的分析,寿险改革是要清理一部分低能效的代理员,新增一些高能效的代理员,这样势必会导致一部分前面提到的"B"类代理员"脱落",因而续保保费持续减少;同时由于代理员数量减少,新单保费也会收到一定的影响。这个过程发生在2019~2020年。

但是随着"A"类代理员的增加,产能效率提升,最终会反映到新单增长上面来。因此,新单一定会出现探底回升的过程。今年1月份的保费收入数据,则证实了这一点。

2021年1月份个人寿险与健康险保费中,新业务保费为347.8亿元,同比增长31%;甚至与前年同期相比,仍然增长11.5%。这个数据是今年平安1季度保费数据中最喜人的数字。

基于新增保费中新单保费同比大增这一事实,不难理解,到今年1月份,平安的寿险改革对业务的冲击趋于结束,而积极影响与增量效应将会显现。未来,这些高能效的"新"代理员将带来保费的迅猛增长!

3、攻守兼备,配置价值突显

春节过后全球股市迎来了一波明显的估值下杀。

今年年初开始,10年期美国国债收益率持续上行,市场对加息与货币收紧的预期越来越强烈,最终导致了抱团板块的集体瓦解。从A股的白酒到美股的新能源特斯拉。

十年期美国国债收益率走势图

数据来源:Wind

这对于先前估值偏高的抱团板块是毁灭性打击,但是对于保险股而言,配置价值却凸显出来。原因来自两个方面,首先,保险板块估值普遍偏低,跌无可跌;第二,保险是利率敏感性行业,利率上行保险公司会得益于"利差益",是有利的局面。其一,"利差益"会带来实际利润;其二,"利差益"会使得保险企业在销售策略上占据主动。

此外,平安与其它上市保险企业的不同之处在于其科技和生态圈的实力。这些因素导致平安具有一定的互联网公司的特征。因此,单纯按照内含价值估值,并不能完全体现这些年平安在科技和互联网领域的持续投入。

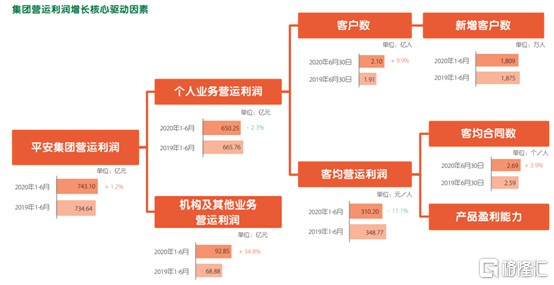

事实上,从2014年开始,平安就在半年度报告中披露个人业务运营情况。其中包含客户数、客均利润、以及客均合同数。以及来自五大生态圈的互联网用户在新增用户中的占比。

尽管目前平安的最主要收入来源仍在于金融业务,但近期平安股价的强势上涨,也在一定程度上体现出投资者对平安估值模式变迁的预期。

2021年,我们将看到平安的寿险改革落地,保费销售回升,以及利差益的预期,这会带来平安的业绩反转,甚至估值提升,走出戴维斯双击;同时,伴随着五大生态圈与主业的协同效应越来越强化,平安的估值模型也在悄然发生变化。