「一语道破」大跌!粮油王者业绩不及预期,金龙鱼未来依然可期?

归母净利润低于市场预期

金龙鱼2月22日晚间发布了2020年的业绩快报。2020年度金龙鱼实现收入1949.2亿元,同比增长14.2%。同时公司实现利润总额89.45亿元,同比上涨28.6%。但是公司归属股东的净利润为60亿元,同比增长只有11%。金龙鱼给出的这份答卷乍看之下还不错,但是公司实际的经营结果和市场预期的结果相去甚远。市场预期金龙鱼2020年的归属上市公司净利润能达到75亿元左右,但实际只有60亿元。受业绩不达标的影响,金龙鱼23日早市一开盘股价大跌13%。金龙鱼对归属上市公司股东净利润大幅低于预期给出的解释是由于“少数股东损益”的增加和“所得税税率的增加”导致的,但是事情真的是这样吗?

来源:公司业绩快报

先来看看少数股东损益问题。这里我们先稍微解释一下“少数股东损益”。金龙鱼的上市主体(母公司)下面有很多子公司。这些子公司在进行合并利润表计算的时候要将自己的收入和成本全部并入到母公司的利润表中。但是由于母公司并不是100%持有子公司的股份,所以子公司形成的一部分利润其实是不属于母公司的,因此在合并利润表中要将这部分利润扣除,这就形成了少数股东损益。

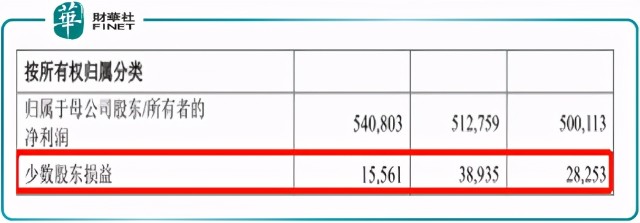

从金龙鱼招股书中披露的信息来看,2017到2019年公司的少数股东损益分别为2.82亿元、3.89亿元和1.55亿元。而同期归母净利润分别为50.01亿元、51.28亿元和54.08亿元。从上面这组数据可以看出金龙鱼的少数股东损益占归母净利润的比重并不高。所以少数股东损益并不是归母净利润大幅低于预期的根本原因。那么是因为税率增加吗

来源:公司招股书

金龙鱼上市时披露的招股书显示,公司2019年利润总额为69.58亿,而公司的所得税费用为13.94亿。按此估算公司的综合税率应该为20%左右。2月22日金龙鱼公布的业绩快报显示公司2020年的利润总额为89.45亿元。如果仍按照20%的综合税率计算,公司2020年的所得税费用应该在17.89亿元左右,由此推算公司的净利润应该为71.56亿元,归属母公司的净利润也应该在70亿元左右。而快报中披露的归母净利润只有60亿元。要达到这个结果,金龙鱼的整体税率就要达到30%左右的水平。在不到一年的时间里,税率增长10%这显然有些不合情理。

所以少数股东损益和所得税税率的增加并不是导致金龙鱼姑母净利润未达标的原因,或者说不是全部的原因。那么还有什么因素会导致金龙鱼的业绩大幅低于预期呢?要回答这个问题,我们还要回到公司的招股书中找答案。

金龙鱼的期货生意

金龙鱼作为中国规模最大的粮油加工企业,由于生产产品的数量巨大,所以现货市场价格的细微波动就会对公司的经营结果产生重大影响。比如公司生产出了大量的食用豆油,而豆油的市场价格如果下跌,公司就会出现损失。所以为了避免这种风险,金龙鱼一定会在期货市场对持有的现货进行“套期保值”。而事实也确实如此。在公司披露的招股书中显示,金龙鱼在2019年年末持有价值为10.6亿的金融衍生品。这10.6亿的金融衍生品应该是公司在期货市场做的“套期保值”。

来源:公司招股书

作为大型粮油生产商,公司最害怕的是生产出的库存商品价格下跌,所以一定会在期货市场上开空仓,从而来对冲现货市场的多头头寸。利用期货对冲风险并不是金龙鱼的特有行为,所有大宗商品生产商都会采取相类似的措施。

但是问题在于2020年以来,由于全球各国都采取量化宽松政策,导致大宗商品的价格普遍出现上涨,这其中也包括豆油等食用油的价格。我们以大连商品期货交易所的豆油连续合约为例。该合约的价格在2020年3月中旬的价格为5244元/吨。而到2020年12月31日的时候这个合约的价格涨到了8656元/吨。涨幅达到65%。

来源:大连商品期货交易所

而豆油价格的上涨必然导致在期货市场上开空仓的金龙鱼出现损失。而这部分期货市场的损失会直接计入到公司的当期的利润表中,从而使公司的利润下降。这才是金龙鱼业绩未能达到预期的根本原因。市场看到2020年豆油终端价格大幅上涨,所以普遍对金龙鱼业绩有较高的预期。而没有考虑到其在期货市场进行对冲这一因素。所以今天的大跌是对此前预期的一种修正。

金龙鱼还值得投资吗

有投资者可能会产生疑问,为什么金龙鱼一定要在期货市场上进行大规模的对冲呢?享受豆油价格的上涨不是更好吗?但其实这是一种短期思维。金龙鱼作为中国最大的粮油生产企业,追求的是长期的业绩稳定,而不是短期的业绩爆发。在期货市场做“套期保值”本身就是对企业负责任的一种表现。说明公司的管理层在尽可能的使公司规避掉不必要的风险。虽然短期业绩增长可能受到影响,但长期来看公司的整体经营却可以保持稳定。所以从长期来看,进行期、现货市场的风险对冲,对于金龙鱼保持业绩的长期稳定是有利的。

金龙鱼的毛利率

公司的业绩快报在披露了关键的财务指标的同时,也对公司下一步的发展战略做了一定的透露。公司明确指出正在加大对米、面、醋、酱油的销售力度。

来源:公司业绩快报

而这可以被视做是公司在努力提高毛利的一种努力。长期以来金龙鱼最为市场所诟病的就是毛利率太低。金龙鱼的毛利率常年维持在12%左右的水平。对于资本市场来说这个毛利率实在是没有什么吸引力。所以市场一直也没有给金龙鱼一个太高的估值。而现在金龙鱼开始着手提高毛利,这也给市场留下了一定的想象空间。

来源:公司财报

很多人拿金龙鱼和茅台做比较,称其为“油茅”但其实金龙鱼和茅台的经营策略有非常大的不同。金龙鱼是通过低毛利、高品质的食用油产品来获取客户流量(这有点像腾讯用免费的微信获取巨大流量一样)。等公司的品牌和用户数量积累完成后,公司就可以通过推出高毛利的单品来拉升企业的整体毛利率。所以金龙鱼的低毛利问题只是个时间问题。以金龙鱼现在的体量、品牌度和市场份额,毛利率的问题最终会得到解决。

总体上,金龙鱼虽然大幅下跌,但是公司的基本业务没有出现恶化情况,只是在金融市场进行风险对冲时出现了一定的损失。等市场估值调整到位后,公司的长期投资价值依然存在。

以上是对金龙鱼的业绩快报的简单解读。待公司2020年的详细财报披露后,财华社会结合相关数据对整个粮食加工行业进行更加详细的分析,以飨读者。

作者:冯超