5000亿的金龙鱼:食品饮料股与农业股的对决

昨天盘后金龙鱼出了业绩,这份业绩估计让许多人大跌眼镜,金龙鱼2020年四季度营业利润下滑了29%,归母净利润下滑了52%。

今天金龙鱼开盘跌13%,不过整体来说,今天的股价表现应该是超出许多人的预期了,收盘的时候只跌了9.5%。

不得不说是坚挺。

会这么坚挺的原因,主要是大家相信金龙鱼上面有一个美好的故事,即它是可以对标海天味业的,凭借着它的渠道优势,它未来可以扩张到各种调味品的品类里。

但这份业绩快报显然击碎了这一美好的故事。

一、金龙鱼的业绩不稳健

目前看四季度业绩下滑的主要原因,一个说法是原材料成本的上扬,另一个说法是套期保值的损失。不管哪个说法,它都暗示了金龙鱼的业绩不稳健,并且是相当不稳健。

金龙鱼业绩不稳健的主要原因,一个是其毛利率很低,原材料成本营业成本很高。毛利率很低,意味着利润率稍微波动一下,对利润的影响弹性就非常大。

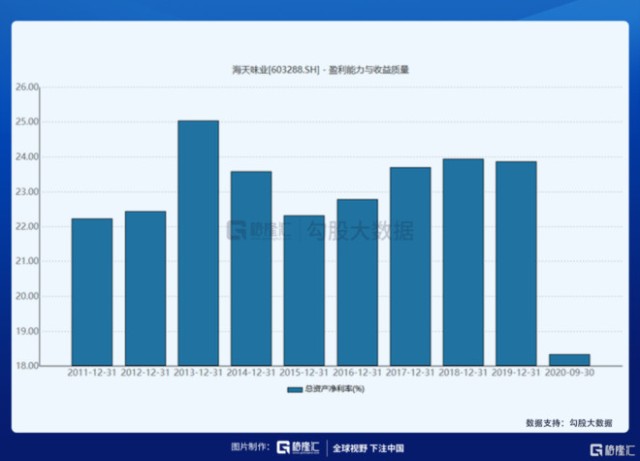

举个例子,海天当前的毛利率大概是45个点上下,净利润率22个点上下,毛利率波动两个点,对净利润的影响大概是10个点左右。

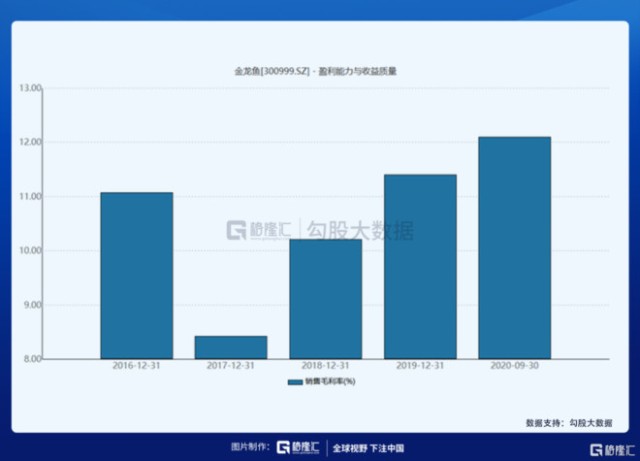

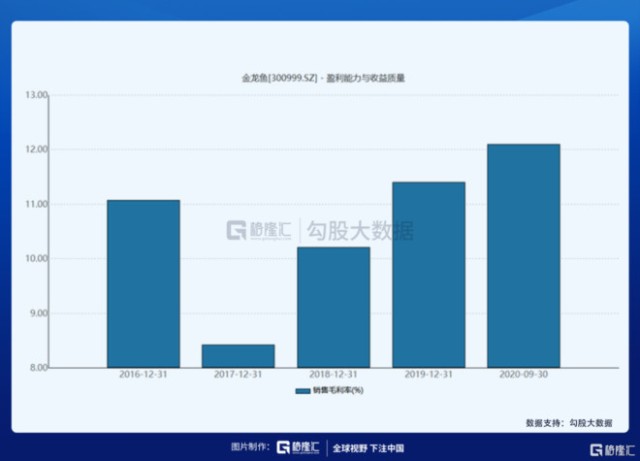

但金龙鱼就不一样了,金龙鱼的毛利率只有12个点左右,净利润率不到4%,毛利率波动两个点,对净利润的影响就达50个点了。

而另一方面,金龙鱼的原材料成本占比老高,而原材料又主要是大宗农产品,这块的价格波动性非常大,这就决定了金龙鱼的毛利率是不会稳定的。

另外,相比海天味业这些食品饮料公司,因为上游原材料价格的不稳定,金龙鱼需要做大量的套期保值业务,同时因为原材料价格的不稳定,而金龙鱼的存货又是非常大,这就导致减值的发生。所以我们看金龙鱼的利润表,投资收益的变动非常大,公允价值的波动也非常大,资产减值的波动也非常大,所以老实地说,相比其它食品饮料大白马的干净报表,金龙鱼要复杂得多。

除了受农产品价格的波动,因为金龙鱼的进口占比比较大,这导致其容易受到汇率波动的影响。

这些原因都导致金龙鱼的业绩稳健性会非常差。

而稳健,是食品饮料大白马一个非常重要的特征,是它们享有高估值的重要原因之一。

二、金龙鱼的毛利率可以持续改善吗?

当然,可能有人会认为,过去几年金龙鱼的毛利率不是在持续改善,如果改善到30%以上,波动性就会小很多。

这个能否实现呢?

过去几年金龙鱼的毛利率确实在改善,但这一改善的原因并非是投资者期待的公司家用消费及高毛利率小包装业务发展的结果,而是上游原材料成本下降的结果。

公司的业务主要分两块,一块饲料及油脂业务,一块厨房食品。

从招股说明书可知,饲料及油脂业务这块,因为豆粕、棕榈油等价格的下滑,虽然公司的产品价格也下降了,但整体毛利率还是改善的,从4.7%改善到了8.7%。因为本身毛利率就低,这也改善,弹性非常大,2017年到2019年,营收没增长多少,但毛利却从28亿改善到了53亿。

饲料原料及油脂科技一个算农业,一个算化工,都是基础原料,对B端制造企业。B端制造企业最看重的是成本,品牌是没有多少溢价的。而因为上游的原材料,像豆粕、棕榈油等价格不稳定,自然也导致了金龙鱼这块产品价格的不稳定。

过去三年还算不错,只因为过去是个顺周期,但未来呢?如果原材料价格上升呢?

再来讲它的厨房食品,这也是投资者最高期待的。

如果没有去仔细看,可能许多人会觉得它的厨房食品应该稳健,会像海天、像茅台一样稳健。但事实完全不是这样。

柴(煤)米油盐酱醋茶,真正的好赛道只有酱油,其次是醋,其它都不行。因为工艺太简单,产品太同质了。比如说油吧,只有品类的区别,品牌之间的差异几乎没有,米和面粉就更加了。

这一样决定了,这些产品的品牌溢价不会太高。可能在C端消费者那里,还能获得一些品牌溢价。但金龙鱼的客户又不止是面向C端消费者的零售渠道,还有餐饮渠道以及食品工业渠道。

餐饮渠道这块,海天是拥有很强的厨师粘性,但金龙鱼没有。另外,从对菜品的影响来看,酱油明显比油大,这也导致餐厅为了标准化,不大会轻易改变酱油。这就加大了海天的话语权,但这一话语权金龙鱼是没有的。

至于食品工业渠道这块就更加了,几乎没有品牌溢价。

简单的工艺,加上品牌溢价少,决定了金龙鱼这块业务是加不了多少价。毛利率体现了这点,茅台的毛利率90%+,其它中高端白酒也多在70%以上,即使像二锅头,也有近50%,海天有40%+,但金龙鱼2019年只有12.64%。

并且金龙鱼的毛利率不会稳定,因为加价少,原材料的占比太高,极容易受上游农产品的价格波动,而农产品又正是价格波动大的板块。同饲料原料及油脂科技一样,过去三年的农产品价格大体是向下的,对公司的毛利率有一定改善,高毛利率的小包装业务扩大也有一定正面影响,但远不及原材料的改善。

而如果未来原材料成本上扬呢?

如果金龙鱼切进酱油等赛道,是不是能改善其毛利率呢?答案也许是的,但影响会非常小,因为其粮油等业务已经非常庞大,酱油加进来,且不说能否做成,即使做成,占比也低,对毛利率的影响就很小,很难覆盖掉原本业务的波动性。

结语

可以看到,在金龙鱼上,可以存在两种认知,一种是把它看成食品饮料股,毕竟金龙鱼确实在消费者那里广为人知,其产品力、渠道力、品牌力都具备。另一种是把它看成农业股,因为其业务的低毛利率,波动性,确实呈现了农业股的特征。

到底是哪种,可能还需要时间来验证。

但我觉得当下,对投资来说,做决策并不难。

金龙鱼现在的估值90倍,即使当食品饮料股,都已经明显偏贵了,在2021年货币收缩的大环境下,已经需要谨慎对待了。

何况市场的认知还可能发生逆转,将其视为农业股。

那估值将会杀得飞流直下三千尺。

跳船或许会是更理性的选择。

- 金龙鱼(300999)