烧钱七年!新鲜电商平台集体被传上市,卖菜赚钱有多难?

(图源:foodandwine.)

去年忽如一夜春风来,千树万树梨花开般飞入寻常百姓家的生鲜电商平台近期又集体传出即将上市:

每日优鲜被传IPO计划已启动一段时间,Pre-IPO轮融资已接洽了多家投资方,当前主导投行为高盛;

彭博社报道,叮咚买菜最快会在年内赴美IPO,至少募资3亿美元。叮咚买菜的上市,目的是为了筹集资金,确保在生鲜食品配送市场上维持优势;

另一个生鲜电商平台美菜的IPO计划也处在探索阶段,计划融资金额约为3亿美元,目前仍未确认上市地点;

物美集团投资的在线零售服务供应商多点新鲜(北京)电子商务有限公司亦有计划在美国IPO,目前上市计划正处于初步阶段,规模和时间待最终确定。公司最快会在今年下半年就IPO与顾问展开合作,最快在今年下半年完成上市,融资额度为五亿美元。

去年才乘着新冠疫情的春风为更多广大的消费者所熟知,下半年又因互联网巨头轮番入局遭到国家监管层点名批评的新鲜电商在低调一段时间之后,即将集体谋求上市。

世界变化太快,去年还在为线下流量争得死去活来即将“生鲜电商”第一股的头衔再来一番殊死肉搏,行业亦即将进入“争盈利”的第二阶段。

1. 投资方的焦虑

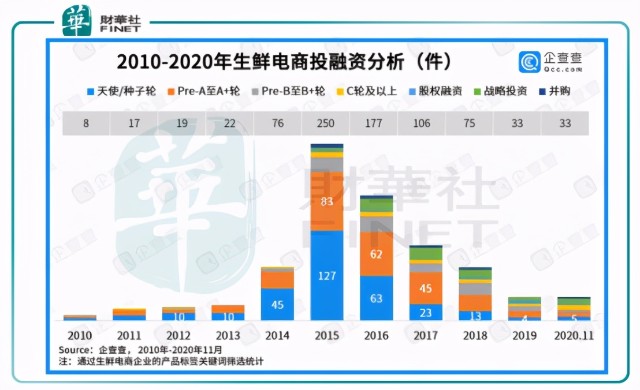

根据企查查统计,生鲜电商的业态早在2010年萌芽,按主体注册量计算,增速在2014、2015年达到峰值。两年间同比增速分别为233.5%及118.2%,之后行业稳定在20%+的同比增速区间。

截至去年10月份,生鲜电商共发生816起融投。2015年行业投融资数量达到最高。2020年生鲜电商虽然受惠于疫情红利,但投融资数量仅与2019年相若。其中,十荟团、兴盛优选等社区团购平台获得红杉资本、腾讯等加持。

近期纷纷传出上市计划的前置仓模式经营的生鲜电商则有多点、每日优鲜、叮咚买菜在当年完成融资。

从诞生时间来看,每日优鲜、叮咚买菜、美菜及多点均成立于行业爆炸式增长的2014及2015年(除多点为2015年外,其余均成立于2014年)。四者对应的最新估值分别为360亿元、20亿美元、70亿元美元及158亿元。

目前估值最高的每日优鲜从成立开始便不乏大资金青睐。公司成立第二年即获得腾讯和光信资本的1000万美元A轮投资。至2020年底,公司共获得11轮融资,最近一轮融资为去年12月9日青岛国信、青岛市政府引导基金和阳光创投合共20亿元的战投。

叮咚买菜至今亦完成11轮融资,投资方名单中亦不乏红杉资本、今日资本、美国泛大西洋投资集团等一级市场的知名机构。

美菜网完成八轮融资,投资方包括老虎环球管理基金、顺位资本、CMC资本以及高瓴资本等; 多点完成五轮融资,投资方也有联想资本、腾讯资本、招银国际以及IDG资本等。

以上四家生鲜电商平台都经历过去年以价格抢占市场份额的商战,身后都有不差钱的投资方资金扶持,因此亦得以在价格战中存活下来,成为细分行业的龙头。

但在不断烧钱六七年之后,不论是腾讯资本、红杉资本还是高瓴资本,自身都有了投资取得回报的需要。

除了套现之外,生鲜电商平台上市还有另一个好处:获得融资之后公司将资金投入现有业务,将可以加快盈利的步伐。毕竟,像它们现在这样依赖外部融资抢占市场,终究是个无底洞。

而“盈利”,本身就是生鲜电商亟需解决的行业痛点。

2. 生鲜电商盈利难

生鲜电商的分类方法有多种。其中一种将生鲜电商分为三种形式,分别是前置仓、门店到家及平台到家。

前置仓是指在贴近消费者的地点设立仓库,仓库不对外开放,实现短时间内送货上门的目的。门店到家即O2O模式,依赖现有商家或餐馆的供应链及规模效应,将生鲜产品送货上门;第三种平台到家模式是指在商家入驻平台之后,由商家负责发货。但这种模式难以做到品控, 虽然资产最轻,但无法保证质量,故一般讨论的生鲜电商并不包含该模式。

O2O模式最典型的例子就是去年被指抢了菜市场饭碗的社区团购。而前置仓模式典例则有每日优选、叮咚买菜以及盒马鲜生(盒马是前置仓线下门店一体,故也可以分类为O2O)。

从经营方式来看,前置仓需要在各个社区自建物流仓储,资产最重;O2O因为利用现有线下门店及供应链,资产较轻。

前置仓模式的生鲜电商,经营成本费用主要包括人工费用及仓内费用、营销费用两方面。新鲜电商平台的营销手段包括用户补贴及市场广告费等。人工费用包括平台自建的物流配送团队等。

按行内人士透露,生鲜电商中冷链成本一般就占到生鲜零售产品价格的30%。不少企业通过自建物流节省冷链成本,但运输过程中还会有10%-20%的损耗,因此看似简单的生鲜产品,成本一点也不好控制。

在抢占用户时期,前置仓生鲜电商需要不断增设前置仓,覆盖更多的用户,导致人工费用及仓内费用不断上升,同时还需要在同行的激烈竞争下增加补贴和营销的力度。

结果就是平台普遍亏损,最后的护城河从理论上的供应链管理变成背后的资金。

根据海通证券测算,前置仓经营的叮咚买菜只有订单量达到1250单/天才可以实现盈亏平衡。但据第三方机构调查统计显示,叮咚买菜日均单仓单量只有750单。因此,叮咚买菜此前经营很可能并不盈利。

另一家前置仓生鲜电商平台每日优鲜则相反在2019年底就已经实现了全面盈利。但在2020年疫情带起的全民线上买菜大潮下,每日优鲜今年之后仍需投入大量资金到补贴和营销获客上,因此公司已经盈利,但资金压力一定还有。

美菜网的经营模式比较特别,属于F2B(Farmer To Business)模式(亦可以归类到O2O),即通过高效冷链物流链接农民和1000万商家,打通农产品的采仓配销环节,规范农产品标准化。虽然到商家之后少了之后的产品配送环节,但其核心冷链物流仍然是重资产高投入。

最后要上市的多点经营模式与盒马鲜生相似,旗下有多点超市,销售产品囊括生鲜、果蔬、酒饮、粮油等40余个品类,提供2小时上门配送服务。

这种前置仓+O2O结合的是最重资产的生鲜电商经营方式,无论线下门店还是前置仓前期都需要投入大量资金,配备两套仓储+物流团队。公司CEO林捷在2017年宣布多点在北京实现了正毛利,但并未计算营销及门店、仓储摊销等费用——综合下来,多点能否最终实现盈利,外人还是还能知道。

背靠阿里、财宏势大的盒马鲜生去年5月正式关停了在福州几家门店,退出福州市场。此前,公司宣布实行双百战略,新开100家盒马鲜生和规模更小的100家盒马mini门店,同时淘汰少数门店。

事实说明,资产太重,深谙零售之道的阿里巴巴可能也玩儿不转。

在生鲜电商行业,流传这么一组数字:2020年全国4000多家生鲜电商中,仅有1%盈利,4%持平,88%亏损,剩下7%是巨额亏损。

生鲜电商平台争先上市,不仅是因为背后投资方的套现压力,自身同样有资金压力。上市之后,若以为得到外部资金实现规模效应之后,这些过去一直在烧钱的生鲜电商平台就可以实现盈利,那可能就错了。

生鲜电商盈利难,远不止仓储物流以及门店的重资产资金压力那么简单。

3. 消费者“众口难调”,生鲜电商渗透难

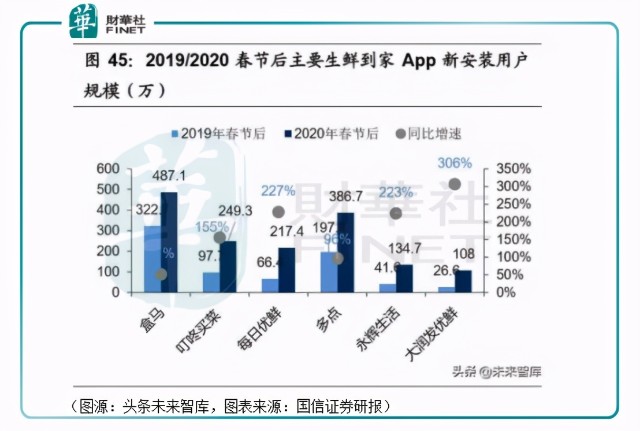

根据Euromonitor统计,2019年国内生鲜品类线上渗透率只为6.3%。而在去年春节隔离期间,生鲜电商APP的用户规模开始快速增长。当年春节后盒马、叮咚买菜、每日优鲜、多点、永辉生活对应新增用户规模同比增长51%、155%、227%、96%、223%、306%。

由此,外界预测生鲜品类线上渗透率在未来五年将会上升至 10%-20%水平,对应万亿市场空间。

但具体到了实操阶段,生鲜电商要真正渗透每个百姓的生活,其实仍有众多阻碍。

首先是供应链管理,前置仓和结合线下门店的O2O的模式都比最早期天天果园自建完整冷链体系然后全城送货前期投入成本要低,但目前以上两种方式都未能证明是健康、可持续盈利的方式。随着生鲜电商平台的前置仓、线下门店越来越多,有效的供应链管理将是平台面临的难题。

其次是商品选取问题。生鲜电商模式要求其产品品类接近便利店模式,即主打便捷和即时性SKU标品,才能和菜市场/社区团购(盈利空间小,生鲜电商的物流成本较高,价格不占优势)和线下商超(有实体购物体验)形成差异化竞争。

但生鲜消费品类本质上很难做到标品化,因为不同地区、家庭甚至个人的饮食习惯完全不同, 生鲜电商要做到像便利店一样SKU即购即取,其实并不实际。

或者可以说,目前还未有绝对适合生鲜电商品类形式的答案,仍需要这些平台探索。

三是库存管理能力,即考虑地区周边消费者需求、消费能力、天气、地理等因素之后,对商品库存、流通全过程进行管理,预测商品的市场需求。

最后便是互联网巨头的竞争。面对阿里巴巴、美团、京东乃至是滴滴等已经入局社区团购的互联网巨头,每日优鲜、叮咚买菜等玩家在流量、资金方面天然存在差距,故而营销地推拉新的效果很可能不如线上+线下全轰炸的互联网大平台。

其次,在供应链及库存管理方面,京东及美团等玩家具有先发优势,阿里有互联网最多的消费者数据。早入局的叮咚买菜们起了个早,但不一定能赶到集。

当然,前置仓的生鲜电商平台未来未必就不能和社区团购共存,因为两者主打消费主流人群存在一定上的消费力差异。

每日优鲜、叮咚、美菜网和多点等上市,既是融资,未尝也不是在寻找生鲜电商盈利的合理经营模式。

网经社电子商务研究中心特约研究员陈虎东认为,生鲜电商对资金、时效性、后端供应链的匹配、区域性都有较高要求,目前行业还未出现高效的商业模式。电商平台的上市,很大程度上是为解决行业已有的问题。

在烧钱七年之后,生鲜电商平台终于来到股票市场寻找它们行业问题的最优解。

但市场的功利性也决定了,留给它们实现盈利的时间不多了。

作者:橘子汽水