如何理性看待中国平安(601318.SH/02318.HK)2020年的业绩?

上周三下午收盘后,中国平安公布了2020年年度业绩。与前几年的高速增长相比,今年这份业绩只能说是差强人意。

但市场表现却并不悲观。特别是当前一天华夏幸福公告称推迟偿还债务的时候,不少人预期平安转天会吃一波大跌。然而事实并没有。

2月4日,中国平安A股收盘79.62元,涨4.02%;H股收91.75港元,涨2.17%。

中国平安A股近三个月走势

中国平安H股近三个月走势

有人说这是不是利空出尽。然而在我看来,这份股价走势的背后,分明看到的是交易员相视一笑,气定神闲,开始按下“买入”键的那份轻松与优雅。

是否极泰来,更是一切尽在预料之中的从容。

1 理性看待新业务价值滑坡

平安这份业绩,在我看来,还是不乏亮点的。首先先来看下各类业务所创造的营运利润。在这张表中,可以看出,中国平安的基本盘——寿险及健康险业务——在2020年疫情的冲击之下,仍然录得5.2%的同比增长,难能可贵;为集团营运利润的稳步增长提供了坚实的基础。

此外,平安的科技业务继续保持高速增长的势头。2020年科技业务归母营运利润同比大增90.8%,几乎翻倍。与此同时,在集团所有业务中,科技业务所创造的利润已经排列第四位,仅次于寿险(及健康险)、财险、银行,并超越证券、信托以及资管业务。

尽管目前科技业务的盈利还不及财险与平安银行盈利的一半,但是按照目前的增长势头,科技业务有望在2023年超越财险与银行,成为平安利润来源的新一极。

一直以来的创造利润第二位的财险业务,今年较去年有较大的下滑,同比减少22.9%;原因是2020年疫情冲击中国经济,企业普遍现金流吃紧,有的则关门大吉,于是在保险方面的开支收缩。银行业务则与去年同期基本持平。

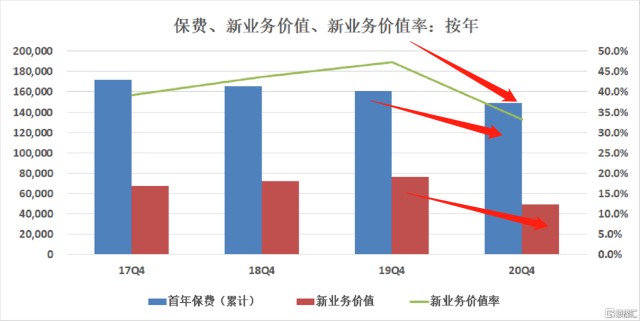

如果我们对保险业务的分析再深入一步,不难发现,2020年平安的寿险与健康险业务出现保费、新业务价值以及新业务价值率“三降”的罕见格局。

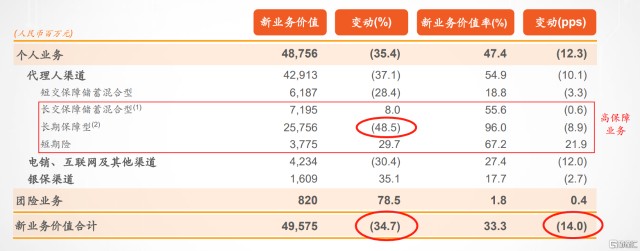

具体来讲,新业务价值(NBV)同比下降34.7%,新业务价值率(NBV Margin)下降14个百分点。

但是如果拆细来看,在新业务价值的构成中占最大头(50%以上)的长期保障型保险,是此次2020年创造新业务价值同比下跌最多的险种。究其根源,还是疫情冲击。

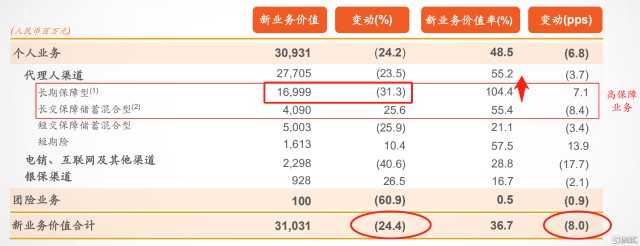

回顾上半年数据,占新业务价值“半壁江山”的长期保障型产品同比下滑31.3%,造成了H1财报新业务价值合计同比下滑24.4%。按定义,长期保障型产品包括终身寿、定期寿、重疾险、以及长期意外险,是业务价值率最高的一类产品,也是销售难度最大,佣金比率最高的一类产品,销售这类产品需要面谈。而上半年由于隔离,保险销售面谈到5月份才恢复。

这里读者会有疑问,为什么下半年疫情隔离解除了,相反长期保障型保险的新业务价值反而不如上半年?

这要回归到行业常识。

有保险销售与购买经验的读者,不难理解,保险销售,从代理员接触到成交,这里面会有一个时滞。说白了,你不会在代理员第一次找你的时候你就签单;最起码要货比三家。有些对自己资产及其负责的客户,甚至要看考虑大半年,也有可能。统计数据表明,一般从代理员接触到购买保险的时滞普遍在3~6个月。

而这一轮疫情隔离开始的时间在2月,到5月商业活动逐渐解封。所以,这一轮隔离对保险销售“砸”出来的“坑”,要到3~6个月后,也就是5~11月,正好对应下半年的大部分时间。这就解释了,为什么疫情隔离在上半年,但平安今年反而是下半年保险业务受到冲击最大。

未来,随着这一波疫情隔离对保险业务的冲击结束,叠加寿险业务改革全面推开,平安的保费、新业务价值、新业务价值率将回归正向增长的趋势。

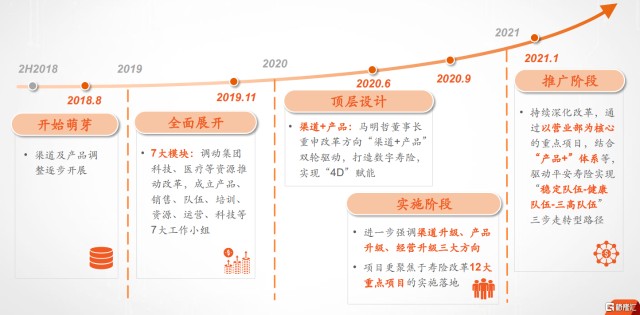

2 寿险改革完成顶层设计

在今年2月4日平安业绩发布会上,中国平安管理层披露,关于寿险改革的顶层设计已经全部完成,2021年将大范围推开。

对寿险改革,最直观的数据就是代理人数量与代理人平均产能。

从数据来看,中国平安近三年来代理人数量呈持续递减的节奏。这与寿险业务改革“减员增效”中“减员”的精神相一致。而代理人的产能(主要指标有人均新业务价值和平均收入),从2018到2019年是呈现提升的态势,反映出了寿险改革的“增效”的一面。

但是代理人人均新业务价值和人均收入从2019到2020年出现了一定的下降,这是受疫情影响所致。未来有望回归增长的趋势。

关于寿险业务改革,几个数字并不能说明全部。我们需要知道的是,为什么要改、怎么改、以及未来什么时候改完。

(1)为什么要改?

近年来保险企业都在启动自己的改革项目,保险改革已经成为大势所趋。人口红利的消退,居民保险需求的变化,以及科技手段的变迁,乃至销售消费行为线上化的转型,都使得传统的保险业务模式被迫置于史上最大的挑战之中。

(2)怎么改?

在2020年中期业绩发布会上,联席CEO陈心颖将寿险业务改革概括为4个方面:发展模式、营销体制、产品策略、以及渠道改革。

(1)发展模式转型,从以前注重规模,向“规模+质量”的方向发展;(2)营销体制转型,从以前依赖组织、人传人的金字塔管理结构,向4D立体营销模式和数据化经营管理的方向发展;(3)产品策略转型,从客户多场景的生活需求出发,构建有温度、有场景、有服务的“寿险+”产品体系;(4)渠道发展转型,利用平安庞大的客户群优势,加强线上渠道互联网保险销售,朝着线下线上融合的方向发展。

数字化的经营与管理是此次寿险业务改革的重要理念。建立4D立体营销模式,将获客、互动、成交、售后服务四个步骤共300多个销售环节全部数据化,并建立规范。哪个步骤应该做什么,怎样做是更好的——全部建立量化标准,并依据量化的标准去审核、辅导、培训。使得主管对代理人的辅导与监督更加高效精准。

对于代理员的激励,目前市场上有两种激励模式,一种是现金激励,一种是基本法激励。

平安采取的是基本法激励,注重的是中长期的可持续发展。基本法的改革有三个方面,第一个是机构重新分类;第二是外勤代理人的分成;第三个是加大长期投入,解决代理员的养老和营业部的传承等问题。

(3)什么时候改完?

目前寿险改革的顶层设计已经全部完成,将在2021年全面推广。在今年的业绩发布会上,中国平安管理层表示,将会“一个营业部一个营业部地推,一个代理员一个代理员地推”,可见其力度之强,决心之大。

保险业务是中国平安最重要的业务支柱,随着2021年寿险改革逐渐落地,寿险业务有望率先触底回升。

3 科技对主业的协同效应

2020年突如其来的疫情,对平安的数字化转型是一剂加速剂。

事实上,从2014年开始,平安就在半年度报告中披露个人业务运营情况。其中包含客户数、客均利润、以及客均合同数。以及来自五大生态圈的互联网用户在新增用户中的占比。这些数据在一定程度上反映平安互联网获客、转化、产生应力的能力。

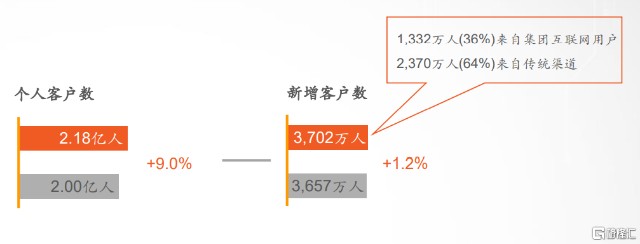

从数据来看,今年新增客户与去年基本持平,涨幅1.2%,但是新增客户中来自互联网的比例大增至36%。这表明平安线上获客的能力在明显增强。这当然是疫情的带来的意外惊喜,但也是对平安多年以来在科技方面持续投入的一种体现。

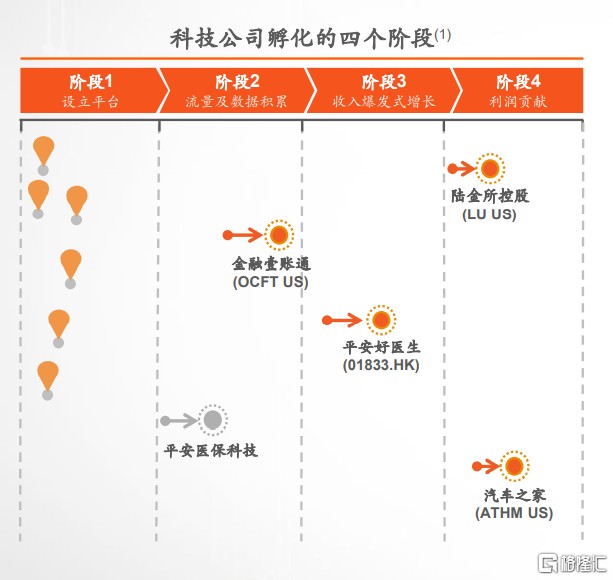

中国平安的科技战略自2008年首度提出,到2020年已经硕果累累。目前成功登陆资本市场的科技子公司已经有四家,包括美股的陆金所(LU)、汽车之家(ATHM)、金融壹账通(OCFT)和港股的平安好医生(1833)。

科技业务对保险主业的协同效应,在医疗领域体现得最为明显。

此次疫情,对于平安的医疗生态战略可以说是一个意外惊喜。一季度疫情期间,使用平安好医生App线上问诊的人数高达17亿人次!

同时,医疗对金融主业的协同效应已经越发明显。截止2020上半年,使用平安金融业务客户中使用医疗服务的占比已经提升至60%。

而就客单价而言,使用医疗服务的客均合同数与客均AUM较不使用医疗服务的分别高出50%和78%。

医疗生态圈作为平安五大生态中最高频、流量最大的一个入口。这说明经历了多年的积累,平安的五大生态圈之间的互动协同已经初具规模。

这标志着平安开始具备互联网公司的商业特征——从线上获客到导流变现。这为平安的估值模型提供了另一种思路——互联网化的估值方式。

事实上,医疗生态圈是平安“五大生态圈”战略其中的一环——汽车服务、房产服务、智慧城市、医疗服务、以及金融服务这五大生态圈构成“生态+金融”的一盘大棋,在2020年已经全面走活。

未来,随着保险业务回归正增长,叠加科技赋能对保险主业的协同效应,平安将具备保险公司和互联网公司的双重特征,飞轮即将启动。

4 结语

平安是一只大蓝筹股,在投资者普遍偏理性的港股市场,,只要股价跌到与每股内含价值接近的位置,就会反弹。

这几乎成为过去几年的一个“铁律”。

内含价值是过去签发的所有保单在未来为公司带来的现金流的贴现和。所以,内含价值表示的意义是:假设保险公司未来1年,一单新生意都没有,那么这家公司值多少钱。因此,每股内含价值可以看做是平安的“铁底”。平安每次跌破内含价值的时候,股价就会被托起来。

例如2019年初在62港元止跌,后来发布年报证实2018年的每股内含价值为52RMB;而2020年3月底在67港元附近止跌,也与2019年报中披露的每股内含价值差不多。

这次,平安年报披露的每股内含价值为72.65元,折算为港币约是87港元。而平安业绩披露日之前一天(2月3日)股价最低为88.9港元,与每股内含价值非常接近。

截至今日午间,平安A股的股价为79.27元,距离每股内含价值仅有9.1%的空间;而平安H股的股价为90.3港元,距离美股内含价值大约有3%的空间。所以可以说,虽然目前平安距离新高的调整幅度也不过只有10%左右,但未来平安下跌的空间已经不大;相比较而言,上涨的空间则更大。

- 中国平安(601318)中国平安(02318)