方正证券与平安证券若合并,将让“头部券商”成为可能?代买净收入之和可排第一,多业务可跻身前十

财联社(北京,记者高云)讯,伴随控股股东重整逐渐落地,方正证券最终将与谁合并,业内高度关注。

近日,国内最大规模校企方正集团重整投资者敲定,珠海华发、中国平安、深圳特发三家组成的联合体从29家意向投资者中胜出。

重整投资者中的中国平安旗下有平安证券,珠海华发旗下有华金证券,由此,行业对最终是“平安证券+方正证券”,还是“华金证券+方正证券”均有所讨论。有意思的是,今日方正证券再次成为券商板块的涨幅领头羊。

有一方观点认为,“平安证券+方正证券”概率较大,两家券商合并后规模可以跻身头部券商。以中证协公布的证券公司2020年上半年数据来看,合并后的总资产2747.25亿元,行业排名前十;合并后的营收规模将将超过银河证券,跻身行业前十,合并后的净利润位居行业第11名。经纪业务是方正证券与平安证券两家各自的强项,与平安证券合并后的收入行业排名将超过第二名中信证券,仅次于国泰君安。

“华金证券+方正证券”合并难度较高,华金证券总资产为方正证券总资产的11.83%,营收仅相当于后者一成左右,净利润则仅有后者的5.46%。多项业务亦形成较大反差,华金证券经纪业务净收入不足后者2%。主要业务中,仅投行业务有相对优势,前者是后者收入的5.02倍,但绝对值偏小,仅1.27亿元。

如果“平安证券+方正证券”,多项业务跻身头部券商行列

以中证协公布的证券公司2020年上半年度数据来看,如果平安证券与方正证券合并重组,合并后的公司诸多业务将位居同行业前列。

资产方面,两家券商总资产加总为2747.25亿元,超过国信证券的2399.48亿元,跻身行业前十;净资产加总后为705.84亿元,由此将超过银河证券的704.27亿元,位居行业第8名。净资本合计后为478.32亿元,将超过招商证券,行业排名第9名。

业绩方面,两家券商2020年上半年营收合计为74.76亿元,净利润合计为22.17亿元,合并后的营收规模跻身行业前十,超过银河证券;净利润行业排名第11名,超过光大证券。

经纪业务是方正证券的强项,2020年上半年方正证券实现证券经纪业务净收入16.11亿元,平安证券该业务收入为16.02亿元,二者合并后的收入为32.13亿元,该收入排名仅仅次于国泰君安,行业排名将超过中信证券位居第二名。

代理买卖证券业务净收入(含交易单元席位租赁)方面,两家合计收入30.46亿元,该收入超过行业头名国泰君安的30.31亿元。

其他各项业务来看,对平安证券与方正证券相关业务收入合并计算,代理销售金融产品净收入合计为1.66亿元,将超过中信建投,行业排名第9名;

投资银行业务净收入6.58亿元,合并后并未有效提升排名,与当前平安证券业务排名相同,同为排名第10名;

资产管理业务净收入4.02亿元,行业排名将超过中金公司,位居第14名

融资业务利息收入18.76亿元,行业排名将超越中信建投,成功跻身第10名;

融资融券业务利息收入15.59亿元,行业排名第8名,排名超过海通证券;

股票质押业务利息收入2.77亿元,行业排名第14名,较平安证券原来排名提升一个名次;

证券投资收益13.44亿元,行业排名16名,较平安证券原排名提升3个名次。

“华金证券+方正证券”组合,更似蛇吞象

从各项业务指标来看,“华金证券+方正证券”合并颇有难度,华金证券各项业务规模较小,蛇吞象难度较高。

从资产角度来看,中证协2020年上半年数据显示,华金证券总资产128.99亿元,为方正证券总资产的11.83%;华金证券净资产41.47亿元,为方正证券的10.60%;华金证券2020年上半年营收3.37亿元,净利润为0.41亿元,分别为方正证券营收的11.65%、净利润的5.46%。

各项业务也形成类似上述的巨大差异,对比华金证券与方正证券,证券经纪业务净收入比为1.92%,代理买卖证券业务净收入(含交易单元席位租赁)比为1.89%,代理销售金融产品净收入比为2.39%,资产管理业务净收入比为13.44%,融资业务利息收入比为10.34%,融资融券业务利息收入比为7.86%,股票质押业务利息收入比为37.82%,证券投资收益比为59.55%。

各项业务收入中,只有在投资银行业务方面,华金证券具有相对优势,华金证券投行业务2020年上半年实现净收入1.27亿元,是方正证券投行收入的5.02倍。

除了上述主要业务外,方正证券还有一项优质业务资产,即研究所实力。Wind数据统计,方正证券2019年券商分仓佣金为2.13亿元,同比增长4.85%,佣金席位占比为2.78%。行业排名相较2018年上升2位。

2020年上半年,方正证券研究交易佣金量1.64亿元,行业排名第14名,股票交易量2349.58亿元。平安证券与华金证券相关排名均未进入行业排名前20之列。

大规模减值的方正证券完成增加经营范围

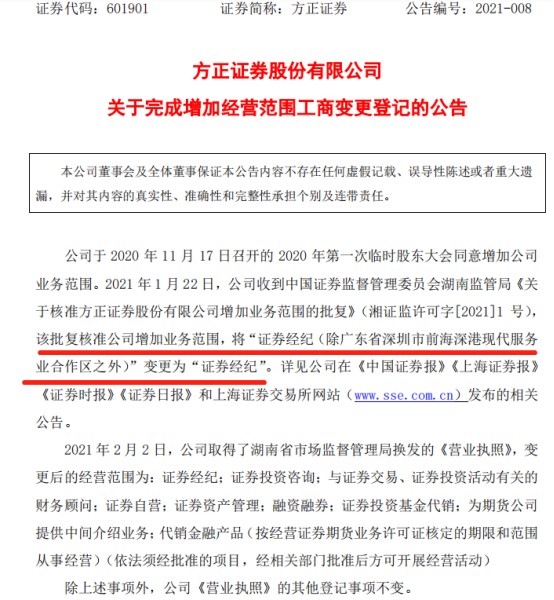

方正证券相关经营方面的调整,正在加速推进。方正证券昨日完成增加经营范围工商变更登记,对去年大规模的计提信用减值损失也于上个月完成。

2月2日,方正证券发布公告,公司完成增加经营范围工商变更登记,公司今日取得了湖南省市场监督管理局换发的《营业执照》。今年1 月 22 日,公司收到湖南证监局《关于核准方正证券股份有限公司增加业务范围的批复》,该批复核准公司增加业务范围,将“证券经纪(除广东省深圳市前海深港现代服务业合作区之外)”变更为“证券经纪”。

1月20日,方正证券关于计提信用减值损失公告显示,公司确认信用减值损失2.025亿元,包括其他债券投资减少信用减值损失305.12万元、融出资金108.49万元、买入返售金融资产5356.13万元、应收款项及其他应收款9470.45万元、预计负债5620.09万元。

方正证券关于2020年计提信用减值损失公告总计3次,最近一次是12月5日公告确认2020年11月信用减值损失共计2.47亿元。

将最近两次计提信用减值损失与公司三季报计提信用减值损失简单叠加,公司2020年信用减值损失或将达7.29亿元,同比增幅将达55.33%。

2020年10月31日,方正证券披露了2020年第三季度报告。截止报告期末,方正证券总资产为1202.94亿元,较上年度末减少11.93%。2020年1至9月,方正证券实现营业收入57.25亿元,同比增长15.25%;实现归属于上市公司股东的净利润为14.82亿元,同比增长37.90%;归属于上市公司股东扣除非经常性损益的净利润为15.07亿元,同比增长40.22%。

具体业务来看,经纪业务手续费净收入31.63亿元,同比增45.65%;投行业务手续费净收入5.00亿元,同比增加42.35%;资管业务手续费净收入2.05亿,同比下降34.24%;其他业务收入0.36亿元,同比下滑86.41%。

除了上述业务对比外,如果平安证券与方正证券合并,中国平安将再收获一家市值千亿左右上市券商。合并之后的券商,将是一家头部券商。