“千亿白马”上海机场连续两日跌停,最大重仓基金为何躲过一劫?

59只基金抱团重仓的白马股连续两日大跌,给市场敲响了警钟。抱团股最终是否会形成泡沫?节前资金是否会转向低估值的金融股进行防守?

抱团有风险!千亿市值白马股难逃连续跌停的命运。

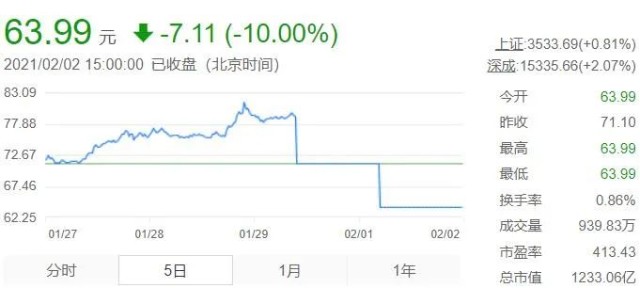

截至2月2日收盘,机构抱团的千亿白马股上海机场连续两日一字跌停,报63.99元/股,较1月29日市值缩水接近300亿元。该股曾在去年四季度末被众多公募基金重仓,其中就包括业界一些知名基金经理。

不过,从重仓持股最多的某只基金来看,最近两日(1月29日、2月1日)净值都保持上涨,并未受到单只个股大跌影响,毕竟基金投资做的是组合策略。

按照业内人士的分析,上海机场股价异动原因在于与中国中免近期签署的补充协议等因素影响,一些券商在近日给出了中性或下调的评级报告。

2月2日晚间,上海机场发布公告称,经公司自查并向控股股东上海机场(集团)有限公司询证,目前不存在应披露而未披露的重大事项。

基金净值未受明显影响

相比上海机场连续两日跌停的事实,更多基金投资者比较担心,其购买的基金在去年四季度末重仓了该股,基金净值是否会受到影响。

截至去年四季度末,上海机场被27家基金公司旗下59只基金重仓持有,合计持股4887.24万股。其中,易方达中小盘混合重仓持股最多,持有2180.01万股,占基金资产净值比例达到4.11%。上海机场去年三季报显示,前十大流通股股东名单中,“公募一哥”张坤旗下的易方达中小盘混合持有1960万股,占据第五大席位。

虽然基金不会披露当季最新数据,但由于基金圈近期盛行的“饭圈文化”,吸引了众多投资者对基金的关注,一些投资者表示要“抄基金经理的作业”,会把上一季度末基金的重仓股组合做一番讨论和研究。如此一来,易方达中小盘去年四季度末重仓上海机场的投资组合也引起了关注。

结合基金净值和上海机场股价涨跌情况来看,基金净值并没有受到该股股价异动的影响。数据显示,1月29日,易方达中小盘混合净值上涨0.42%;2月1日,净值上涨1.32%。而这两日上海机场股价大跌20%。也就是说,该基金并没有因为持有暴跌的个股出现净值大幅波动,反而稳定上涨。

由此可推测主要有几种可能,一是该基金今年提前清仓或减仓上海机场;二是该基金重仓的其他个股提供了净值上涨的动力,上海机场仅位于该基金重仓股席位第八,而前四席位的重仓股均为白酒龙头,最近两个交易日恰逢白酒短期反弹。按照基金规则,持仓单只个股占基金资产净值比例不得超过10%,基金投资更注重组合策略和分散风险,实际上单只个股的暴跌不会对基金净值有太大影响。

抱团美梦会破灭吗

上海机场曾是被众多机构看中的千亿大白马,但根据中国中免及上海机场最新的公告,其免税合同进行了修订,上海机场去年赚取的免税店租金从41.58亿元调整为11.56亿元。此外,叠加其他方面因素影响,多家机构在近期下调了上海机场的投资评级。

注册国际投资分析师(CIIA)、金融风险管理师(FRM)郭超在接受《国际金融报》记者采访时表示:“上海机场是多家公募基金的重仓股,连续两日的一字板跌停,从成交量上来看急剧缩小,跌停挂单量逐日增加。从成交量上来看,机构持仓量依然较高,从挂单量来看,大概率存在机构‘跌停式’的出货方式。”

59只基金抱团重仓的白马股连续两日大跌,似乎再次给市场敲响了警钟。按照基金去年四季度末数据,前50大重仓股目前估值普遍高企,叠加近段时间央行连续的逆回购操作,让市场短期对流动性是否收紧产生了担忧。

一些抱团股在震荡行情下出现大跌,不免让人浮想联翩,抱团股最终是否会形成泡沫?节前资金是否会转向低估值的金融股进行防守?

西南证券认为,当前市场抱团与以往抱团最大的不同在于,当以往的抱团瓦解时,龙头股会越跌越贵,而这次抱团的几大主线基本面仍然是健康的,下跌会使龙头股估值回落。因此,这次抱团并不会出现大的瓦解,只是需要时间来消化估值。在这个过程中,会出现两个状况:一是原先抱团品种的预期收益率降低,二是市场的热点将更加散乱。

郭超认为,白马股上海机场当前股价急速下跌,反映了基金抱团重仓股集中度过高,一旦出现预期相悖,产生的流动性踩踏风险,当前机构抱团的内在逻辑并未发生根本性变化。

从目前全市场走势来看,郭超认为,白马股整体价值风格并未发生较大改变,机构抱团股震荡调整后,在今日整体反攻。抱团股经过一轮又一轮洗礼,经受住考验的或许将会继续走高,但需警惕调整过程中成交量的变化。

记者 夏悦超

编辑 姚惠

责任编辑 孙霄

本文经「原本」原创认证,作者国际金融报