半年惨跌67%!高瓴曾相中的凯利泰为什么不行了?

商誉减值暴雷!凯利泰遭遇上市后首度亏损

自去年7月中旬以来,凯利泰股价由最高点31.33元一路下跌至10元,半年暴跌67%。今日,公司股价闪崩18%,随后持续萎靡。

(来源:Wind)

消息面上,凯利泰发布2020年业绩预告显示,预计全年归母净利润亏损约1.06亿元-1.81亿元,同比下降135%-160%。值得注意的是,这是公司自2012年上市以来出现的首次亏损。

(来源:公司公告)

受新冠疫情的影响,凯利泰上半年产品相关的终端医院的门诊量和手术量均大幅减少,医院诊疗服务减少导致其销售收入相应下降。尽管第三季度的业务量已基本恢复至上年同期水平,但第四季度因疫情在部分地区有所反复,导致四季度公司业绩恢复不及预期。

除此之外,商誉减值成为凯利泰2020年业绩大幅下滑的“罪魁祸首”,2020年预计计提商誉减值准备3.85亿元。公告显示,国家心脏支架类医疗器械带量采购政策将于2021年度正式实施,其全资子公司宁波深策的营运模式受到严重影响,2020年末全额计提了宁波深策相关的商誉减值准备3.85亿元,相对应的其2020年度归母净利润将减少3.85亿元。

01

凯利泰成立于2005年,成立之初公司主要从事骨科植入物的研发、生产及销售工作,是椎体成形微创手术产品的主要提供商。

2014年起,凯利泰开始不停地收购,从最初的一两家到如今的31家,可以称得上是骨科类上市公司的“并购狂人”了。公司的产品线也因此从单一脊柱产品,拓展到目前覆盖骨科创伤类、脊柱类、关节微创、运动医学等多领域的骨科医用高值耗材产品线。

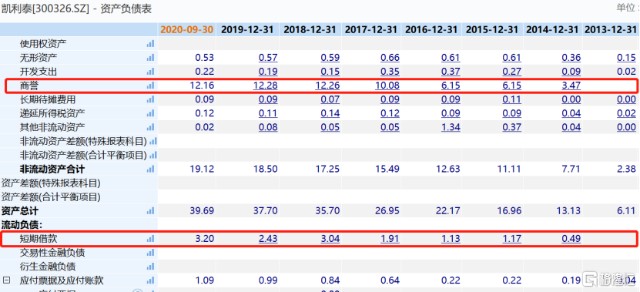

不断并购为凯利泰带来想象空间,但与此同时,巨额商誉为后续业绩埋下隐患。2014年-2019年,公司营业收入增长5.5倍,归母净利润由0.62亿元增长至3.02亿元,年复合增长率37.25%。但在短短6年时间里,公司商誉金额增长至12.28亿元,远高于同期净利润总额。

(来源:wind)

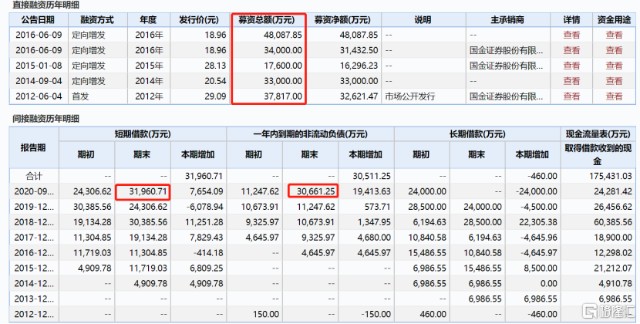

与此同时,收购必然需要大量资金量支撑。2014年之后,凯利泰直接和间接融资频率及金额明显增加。除了首次IPO募集资金外,公司共发行4次定增计划,累计募集金额高达13.27亿元。截至2020年三季度,凯利泰账上现金7.81亿元,经营活动产生的现金流量净额1.87亿元,而短期借款金额约3.20亿元,一年内到期的非流动性负债3.07亿元。

值得一提的是,去年5月凯利泰发布新一轮定增计划,拟以18.73元/股的价格引入淡马锡富顿和高瓴资本2名战略投资者,其中,高瓴资本拟认购2100万股,耗资近四个亿。公告一出直接将公司股价推到年内历史最高点。

然而,短短6个月时间里,这一项定增计划就告吹了。11月高瓴资本、淡马锡两大知名投资机构停止定增后,凯利泰股价陷入“跌跌不停”的状态,市值蒸发上百亿元。

(来源:wind)

02

站在当前时点看,凯利泰面临着商誉暴雷、业绩下滑、定增终止等不利局面,公司能否走出这一困局?

2013-2019年,我国骨科植入耗材市场规模由117亿元增长至308亿元,年复合增长率约为17.51%。其中,脊柱类产品市场规模由2013年的33亿元增长到2019年的87亿元,年复合增长率约为17.54%;创伤类产品市场竞争相对激烈,市场规模由38亿元增长到92亿元,年复合增长率为15.88%。

(我国骨科植入耗材市场发展趋势及预测(亿元),来源:东方证券)

未来随着人口老龄化、人均可支配收入提升、进口替代等因素,骨科行业增长空间仍很大。

不过,继冠脉支架集采之后,第二批高值医用耗材集采随之而来。而骨科耗材已被列入国家集采名单之中,根据以往经验,国采势必将降低整个骨科耗材市场的产品价格,降幅甚至比地方集采价格更低,短期内对整个行业公司的业绩和毛利率都将产生不利影响。

此前,骨科耗材的集采工作已经在安徽、江苏等省试点一年多。以安徽省为例,2019年安徽在全国率先开展骨科植入类和眼科类集中带量采购谈判议价试点工作,通过谈判议价,骨科脊柱类材料国产品类平均降价55.9%,进口品类平均降价40.5%,总体平均降价53.4%,单个组件最大降幅为95%。而就在去年8月,安徽开展第二批高值医用耗材集中带量采购谈判议价工作,骨科关节类240个产品平均降幅高达81.97%。

目前,由于第二批国家级医疗器械集采结果尚未揭晓,市场正处于旁观和担忧之中。

所以,凯利泰股价持续下跌是市场对国家集采利空公司业绩的预期反应和高瓴终止投资带来的短期效应。

03

尽管凯利泰身处骨科耗材这一黄金赛道,但其自身面临商誉减值、业绩不佳等困境难以解脱,公司股东及高管显然已失去信心。2020年以来,公司副总经理王正明、丁魁等人以及第四大股东ULTRA TEMPO LIMITED持续减持,累计减持1628.18万股,减持市值约3.20亿元。

如今,凯利泰总市值不足百亿,且多重问题缠身,短期内恐怕难有大的投资机会。