早已不只钴业!正极垂直布局,百日大涨1.5倍!

《研报掘金》栏目多半年来43只个股至今最大涨幅翻倍!

掘金复盘

掘金复盘

先来复盘下研报掘金栏目近期表现:

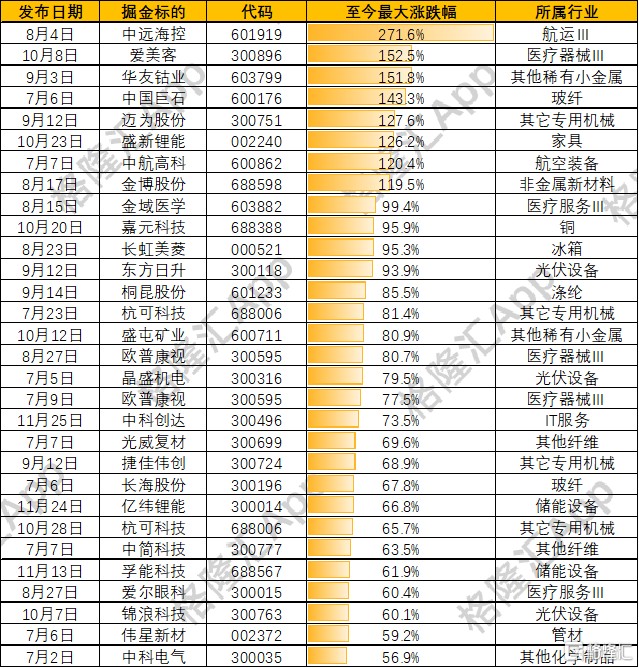

4月1日至11月30日,研报掘金共发布304只个股(含重复个股),统计截止1月22日收盘,237只累计涨幅为正,整体胜率达78%。其中,福莱特、盈康生命、德赛西威等43只个股至今最大涨幅翻倍,德赛西威、福莱特甚至涨幅近300%!TOP30涨幅的个股如下:

时间拉近来看,7月1日以来,市场加速上涨后持续震荡调整,在历经数次大幅震荡后依然保持不错的表现。至今最大涨幅最高TOP3为中远海控、金博股份、爱美客等8只个股至今最大涨幅翻倍,TOP30详细列表如下:

掘金解密

9月3日,我们覆盖了正极材料龙头华友钴业。彼时,钴价仍在地位,且市场仍将公司作为钴原料生产加工商来看待,却忽视了公司在镍金属及三元前驱体产线的垂直布局。

公司大规模布局了三元前驱体产能,并进入了一线锂化合物企业的供应链;同时也将多家印尼镍矿收入囊中,有效应对了“高镍低钴”电池路线对公司原有业务的冲击。

之后,随着新能源产业链的集体爆发,相关逻辑逐步被市场认知,股价持续上行。自发布之日起,截至本周五的100个交易日内,公司累计涨幅高达1.5倍!

对比来看,华友钴业同寒锐钴业同为A股传统钴业巨头。但《研报掘金》栏目也提到,寒锐钴业在转型方面步伐相对较慢。从百日的表现来看,尽管两家公司均出现了上涨,但华友钴业的涨幅远远领先寒锐钴业,二者涨幅差近100%。

下面为大家带来9月3日版的掘金解密正文:

【投资亮点】

1.顺应高镍低钴潮流,提早布局调整产品结构,三元前驱体进入放量期

2.持续扩大产能,前驱体有望在未来两年进入第一梯队序列并冲击行业第一,已成为LG化学、SK、宁德时代、比亚迪等全球头部动力电池企业的核心供应商

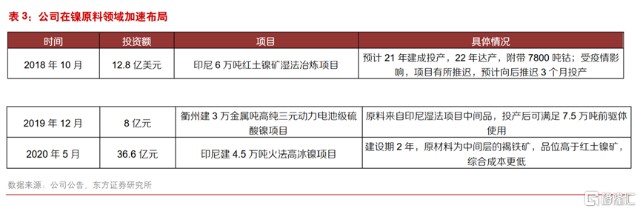

3.战略卡位镍资源,原料领域加速布局

【风险预警】

技术路线发生重大变化;产能释放不及预期

1、三元前驱体放量,结构持续优化

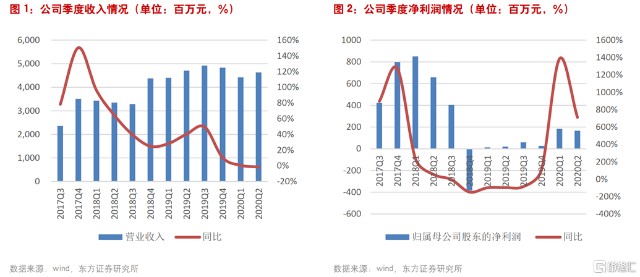

公司近期发布2020年中报,上半年实现营业收入90.52亿元,同比仅下降0.57%,实现归母净利润3.50亿元,同比增长965%,公司综合毛利率15.52%,销售净利率3.6%,均较去年同期大幅提升。

公司业绩大幅提升得益于钴价从单边下跌转为箱体波动,以及公司三元前驱体产品和铜产品出货量大幅增长。报告期内,MB钴价同比下滑6.94%,明显小于去年同期已经2019年下半年波动水平。

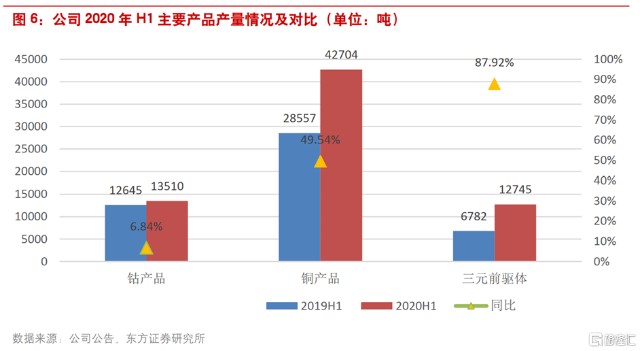

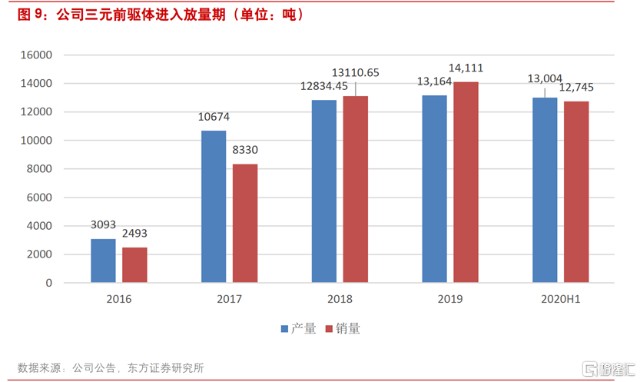

公司从钴产品龙头向三元材料龙头转型的成功是必然的,而其中一个重要的标志就是三元前驱体产销规模放量。公司在过去2-3年时间里,三元前驱体出货量始终维持在1.2-1.3万吨区间。

公司从钴产品龙头向三元材料龙头转型的成功是必然的,而其中一个重要的标志就是三元前驱体产销规模放量。公司在过去2-3年时间里,三元前驱体出货量始终维持在1.2-1.3万吨区间。

进入2020年,公司已经完成了成熟的三元前驱体技术研发体系,产品覆盖NCM5系、6系、8系以及NCMA低钴高镍四元体系,产品技术竞争力有效提升。

2020年上半年,公司三元前驱体产销量已经基本与2019年全年持平。东方证券表示,下半年新能源汽车需求继续抬升,公司前驱体将继续放量,有望在未来两年进入第一梯队序列并冲击行业第一。

从收入结构来看,公司钴产品占整体收入比重快速下降,至2020年中报,公司钴产品占比已不足四分之一;与此同时,与公司同属钴业龙头的寒锐钴业钴产品占比依然高达接近70%。

此外,寒锐钴业也在布局三元前驱体产能,但仍在建设当中。一期项目在2021年方才投产,全部产能建设完成要到2023年。

来源:Wind

来源:Wind

2、战略布局核心,产能持续扩张

经过五年时间的发展,公司三元前驱体产品产能快速释放。截至目前,公司已投产和在建三元前驱体产能合计10万吨/年:其中,全资拥有的三元前驱体产能5.5万吨/年,该等产能均已建成投产;与LG化学和POSCO合资建设的三元前驱体产能合计4.5万吨/年,该等产能目前正在建设或已进入产线调试、试生产阶段。

未来三年,公司规划将全资拥有的三元前驱体产能提升至15万吨/年以上,合资建设的三元前驱体产能提升至13万吨/年以上。

在客户开拓方面,公司三元前驱体已经进入国际高端品牌汽车产业链和国际储能市场,成为LG化学、SK、宁德时代、比亚迪等全球头部动力电池企业的核心供应商,产品已开始大规模应用到大众MEB平台、雷诺日产联盟、沃尔沃等欧美高端电动汽车。

在国内市场受疫情较大影响的情况下,公司产能利用率依旧保持较高水平,公司与POSCO及其关联企业今年3月签订了合计约9万吨的长期供货合同。

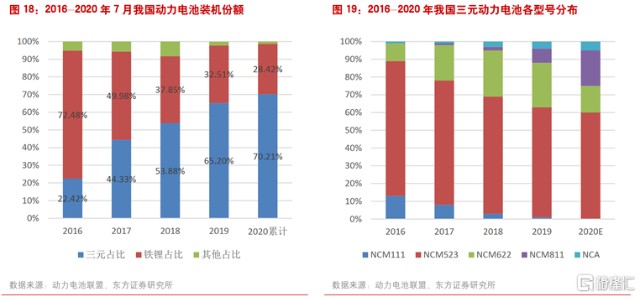

3.镍已取代钴成为前驱体最大成本项,战略卡位镍资源

在三元材料中,元素镍决定了材料的比容量,因此高镍型号的前驱体成为主流厂商研发的核心。当前,市场已经逐渐从NCM523向NCM622和NCM811切换,宁德时代NCM811电池已经成功实现装机(注:数字为镍、钴、锰三种元素之比,第一个数字越高镍含量越高)。自2019年下半年起,我国NCM811动力电池开始在乘用车中规模装机,份额稳定在20%以上。

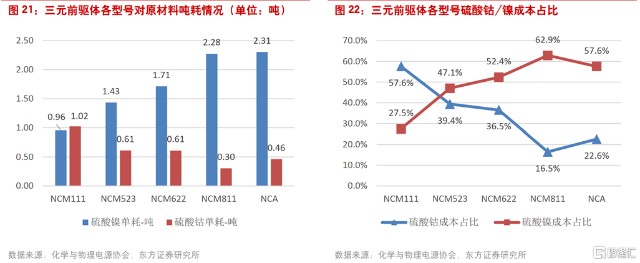

动力电池高镍低钴是长期趋势,近期还有“无钴电池”的传闻,对公司原有钴主业形成冲击。从NCM523到NCM811,单吨三元前驱体的硫酸镍消耗量从1.43吨增加到2.28吨,增幅60%,同时钴的用量从0.61吨降至0.3吨,用量降低一半。

随着高镍份额增大,镍价的波动对前驱体成本的影响会变得更大,前驱体企业在成本端需要将镍原料放在一个更加重要的地位,这也是头部企业开始向镍资源倾斜的主要原因。

2018年,公司启动了印尼红土镍矿资源开发,投资建设年产6万吨粗制氢氧化镍钴湿法冶炼项目,为未来高镍锂电材料的发展准备原料。印度尼西亚是世界红土镍矿资源最丰富的国家之一,占有世界红土镍矿储量的10%以上。

公司在印度尼西亚华越合资公司项目对于保障公司未来镍资源的供应具有重要意义,叠加公司在衢州3万金属吨电池级硫酸镍项目,公司在镍原料方面实现了从资源到冶炼的打通,有助于大幅降低三元前驱体成本。

公司在印度尼西亚华越合资公司项目对于保障公司未来镍资源的供应具有重要意义,叠加公司在衢州3万金属吨电池级硫酸镍项目,公司在镍原料方面实现了从资源到冶炼的打通,有助于大幅降低三元前驱体成本。

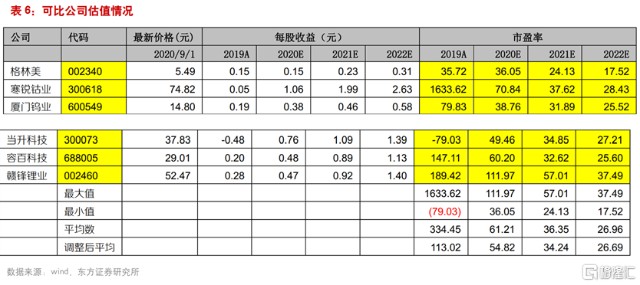

东方证券表示,2020年上半年疫情对公司影响有限,各业务均取得了亮眼成绩,尤其三元前驱体,自有产线和合资产线全面生产销售,出货量规模有望迅速上新台阶。2021-2022年利润调增主要基于看好未来两年三元前驱体出货量和单吨毛利率大幅提升以及铜产品的出货量和盈利能力提升。

远期来看,公司印尼镍项目投产后将为前驱体提供充足的原料保障,一体化布局带来的成本优势加强三元前驱体的竞争力,从而实现份额和利润的双重提升。选取可比公司2021年平均估值34倍,给予46.24元目标价,维持“买入”评级。

利益声明:

本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身特定状况,自主作出投资决策并自行承担投资风险