一图读懂贝康医疗(2170.HK)IPO

贝康医疗-B(02170.HK)发布公告,公司拟全球发售6666.7万股股份,其中香港发售股份666.7万股,国际发售股份6000万股,另有15%超额配股权;2021年1月27日至2月1日招股,预期定价日为2021年2月1日;发售价每股发售股份26.36港元-27.36港元,每手买卖单位500股,入场费约13817.9港元;中信证券为独家保荐人,预期股份将于2021年2月8日于联交所主板挂牌上市。

公司已经与基石投资者订立基石投资协议,据此,基石投资者已同意,待若干条件达成后,按发售价认购以总金额9000万美元(或约6.98亿港元)可购买的若干数目的发售股份。假设发售价为26.86港元(即发售价范围中位数),基石投资者将认购的发售股份总数将为2597.8万股,约占根据全球发售发行的发售股份的39.0%;全球发售完成后已发行H股的35.1%;及紧随全球发售完成后已发行股本总额的9.7%(假设超额配股权未获行使)。

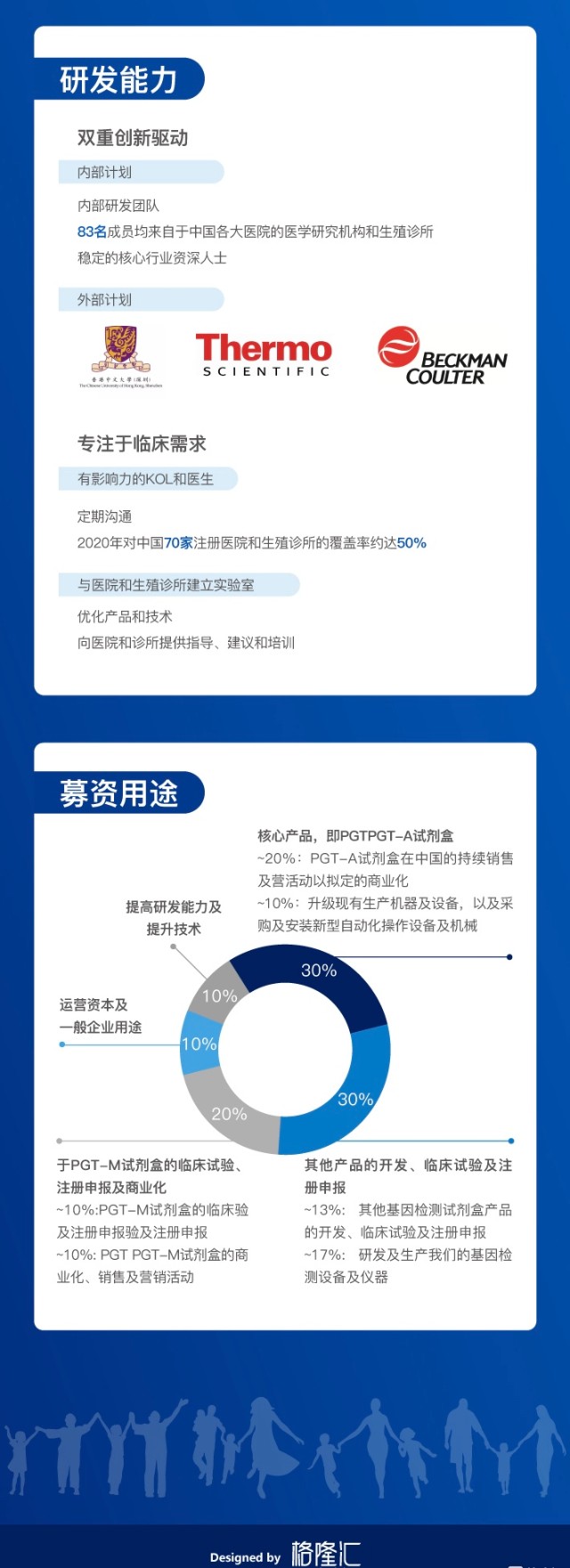

公司估计,假设发售价为每股股份26.86港元(即发售价范围中位数),公司将收到的全球发售所得款项净额约为16.847亿港元。公司拟将该等所得款项净额约30%分配予公司的核心产品PGT-A试剂盒;约20%将用于PGT-M试剂盒的临床试验、注册申报及商业化;约30%将分配用于公司其他产品的开发、临床试验及注册申报;约10%将用于提高公司的研发能力及提升公司的技术;及约10%将用作公司的营运资本及一般企业用途。

- 贝康医疗-B(02170)

上一篇 & 下一篇