估值升至600亿美元,快手开启招股

近段时间,新股市场最热的标的莫过于快手了。从刚传出上市消息,到递交招股书以及过聆讯,每次甫有快手的相关信息出来,市场都会一阵骚动。如今,它终于准备开始招股。

今日,据香港信报,快手计划将在香港IPO中发行3.65亿股,招股价区间定为105-115港元每股,募资额将超过480亿港元,超越去年香港IPO募资王京东集团的345.6亿港元。快手本次IPO估值区间为556亿美元至609亿美元。

约600亿美元的估值相对之前市场传闻的500亿美元再度提升,那么,快手究竟值不值这么多钱呢?

1

短视频是起点

在回答这个问题之前,我想我们还是需要先捋一下快手的业务。

快手业务起点是短视频。而短视频正是近年来最热门的互联网风口之一。从2016年以来,短视频行业开始爆发,短视频的用户规模从2016年1.34亿增长到2020年的8.52亿。另外从占据用户时长来看,短视频现已超越即时通讯和长视频,成为所有互联网细分行业之冠。

诞生于2011年的快手一开始是一款GIF动图制作工具,在意识到纯工具型APP发展的天花板后,自2014年转型发力做短视频,这一步转型抛弃了之前所积攒的用户,需要极大的勇气。

不过,爱拼才会赢。快手低调地做产品,前期依靠自然增长便拥有上亿用户,迅速成为短视频赛道霸主。

在这期间,快手始终奉行“公平普惠”原则,为了避免头部创作者流量过于集中,通过设置“基尼系数”将流量向中尾部创作者倾斜,使TA们的作品可以被更多人看见。

“公平普惠”本来是一个很好的愿景,但在实施过程中却出现了些许偏差。我们之前总能在新闻上看到关于快手头部主播与平台之间矛盾相关的新闻,甚至能感觉到大主播对于平台产生了一定威胁。这主要是因为快手早些时候对于流量把控过于宽松。

因为快手的分发更注重用户的社交关系和兴趣方向,比如用户A成为B的粉丝,那么B所创作视频会有更大可能被A看到。由此,创作者们会各自聚集庞大的私域流量,而快手平台仅仅掌握公域流量的入口,随着私域流量的占比越来越高,头部创作者们的话语权也就越来越大。这样的情况放任到后面,就会出现我们看到的情况,少数头部主播隐隐有垄断平台的迹象。

不过好在快手已经在这方面做出了改变。为了改变头部主播不断自肥的状况,必须要将更多的流量控制权收回到平台手中。首先,减少头部主播直播次数,降低其曝光量;其次,APP增加“精选”栏,使得平台拥有更多类似抖音的公域流量;再者,引入专业主播工会,通过提供更多买流量的折扣等多种方式,扶持更多中腰部主播。在这样的设计下,“公平普惠”的原则得以更好的遵循。

另外,快手与其说是一个短视频平台,其实更像是一个社区。从这个角度看,快手与B站有着一定的相似度。在快手这个社区里,每个人既可以是观众也可以是创作者,而且创作的内容有更大概率被大家看到,充分体现了快手以用户为中心的思想。根据招股书披露,快手创作者用户占总月活用户的比例达到25%,而一般内容平台仅为10%。

就像快手CEO宿华所说,快手是一个社区,平台运营方只是社区的物业,而并非制定规则的管理者。作为一个满足普通人表达欲的社区,快手顺势聚集了大量流量。截至2020年,快手日活用户超过3亿。

社区属性让快手用户凭借相似的兴趣自然聚拢,但相反也会因为社区会造成新用户的进入壁垒,使得社区扩张速度相对没有那么快。尤其在抖音这种以内容为中心的产品出现后,快手扩张速度慢的特点就凸显出来了。

于是,就跟B站近年不断出圈一样,快手也在力图破圈。不管是邀请周杰伦等明星入驻,还是改革自家APP增加“精选”栏,快手成功打赢了K3战役,完成了日活3亿目标,正在加速向社区外围突破。

2

商业化与估值

短视频为快手带来了流量,构建了社区氛围。直播、广告、电商则为快手带来真金白银。

基于社交关系和兴趣为基点做的内容分发,让快手的创作者们聚集了大量的私域流量,从而使得直播成为最直接的变现方式。直播变现基本是依赖观众打赏,主要是土豪用户带头刷礼物来带动普通用户一起刷礼物,但近几年来直播打赏套路造成了观众审美疲劳,纯靠直播打赏难以维持公司的高速发展。据招股书披露,2018年、2019年及2020年前三季度快手直播收入分别为186.15亿元、314.42亿元、253.09亿元,同比增速分别为134.18%、68.91%、10.41%,占总营收比例从91.7%下降到62.22%。显然,快手也不想做一个单纯依靠直播拉动增长的平台。

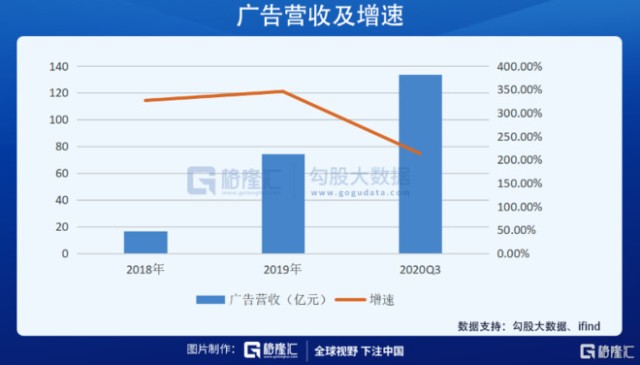

广告正在接力直播成为快手的第二增长曲线。据招股书披露,快手广告业务营收从2018年16.65亿元增长到了2020年前三季度的133.43亿元,同期总营收比例从8.2%增长到32.8%。广告营收主要通过视频广告、展示广告和推广活动等方式,帮助内容创作者和商家实现粉丝转化和商品订单支付。该部分营收增长动力来自于用户总量以及单用户价值的上升。尤其是单用户广告价值从2018年的6.92元增长到2019年的22.45元,并于2020年三季度进一步增长到50.9元,但这一数字仍远低于同行,存在较大增长空间。

电商业务具有极大想象空间。快手在直播业务上耕耘多年,可以更快发展电商业务。2020年前三季度,快手完成了2041亿元GMV,仅三季度便完成945亿元,实现之前制定的全年2500亿元GMV目标几乎板上钉钉。已经成为电商第四极的快手正在凭借直播带货的东风迅速发展。

当然,快手的电商业务目前的货币化率较低(低于1%)是一个问题。但这主要还是因为快手电商业务处于发展前期,需要依靠补贴商家、减少收费来换取规模,随着规模的增加,货币化率有望在之后得到提高。

因此,整体来看,快手的商业化正处于由直播业务一条腿走路向多元化方向发展,未来的成长性较高。

从估值角度来看,鉴于快手与B站在社区属性上比较类似,可以以单用户价值对快手进行估值。目前B站市值为464.7亿美元,平均月活为1.97亿,单个月活用户价值为235.89美元。以快手的用户粘性以及其稀缺性,单个月活用户价值应该与B站相当,而快手目前月活数为4.8亿,则以此计算快手估值应该在1132亿美元。

3

结语

总体来说,快手在坐稳自己的流量基本盘后,加速商业化变现进程,逐渐从单纯的直播打赏变现向直播、广告、电商多元化转变,从而在直播打赏业务增速变缓的同时,发展多引擎支撑公司继续保持高速增长,具体而言就是广告和电商两大业务。

从估值角度来看,快手的招股价显得并不贵,而且在当前这个机构抱团赛道龙头的行情中,快手完全有资格得到更高的估值。