腾讯恒大美团涨到称奇!机构称牛市呼之欲出,资金持续南下追逐“核心资产”,新老基金齐加仓释放何种信号

财联社(北京,记者 黎旅嘉)讯,1月25日,早盘腾讯控股即已突破700港元,全天涨超10.93%,收报766.5港元,再度刷新历史新高,总市值也一举突破7.35万亿港元。恒大汽车一度涨超60%,美团、网易也出现大幅拉升,再创历史新高。

火热的港股市场无疑成为近期资本市场追逐热点中的热点。在“资金溢出+估值吸引”的加持之下,港股牛市的声音也是呼之欲出。

那么港股通净流入是否一定意味着牛市的到来?

对此,有业内人士就认为,随着一批非常优秀的中国核心资产“登陆”,整个港股市场的基本面和盈利能力将迎来拐点,有望在2021跑赢A股市场。在此背景下,相对处于“估值洼地”的港股市场或将成为后市资金配置的又一大“主战场”,而港股市场中的头部企业和优质资产也将成为包括公募基金在内资金选择的重点对象。

内地资金持续南下

开年以来,港股市场表现极度活跃,投资者关注的焦点正在转至去年还表现“平平无奇”的港股。而上述变化发生的背后,不得不提到“聪明资金”风向的转变。

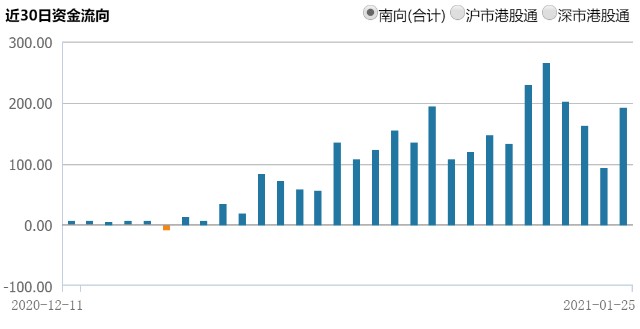

作为普遍被认为是本轮港股行情背后的一股重要推动力,Wind数据显示,1月25日南向资金再度涌入192.56亿港元,而今年16个交易日15日突破100亿港元,累计涌入2504.67亿港元。

国盛证券张启尧认为,南向资金规模突然“膨胀”,其中很重要一部分原因在于公募基金的加速发行。

不难发现,1月以来新发基金继续受到资金热捧,而值得一提的是,在开年以来发行的不少“日光基”也都将港股纳入投资范围,其中有很大一部分新基金的港股投资比例更是上调至50%,这也间接也构成港股的一大重要增量资金来源。

例如,由富国老将杨栋拟担纲基金经理的富国成长领航,根据富国成长领航基金合同,该基金的投资组合比例为,股票投资占基金资产的比例为60%-95%,其中投资于港股通标的股票的比例占股票资产的0%-50%。

而就在新发基金对于港股趋之若鹜之时,存量基金对于港股同样也是兴趣浓厚。

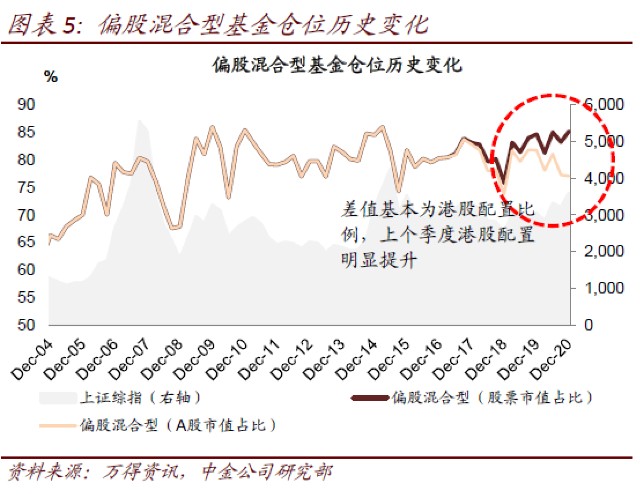

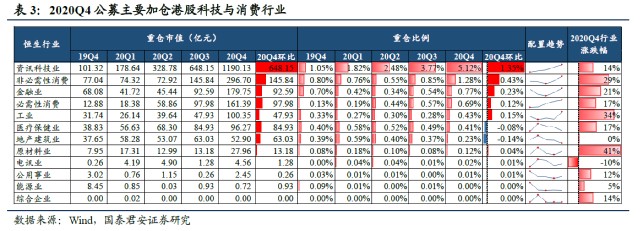

中金公司的研究就显示,当前全部公募基金目前在港股的持仓市值为4300亿元左右,持仓市值较2020年增加了3000亿元左右。从加仓幅度来看,2020年第四季度公募基金仓位提升最为明显,主动偏股型基金的港股配置比例从去年三季度的6.1%提升至8.2%。腾讯,美团,港交所等主动持股市值相对较高。

值得一提的是,“公募一哥”易方达基金张坤在其公布的2020年基金四季报中就显示,其已开始将相当比例的仓位投向港股市场。以其管理的易方达蓝筹精选为例,其在2020年四季度明显加大了腾讯控股、美团-W和香港交易所3只港股的持仓。具体来看,截至2020年三季度末,3只个股的持有股数仍为718.4万股、850万股和1012.26万股,而截至同年四季度末,则大幅提升至1352万股、2619.23万股和1779.67万股,分别环比增长88.2%、208.14%和75.81%。整体而言,扣除易方达中小盘、易方达新丝路两只未将港股纳入投资范围的基金,张坤所管理的余下三只基金,合计规模接近800亿元,持有资产的40%为港股股票。

事实上,根据国泰君安证券最新测算,主动偏股型基金的港股可加仓额度约5000亿元。而针对公募基金加速布局港股的这一趋势,张启尧进一步指出,2020年以来,在公募基金快速发行背景下,其配置港股的比例也在逐季提升。2021年以来公募基金发行进一步加速,至今偏股型基金发行规模已达3418.9亿元。在1月尚未结束的情况下,已创下单月发行规模历史新高。而在存量和增量的共同推动下,南向资金引领了港股“明明白白”的牛市,而A股市场也同样受益跨年行情再创阶段新高。

四主线把握港股投资

事实上,自去年开始,包括公募基金、南向资金在内的内地资金就已对港股表现出了浓厚兴趣,而港股市场掀起的新股盛宴更是构成了吸引内地资金的一大重要动力。2020年,京东、网易、思摩尔国际、京东物流、泡泡玛特、明源云等新经济公司悉数亮相。不断流入港股市场的“新鲜血液”也为内地资金提供了丰富的投资标的。

对于内地资金大幅流入港股市场,长城港股通价值精选基金经理曲少杰认为有四个原因:

一是港股优秀上市公司越来越多,与A股市场分别构成了中国经济的A、B两面。港股市场中有A股所没有的一批龙头企业,科技互联网龙头有腾讯、阿里巴巴、京东、美团、网易等,消费龙头有安踏、李宁、海底捞等,还有一批医药、物业、教育龙头,而且估值体系较A股更低更合理,成为投资中国经济的兵家必争之地。

二是中概股的回归从根本上改变了港股的生态,新经济龙头企业聚集。2018年以来港交所积极改进上市制度,允许二次上市和同股不同权,为中概股回归铺平了道路。积极拥抱新经济的举措使得港股的行业市值结构显著优化,改变了原来金融地产占比大的属性,科技互联网、消费、医药属性更强,成长性更高。

三是相对于A股来说港股市场的估值比较低。2020年受事件性因素与海外疫情的影响,港股的风险偏好受到压制,港股不只跑输A股甚至跑输了整个新兴市场。随着国内经济持续超出预期,低估值的港股龙头越来越受到大陆资金和欧美资金的青睐。

四是A股的溢出效应。内地资金希望能在其他市场寻找配置资产的机会,而比较熟悉且流动性更好的港股或是首选。港股和A股正在成为更加一体化的市场,内地投资者通过港股通,在A股和港股之间自由配置产业链上更优质的公司,也可以在A股和港股之间选择更有性价比的股票。

事实上,当前市场中有不少机构投资人表示,相对而言,现阶段港股比A股有更多机会。如银华沪港深增长股票基金经理周大鹏和周晶在四季报中就表示,越来越多海外投资者将注意力转向港股的趋势将在2021年延续,当下港股市场估值水平极具高性价比。

在此背景下,对于投资者,又该如何把握港股市场的投资机会?

中金公司表示,当前港股可以从四条思路选股:一是优质互联网及科技领域龙头;二是A/H两地上市港股大幅折价、大市值、估值偏低、基本面稳健或改善的港股;三是A股相对稀缺或在港股具备特色的独特公司;四是近期受事件影响估值大幅下降的龙头蓝筹公司。

中信证券建议继续战略性增配性价比更优的港股,重点关注长期配置价值和短期交易机会兼顾的互联网龙头、电信运营商和在线教育。