药明系,为什么这么牛!

01

在中国医药领域,最强势的细分板块要属谁?毫无疑问是CXO(包括CRO、CMO/CDMO)。不管是股价,还是业绩表现,均给投资者带来持续的大惊喜。

从2019年初统计至今,2年多时间,CXO龙头们的股价表现简直就是逆天的存在。其中,康龙化成怒涨1950%,药明生物和泰格医药均暴涨超600%,凯莱英大涨400%,药明康德大涨超380%。

(CXO龙头股价表现,来源:Wind)

尤其是药明生物和药明康德,本身就是千亿级别的体量,短短2年多时间能有如此丰厚的涨幅,可见市场的一致性预期有多么强烈。

我们把视角拉近,最近3个交易日,药明康德暴涨逾22%,药明生物大涨10%,走出了一波漂亮的大行情。今日,在大盘扑街的情况下,药明系再度逆势爆发,前者封板涨停,后者一度暴涨逾11%。

(CXO龙头的股价表现,来源:Wind)

这不是机构抱团能够简单进行解释的。从市场层面去看,过去几年不惧风雨,股价一涨在涨,本身就说明了很大的问题。因为价格几乎反应了所有信息,不断新高的股票,背后一定有硬核的逻辑。

02

过往几年,CRO龙头们发布全年业绩的时候,股价都会迎来一波高光时刻,今年也不例外。周二晚间,昭衍新药公布2020年业绩预告,归母净利润增长70%—80%,再超市场预期。这引发了周三CRO板块的集体暴涨,市场预期CXO龙头们会有超预期的高速增长。

周四,药明康德披露业绩,全年净利润增速高达50-60%,扣非增速达到20-25%。扣非比较低,主要是因为公司有不少投资收益,亦是有关CRO产业链的,市场基本把公司的投资性收益当成了主营利润来看待。2020年业绩增速是非常快的,这是今日股价涨停,带动整个CRO再度爆发的重要导火索。

CXO龙头业绩能够在过去几年表现如此之好,主要逻辑是背后有一个高速增长的黄金赛道。

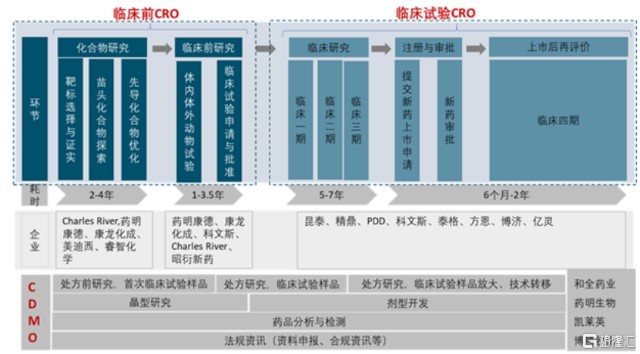

这里先普及一个概念——CRO,即通过合同的形式为制药企业和研发机构在药物研发过程中提供专业化服务的公司和组织。CRO又分为临床前CRO和临床CRO,前者包括化合物研究和临床前研究,主要标的就是药明康德、康龙化成、昭衍新药,后者涵盖临床1期至4期,主要有临床研究、注册与审批以及上市后再评价等环节,龙头标的有泰格医药。

另外,CMO是指为生物医药公司提供医药产品规模化定制生产服务。CDMO是指医药领域定制研发生产,是一种新兴研发生产外包模式(从CMO延伸过来,可以理解为CMO+研发),主要标的有药明生物。

(CXO全产业链,来源:机构)

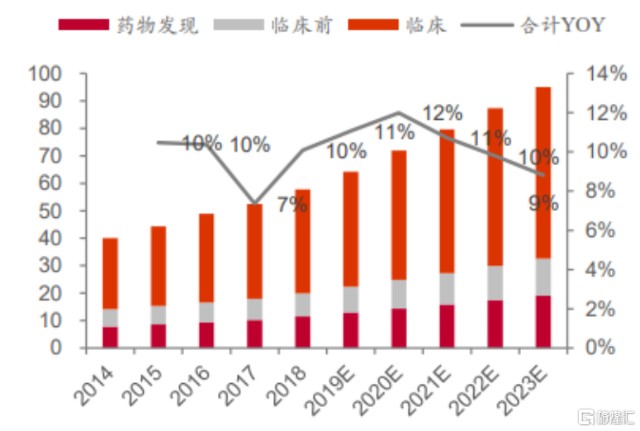

据Frost&Sullivan数据分析,2014-2018年,全球CRO市场规模从400亿美元增长至579亿美元,年复合增长率为9.7%,预计2023年将达到952亿美元,增速将提升至10.5%。

过去5年,全球CMO市场复合增长率为10.7%,未来5年将达到518亿美元,平均复合增长将达到14%。

(图:2014-2023E全球CRO行业规模及增速)

CXO是全球位数不多增速能够达到两位数的细分行业,而中国该领域增速更快更猛。

2018年,中国制药研发总支出174亿美元,预计到2023年将增至493亿美元,5年增长率为23.1%,是全球预计年复合增长率4.5%的5倍以上。大量重复、试错的研发管线,并没有浪费掉,而是进入了CXO的口袋里。

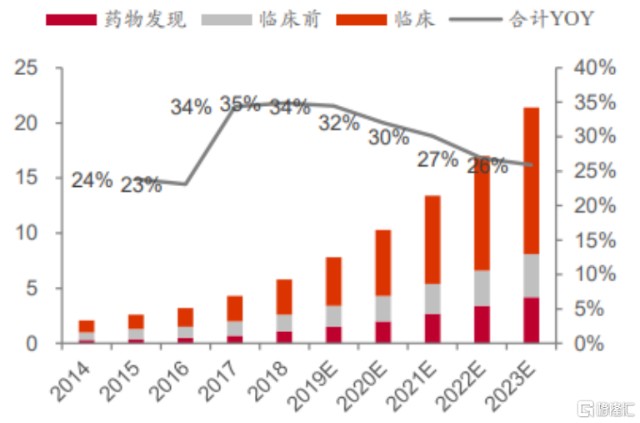

根据弗若斯特沙利文,预计到2023年中国CRO市场规模将增至191亿美元,从2018年至2023 年期间的CAGR为28.3%。临床CRO景气度最高,未来有望维持30%以上的增速,而临床前CRO则有望维持20%以上的增速。

(图:2014-2023E 中国CRO行业规模及增速)

国内CMO市场,2014年的12亿美元增长至2018年的24亿美元,规模翻了一倍,每年增速大致在20%,预计2023年将达到85亿美元,增速将提升至28.7%。

国内CRO/CMO的市场规模2年就将翻一番,孕育巨大的机会,并且龙头企业的增速会明显快于行业增速。另外,国内临床前研究和临床研究各阶段研发费用仅为发达国家的30%-60%,对于跨国药企具备较强吸引力。CXO行业向中国集中,涌现几个世界级巨头也是情理之中,比如药明生物就是很有潜力的种子选手。

03

临床前CRO的王者是药明康德,小分子领域全链条一提化。临床服务是泰格医药的主场,药明康德想切入临床CRO,面临较大障碍,2020年半年报占比不到10%,且增速小于10%。而两家巨头主营业务收入增速并不是特别高,但投资收益越来越大,但与主营高度相关,市场给予认可。

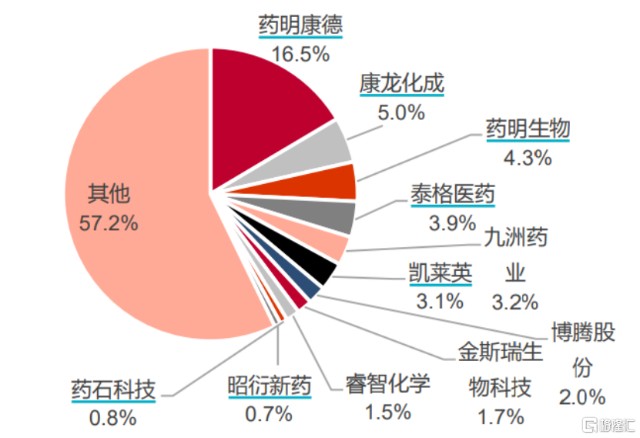

按照CRO 和 CMO 业务相关收入计算,2018年,药明康德已经成为亚太地区最大的医药外包服务公司,在全球的市占率为1.7%,排名第13位。

在国内市场,药明康德独占鳌头,拿下16.5%的市场份额,高出第二名康龙化成11.5个百分点,比泰格医药也高出12%。

(2018 年国内医药服务外包公司市占率情况,来源:机构)

在CDMO领域中,药明生物无疑国内最强的王者,主攻大分子领域,在国内没有对手,在国际上还有几家竞争对手,包括瑞士龙沙制药、德国BI。不过,药明生物是全球唯一做全产业链的CDMO巨头,就连龙沙和三星生物都没有做前端的药物发现等业务。

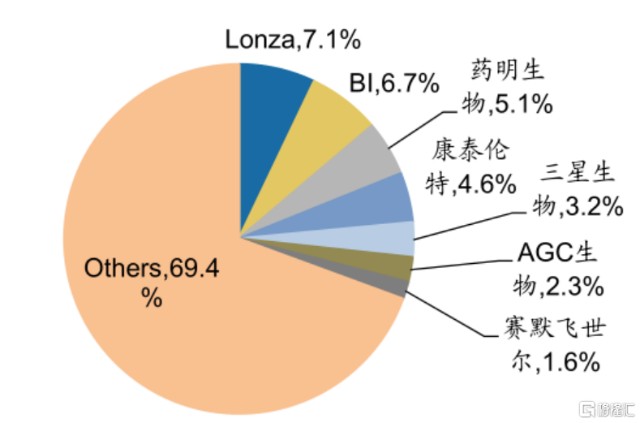

(2019年全球生物药CDMO市场格局,来源:广发证券)

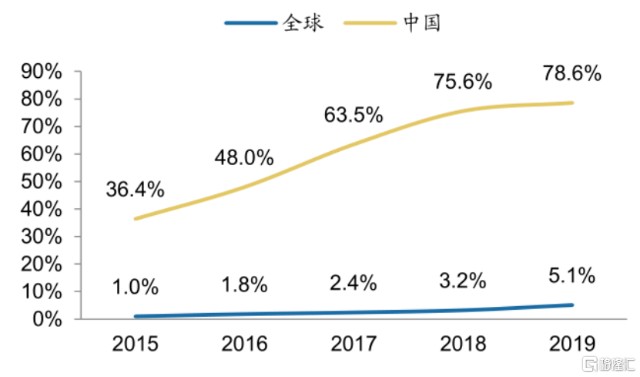

在国内CDMO领域,药明生物没有强劲对手,拿下全国78.6%的市场份额,而临床前CRO的药明康德在国内还有好几家强劲竞争对手。未来,药明生物的业绩确定性强于药明康德的逻辑所在。

(药明生物全球和中国市场份额变化,来源:广发证券)

药明生物到底有多强?我们看看每年呈现的财报数据就知道了。

2015-2019年,药明生物每年营收增速均维持在60%左右,归母净利润从0.45亿元提升至10.14亿元,年复合增速高达118%。如此之高、且稳定的增速,在港股市场可谓是凤毛菱角。2020年上半年,营收增速仍然高达21%,净利润增速高达63.5%。

(药明财务数据表现,来源:Wind)

2020年上半年,公司销售毛利率为40.5%,与过往今年持平,但销售净利率提升很快,达到37.47%,较2019年末提升12个百分点。不过,ROE基本维持在个位数的水平,主要是因为CDMO是资本密集型投入的领域(固定投入非常大)。

(药明核心经营指标,来源:Wind)

而全球最大的CDMO巨头瑞士龙沙业绩仅有10%左右的增长,净利率水平也跟药明生物差距较大。按照当前的节奏,药明生物成为全球第一大CDMO巨头,只是时间问题。

2021-2022年,药明生物有望实现40-50%的高速增长。截至去年10月15号,公司在手订单总额已经超过了100亿美元,其中未完成服务订单,已经超过了63亿美元,较2019年末增长270%。疫情撇除20多个新冠相关的项目之外,公司还有接近50多个新增的非新冠项目。另外,药明各大生产基地直到今年四季度都是全部满产。

04

CXO是中国医药行业中增速最快、最为景气的细分领域之一。加之龙头业绩确定性和成长性都比较好,市场给予非常高的估值溢价。

当前,药明康德动态PE高达175倍,药明生物高达328倍,都是逆天得估值水平。纵观过去几年,药明康德估值中位数为100倍,药明生物中位数为200倍,同样非常高。

(药明生物PE走势图,来源:Wind)

如果单看PE绝对值,你会一而再,再而三错过CXO牛股。如此强势的龙头企业,只要股价有较大回撤(比如20%),咱们就敢分批次上车。并且,一旦上车就握紧筹码,长期持有,赢率是很大的,虽然短期会有回撤风险。