牛市来了不知道买什么?这个港股ETF帮你解决所有问题!

作者 亚当斯密达

数据支持 勾股大数据

这几天的港股可以说如同装上了火箭一般,港股指数和个股都纷纷大涨。

尤其是进入了2021年之后,指数更是呈现斜线45度直线向上。

背后的一层原因是南下资金的疯狂涌入,已经连续10个交易日单日流入超过100亿港币,2021累计流入超过1500亿港币。

如果深究背后流入的原因,可能和A股机构调仓有关。2020年,A股是个大牛市,但是南边的港股,可能很难想象恒生指数全年下跌了3.4%。所以相比于A股部分板块超高的估值,港股真的存在很多便宜的东西。在各大机构要为2021年的业绩负责的情况下,A股高位抱团有所松动,比如我们看A股白酒就出现了明显的松动,超级大牛股酒鬼酒连续喜提两个跌停,2020年翻倍还多的五粮液在2021年已经下跌了2.5%,资金开始寻找新的超额收益点。

那么我们看下南下资金最近买了什么股票。

上图是近一个月港股通南下净买入情况,可以看到买入最多的是港股科技龙头腾讯,其次是中国移动,另外还有中芯国际,美团,思摩尔,电信,小米等,基本前十去看,除了中海油,其余清一色的TMT公司。

这也引出了今天题目所提出的问题:港股牛市买什么?

——答案就是科技股

但是港股科技股那么多,选哪个比较好,除了例如腾讯这种龙头,有没有其他超额收益更高的选择呢?

——答案就是恒生科技指数

恒生科技指数对应的ETF是?

——3033.HK

只是可惜这个指数ETF还不能通过港股通购买,目前只能通过港股账户购买。

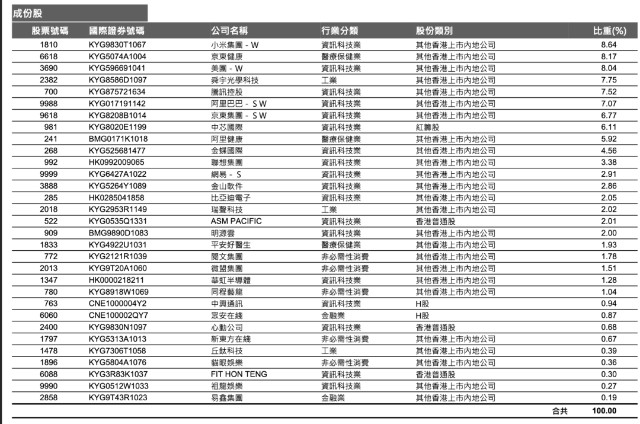

我们先看下恒生科技指数的成份股:

可以看到其基本包含了目前港股上最主流的互联网科技公司,包括小米,京东,腾讯,美团,阿里等等,都在这个指数里面。

不夸张的说,这些企业彻底改变了中国人的生活方式。小米第一次让国人买到了性价比的手机,并对中国电子供应链进行了大规模的调教。阿里巴巴,让人们的购物从线下移至线上,改造了整个物流,和供应链系统。腾讯拉近了人与人之间的距离,13亿人因此相互链接。而美团优化了人们获得服务的方式。正是这些卓越的中国企业,让中国实现了弯道超车。从中国模仿别人,到别人模仿中国。现在有众多的韩国美团,东南亚腾讯和非洲阿里巴巴正在从这些中国企业中吸取养分,快速成长。

望向未来,科技将继续改变我们的生活。如果说上一波科技浪潮是互联网,那么我们正在经历的正是由人工智能和大数据为代表的第三波科技浪潮。这些企业往往以极快的速度成长,当人们第一次注意到的时候,已然成为庞然大物。如快手,抖音等充分利用人工智能的公司,App渗透率短短几年便已经几乎覆盖全体网民。快手即将在港股上市,而几乎肯定会被列入恒生科技指数成分股。而第三波科技浪潮,中国不但没有落后,很多领域还走在前列,可以预见,未来中国将会诞生更多伟大科技企业。

然而悲催的是A股的股民们却没有分享到这些伟大企业的红利,由于科技和互联网公司成立初期面临巨大的前期投入,无论是对基础科学的理论研究,还是技术上的前沿突破,亦或是占领市场的烧钱大战,都免不了大把的花钱。这导致这类企业利润表长期非常难看,往往常年亏损。按照中国A股上市制度,无法上市,因而只能选择美股或港股。

我们再放眼未来,越来越多的科技互联网公司将在港股上市,比如已经通过聆讯的快手,还有未来的抖音和今日头条,还有很多将从美国回归的中概股,比如哔哩哔哩,百度,拼多多等,再加上已经在港股上市了的腾讯,美团,小米等,港股可以说聚集了全国最知名最头部等互联网科技公司。这些公司基本会慢慢替代掉恒生科技指数中靠后的公司,可以说,这个指数才是代表中国的未来。

我曾经提过一个说法,指数是最好的基金经理,没有之一,因为指数不会错过任何一个优秀的公司,也不会误杀任何一个被时代淘汰的公司。

这个指数从7月22日推出至今,已经上涨了35.64%,如果把这个指数往前推到2020全年,这个指数整体上涨了大约96%,是不是远远跑赢了A股的各大指数呢。

以下是科普内容:小白是否应该选择ETF基金?

首先,ETF是指数基金(Exchange Traded Fund)的英文缩写,是一种跟随特定指数的基金。换言之,指数涨,基金就涨,指数跌,基金就跌。那么指数是什么呢?指数是通过某种筛选标准选出一大堆股票,然后根据股票的股价,市值等算出一个特定的值。举例来说,美股的标普500指数,先筛选出美国股票市场中,市值61亿美元以上,流通股本占比50%以上,财务健康,并在重要行业占据核心地位的500支股票。然后通过对这500家企业的市值加权平均得到一个具体数值,这个数值就是标普500指数。

类似标普500的指数,一旦筛选股票的机制设定完成,基本上就不需要人为干预。因此,类似的指数基金的基金经理理论上可以请任何人来当,因为只需要每隔一段时间按照筛选标准机械性地调仓换股即可。

那么这就有一个问题需要解答,市场上有那么多高学历且拥有多年证券从业经验的职业投资人,作为投资小白,我们为什么不把资金交给这些可能创造高回报的专业人士?难道他们的选股能力和择时能力还敌不过一个简单的算法吗?

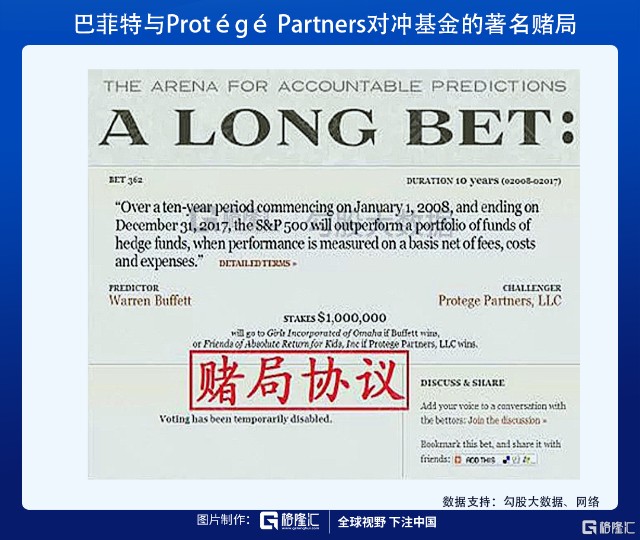

这里不得不提巴菲特与Protg Partners对冲基金的著名赌局。2008年巴菲特预言10年后,标普500指数将打败其对冲基金的投资组合,赌注一百万美元。Protg Partners对冲基金认为他们人才济济,经验丰富,可以通过对宏观,行业,公司和市场情绪的分析在恰当的时间点更换股票,并在高估的时候卖掉,还可以通过各种金融工具同时做多,做空。然而结局是巴菲特的再一次正确,10年时间,标普500累计上涨125.7%,每年复合累计增长8.5%。而对冲基金的投资组合扣除管理费用后,总收益仅87%,年复合增长6.5%。

巴菲特赌赢的背后原因是,标普500指数的筛股标准是非常科学的,指数将那些长期能够为社会创造价值的企业选出来,并且长期持有,充分享受这些优质企业的成长过程,同时还维持名单的更新,将那些顺应时代的新兴的好公司纳入,而将衰败的企业清出。所以,长期来看,这就是一张代表社会中坚力量的企业名单,长期持有这些企业,必然会有优异的收益率。这也就是之前说的——指数是最好的基金经理,没有之一!