券商资管2020年度榜单出炉:海通资管一产品收益最高,获近7倍增长,事件驱动策略收益高达50%摘冠

财联社(北京,记者陈靖)讯,资管新规落地后,在“去通道”背景下,券商集合理财产品新成立数量、规模一直处于下滑态势。1月15日,私募排排网发布券商资管2020年度榜单。

根据私募排排网数据统计,2415只成立满12个月,且近期有净值更新的券商资管产品今年以来平均收益15.48%,其中最高收益获近7倍增长,最低负收益

57.35%。2291只券商资管产品今年以来收益为正,正收益产品占比94.87%。

分策略来看,得益于参与科创板个股的配售,事件驱动策略2020年平均收益高达50.77%,在券商资管类产品中排名第一,管理期货策略收益超过30%。

事件驱动策略、组合基金平均收益领跑

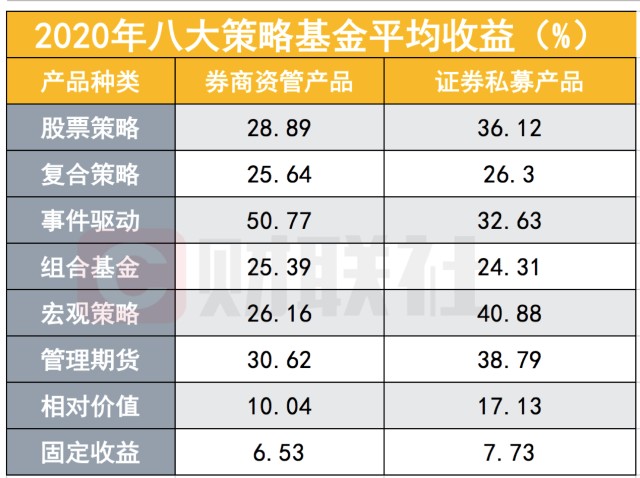

从券商资管产品与证券类私募基金的八大策略平均收益PK来看,今年以来券商资管的事件驱动策略、组合基金平均收益高于证券类私募基金,但是其余策略平均收益均跑输证券私募。

在全球主要指数中,科创50指数2020年全年的涨幅39.30%,与纳斯达克指数相近,远远跑赢标普500、上证指数、道琼斯指数。而从估值分位来看,目前科创50在全球指数中估值优势显著。从行业表现来看,科创板行业分化显著,汽车、有色金属、电气设备行业表现较佳,机械设备、公用事业、通信行业表现较弱。

作为股权激励的一种方式,科创板公司员工/高管持股资管计划屡见不鲜,在券商资管类事件驱动策略对冲基金收益前十排行榜中,大多参与了科创板的战略配售,科创板公司员工/高管或是最大赢家。

券商资管事件驱动策略产品2020年平均收益50.77%,高收益也让事件驱动策略基金收益差异悬殊,首尾业绩差更是达到726.70%,正收益私产品占比仅为64.81%。

榜单第一名是海通证券资产旗下的“海通资管汇享硅产业员工参与科创板战略配售”。根据私募排排网数据,上海海通证券资产管理有限公司(海通资产管理)是在原海通证券客户资产管理部基础上组建起来的、由海通证券股份有限公司全额出资的子公司,是目前国内注册资本金最大的券商系资产管理公司。

“海通资管汇享硅产业员工参与科创板战略配售”参与了沪硅产业的战略配售,沪硅产业从事半导体硅片的研发、生产和销售,在2020年4月20日登陆科创板交易,截至12月31日收盘,沪硅产业去年股价涨幅达到751.41%。

由国金证券担任投资顾问的“特宝生物高管参与科创板战略配售1号”是事件驱动策略基金榜单第二名。特宝生物在2020年1月17日登陆科创板,公司所属行业为医药制造,截至2020年年底,特宝生物上市以来股价涨幅达到314.03%。

除此之外,“丰众12号员工参与科创板战略配售”、“奥特维员工参与科创板战略配售1号”、“广发原驰美迪西战略配售1号”、“安集科技员工参与科创板战略配售”、“鼎信2号科创板战略配售”、“君享科创板安恒1号战略配售”、“中科星图高管及核心技术人员战略配售”、“恒泰安鑫定增1号”也均入围2020年1-12月券商资管类事件驱动策略对冲基金收益前十排行榜,投资顾问分别是中金公司、信达证券、广发证券资产、中信证券、国信证券、国泰君安资产、中信建投、恒泰证券。

券商资管股票策略产品2020年平均收益28.89%,90.95%的资管产品在2020年均实现盈利。国泰君安资产的“君享五粮液1号”是榜单第一名,根据基金三季度公告,截至9月底,“君享五粮液1号”持有1941.4万股五粮液,期末持股市值340056.45万元。

白酒概念是2020年热门板块,在2020年,五粮液股价也是大涨122.37%。东方红资产管理管理的“东方红明远6号”与华菁证券管理的“华菁海纳百川股票多策略1号”分别位于榜单第二和第三名。

券商FOF操作风格更偏稳健,往往熊市里抗跌,是一类特色的风险收益特征的产品。券商资管组合基金产品2020年平均收益25.39%,正收益产品更是高达98.81%。太平洋证券、中金公司、中信证券旗下产品分别包揽榜单前三。

银行、保险等委外资金一直是券商FOF最大的资金来源,但是根据资管新规,资管产品只能嵌套一层,加上银行也在成立自己的资产管理子公司,目前的现状是大券商的FOF依旧在发行,但是中小券商大多只是维持增量。

复合策略券商资管产品2020年平均收益25.64%,正收益私募占比92.72%。其中财通资管、广发证券、银河金汇证券资管、华泰证券上海、东方红资产管理、国泰君安资产、财通证券、兴证证券、中泰证券资管、华创证券旗下均有产品入围榜单前十,获得榜单前三的产品分别是“财通证券价值成长混合”、“广发金管家理财策略2号”、“大成创新资本1号”。

头部券商主动管理提升,丰富产品角逐公募

券商资产管理业务是指券商接受委托负责经营管理客户资产的业务,1995年央行批准开展业务试点,2012年券商创新大会后迅速发展,2017年资管规模达到高峰后开始转型,整体规模萎缩,主动管理占比逐步提升。

2020年三季度,前20名券商私募资管月均规模合计6.6万亿元,较二季度的6.6万亿下滑2679亿元。其中,12家月均管理规模较2020年二季度环比下滑,8家券商月均管理规模环比回升。

从单家规模看,中信证券以1.10万亿元规模位继续领跑,招商资管、国泰君安资管分别居第二、三位,三季度月均资管规模均在6000亿元左右。其中,招商资管月均资管规模为6061.90亿元,国君资管月均资管规模为5721.58亿元。

根据中基协公布数据,2020年三季度主动资产管理月均规模前20的券商中,中信证券凭借6138.56亿元规模再居榜首;国泰君安资管、招商资管、华泰资管、广发资管分别位列第二至五位,其三季度月均主动管理资产规模均在2000亿元以上,分别为3586.39亿元、2917.24亿元、2731.20亿元、2303.05亿元。

行业人士看来,随着资管新规细则不断完善,打破刚兑、规范资金池模式、遏制通道业务效果逐渐显现,行业生态新格局进一步重塑。券商资管收入企稳回升,其中公募资管业务表现亮眼。

2021年初,2021年1月3日,国泰君安资管“开年”获批公募资格,历时仅4个月,成为行业内第14家获此资格的券商或券商资管子公司。目前,持有公募基金牌照的券商系队伍已增至14家,包括华融证券、山西证券、国都证券、东兴证券、北京高华、中银证券等6家券商,以及东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰资管、中泰资管、国泰君安资管等8家券商资管子公司。

大型券商设立公募基金有哪些可复制的优势?“由于初创团队大概率来自券商,所以券商的优势容易在基金公司生根。”平安证券基金研究团队执行总经理贾志认为,券商系基金公司是公募基金中很重要的参与者,券商系的公募基金在权益投资方面存在一定优势,整体发展与其他类型的公募基金公司趋同,公募基金公司的发展没有捷径可言。

据财联社记者统计,现有券商系公募牌照67家,含13家公募资管牌照,54家控股或参股公募基金公司。

按照“一参一控”规则,目前券商中持有公募牌照的仅13家,包括6家证券公司及7家券商资管子公司。分别是高华证券、东兴证券、国都证券、华融证券、山西证券、中银国际证券、渤海汇金资管、财通资管、华泰资管、东证资管、长江资管、浙商资管、中泰资管。

目前,证监会披露的公募基金资格审批表中还有3家券商背景的公司待批,分别是2019年11月提交申请的五矿证券,2020年8月提交申请的华金证券,以及2020年11月提交申请的华西证券。

兴业证券发布报告认为,资管新规过渡期延长一年至2021年底,减轻了券商资管2020年下半年存量资产集中处置带来的压力。但目前券商资管主动管理转型已初显成效,去年上半年行业整体收入端同比增长12%,存量处理对业绩的影响趋小。