女版巴菲特与ARK基金:1年1倍是怎样炼成的?

诺亚六百岁那年的二月十七日那一天,大渊的泉源都裂开了,天上的窗户也敞开了,四十昼夜降大雨在地上,水势浩大,在地上大大地往上涨,方舟在水面上漂来漂去。水势比山高过十五肘,山岭都淹没了。

所有的生物都死了,只留下诺亚和那些与他同在方舟里的,他们成为新世界的主人。

虽然诺亚方舟只是《圣经》中的一个故事,但现实中的每一个“方舟”后面,都有一个“创世纪”的梦想。

2020年,一个叫做方舟投资(Ark Invest)的公司和旗下5支主动型ETF,用亮眼表现漂到了山顶,成为了新牛市的主人。

2020年全年,标普500指数累涨16.26%,而ARK旗下5支主动基金中表现“最差的”一支涨了105%。

5支ETF中上市满5年的4支平均年化回报率是37%,打败了绝大部分同类产品。

01

“牛市女皇”是怎么炼成的

虽然方舟投资的创始人、CEO兼基金经理凯瑟琳伍德(Catherine Wood)的明星基金今年才真正的“C位出道”,但她本人其实是一个有着30多年行业经验的资深分析师,最长的一段职业经历是在美国保德信旗下的股票投资部门Jennison Associates 担任了18年的董事总经理。

在发现许多主动管理基金都会跑输大盘,同时ETF因为低成本的优势吸引到大量资金后,2014年,凯瑟琳决定将主动管理和ETF基金的优势结合,并创立了自己的公司 - ARK Invest。

虽然人称“女版巴菲特”,但凯瑟琳的投资风格跟巴菲特几乎可以算是背道而驰。

不看白马,只投黑马。

在方舟投资的首页上,最显眼的位置就是公司的标语 - 我们只投资于颠覆性的创新。

言下之意就是,我们不找近几年做的好的公司,只找几年后有望用创新的技术把现在做的好的公司都干掉的那种公司,甚至希望找到因为对其技术不够充分了解而被“歧视”的公司。

比如把传统车企逼到角落的特斯拉。

而在“为什么要创新”这个问题上,ARK给出了3个回答:投资于未来、让世界变得更好、以及充分利用4个原因导致的市场效率低下。

前两句当然都是大愿景,但这第3个原因却道出了ARK的“财富密码”。

ARK提出了4个市场效率低下的原因,分别是:市场的短线化、华尔街的孤岛化、市场上基金投资的被动化(2008年到2018年,流入被动管理基金的资金增长了3.4万亿美元,但是流入主动管理基金的资金减少了68亿美元)、以及投资心态的封闭化。

而凯瑟琳的团队,最大的特点就是走出了华尔街这个“孤岛”。

凯瑟琳的团队成员背景各异,简单来说就是,如果ARK想投资医学行业,他们就招医学专家;想要投资游戏行业,就招游戏工程师。

就像诺亚方舟,每种生物都要带上点。

不仅这种团队结构与大多数银行和基金管理公司的构建方式截然不同,这帮人还喜欢社交网络上跟专业人士就潜在的投资标的进行讨论,还会把研究报告免费发到网上。

从行业到技术,都用PPT介绍的明明白白。从持仓到调仓,所有动作都公布到网上,就怕你抄作业抄不明白。

甚至,公司每周五下午的研究会议是面向社会人士开放的,是真正意义上的“英雄不问出处”的投资研讨会。

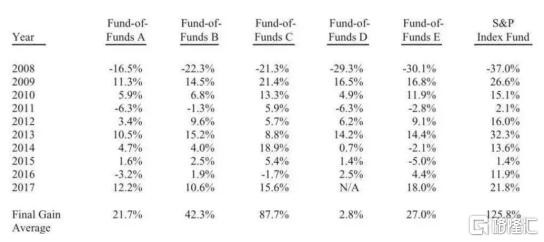

而凯瑟琳与巴菲特的另一个不同,是巴菲特过去一直认为主动型基金不可能打败指数基金。

2007年12月19日,巴菲特甚至发起了一个“悬赏”,如果一组职业投资人能用5支以上的对冲基金在10年的期限内跑赢标普500,就可以赢得50万美元。而如果没有,巴菲特就会把这50万美元给一个慈善组织。

2017年底,巴菲特开开心心的捐了钱。

精英团队操盘10年的5支FOF基金,没有一个跑过了标普500。

但ARK不信邪,偏要做主动基金,然后还做成了。

02

与特斯拉相互成就

ARK寻找颠覆性的技术,很大程度上来说,就是投资于“未来”。

这也导致在成立的前两年,ARK的业绩一支在业内垫底。14年成立的ARK,到17年初,规模也只有3亿美元出头。

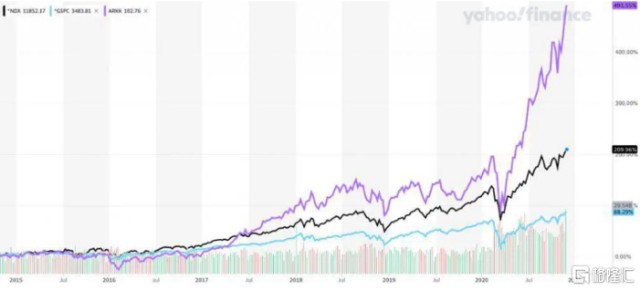

把2014年成立至今,ARK旗下规模最大的ARKK(紫线)与纳斯达克(黑线)、标普500(蓝线)指数的走势比较,“低开高走”的态势非常明显。

虽然ARK不管从业绩、规模,还是受关注的程度,确实是在重仓的特斯拉爆发后开始爆发的,但这却并不能称之为一种“被动”的爆发。

特斯拉的成功,反而证明了ARK在投资于“未来”这件事上的主动性。

早在2016年,ARK就开始建仓特斯拉。17年,特斯拉开始上涨,但华尔街超过60%的分析师还是看空特斯拉,而ARK则将对特斯拉的持股增加了13倍。

2018年,马斯克在“华尔街都不识货”的低潮和资金捉襟见肘的困境中曾经考虑过将特斯拉私有化。

但在当时,ARK5支主动ETF中已经有3支“识货”的重仓了特斯拉。

于是凯瑟琳给马斯克写了公开信,诚恳的建议马斯克不要将特斯拉私有化。并且“安慰”他说,ARK对当时320美元左右的特斯拉股票在5年内最高可以涨到4000美元。

在马斯克放弃私有化想法的过程中,与董事会一起认真讨论了凯瑟琳的信,是一个实在的影响因素。

2019年,渡过难关的特斯拉继续拉升,但看空特斯拉的分析师也更多了,已经超过了70%。

与此同时,也不乏专家学者试图对ARK的“盲目加仓”作出“纠正”,但ARK非但没有听取建议,又买了当时持有数量几乎一倍多的特斯拉股票。

03

出地球,去太空

目前,ARK看中的五个“颠覆性创新”行业是DNA测序、机器人技术、能源储存、人工智能和区块链。

反映到ARK的5个主动ETF上分别是:

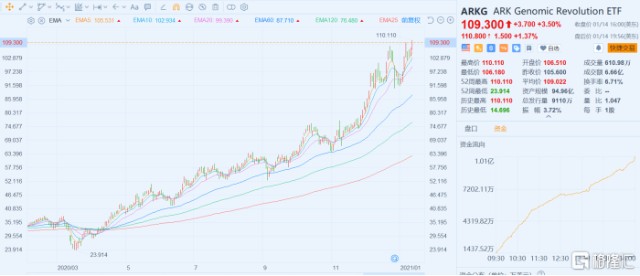

ARKG —— 基因革命ETF,投资于基因编辑、标靶治疗、生物资讯学、分子诊断等领域。

很容易被人忽略的是,这支ARK旗下并没有建仓特斯拉的ETF,2020年比其他几支重仓了特斯拉的表现更好。2020年累涨近180%,5年年化回报率近30%。

凯瑟琳本人甚至也放话,美股的下一个“FANG”将诞生在基因领域。

不过,比起重仓特斯拉成功的“必然性”,ARKG的成功倒是多了几分“偶然” —— 生物科技的大涨受新冠疫情的影响显然比特斯拉更大。

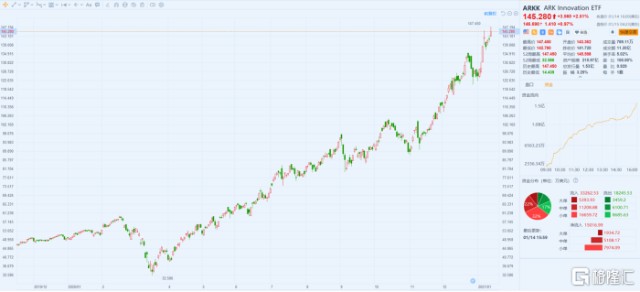

ARKK-创新ETF,是ARK旗下管理资金规模最大的ETF,2020年累涨逾151%。3年年化回报率逾41%,5年年化回报率接近40%。除了重仓特斯拉,ARKK还因为最近大举加仓百度(目前占比1.08%)而备受瞩目。

而ARKK对百度的投资,则是在新能源汽车的未来几乎已经来临的时刻,向着交通的未来 —— 自动驾驶,进行的投资。

ARKQ- 产业革新ETF,投资于自动化生产,包括无人驾驶交通工具、机器人、3D打印、以及太空探索等领域。2020年累涨逾105%,5年年化回报率逾28%。

ARKW-下一代互联网ETF,投资于在网络基建发展中获益的行业,包括云技术、网络安全、大数据及人工智能、物联网、社交平台、区块链及P2P行业。

2020年累涨逾157%,5年年化回报率逾43%,从长期来看是ARK表现最好的一支ETF。

ARKF-金融科技创新ETF,投资于创新交易系统、区块链、集资平台、客户平台、新型中介等。2020年累涨107%。19年推出,年化回报率65%。

这5支ETF中除了投资生物科技的ARKG和投资金融科技的ARKF,3个名字里带“新”的基金,持仓占比前两位都是特斯拉和2020年涨了近1.5倍的流媒体Roku。

同时ARK还建仓了腾讯、虎牙、贝壳、百度、阿里、京东几个中概股。

除此之外,ARK也有2支指数型ETF,分别投资于3D打印和以色列创新科技。

而最近,凯瑟琳跟她看好的马斯克一样,都不想安安分分的待在地球上了。ARK公布了要推出一款“太空探索ETF —— ARKX”的计划。甚至连名字都直接照抄了马斯克的“SpaceX”。

而这个曾经不被人理解的特斯拉“铁多头”,已经成为了名副其实的“带股女王”。ARK只是在周三说出了“太空”两个字,维珍银河盘前就涨了12%。

而周四开盘后,从轨道卫星到太空旅行,“太空概念股”来了一波无差别普涨。

04

尾声

在发生了太多“不可能”、“不思议”的2020年,虽然ARK是特斯拉的多头中获益最高的,但凯瑟琳却不是特斯拉打造的唯一一个“新股神”。

许多人把ARK的成功更多的归功于“不小心”看对了特斯拉。

但很多人不知道的是,ARK还曾经“不小心”看对了比特币。

ARK是第一个买入了比特币的ETF,2015年的时候,ARK对比特币的持仓是1%。17年比特币暴涨之后,在ARK的持仓占比增长到了10%。

当时凯瑟琳觉得,一方面,如果遇到黑天鹅事件,股市崩盘但比特币大涨,那投资者只能指望这10%回血,风险太大;另一方面,比特币的收益也面临税务方面的不合规。

总之,“不小心”看对了比特币的ARK,又“不小心”在18年比特币暴跌前精准退出了。

不过在ARK不受SEC规则限制的自主投资组合中,一直有比特币的一席之地,目前仓位大概是7%。

许多人把美股历史上传奇投资人风光无两又昙花一现的故事套在凯瑟琳和ARK的身上,认为她也不过是时代大背景下的又一朵昙花。

这样说其实非常有道理,因为ARK对新科技的投资非常的激进,而未来的本质就是不确定。

但这样说也没有道理,ARK与其他基金存在很大的不同:在方法上,并不“分析”科技行业,而是“打入”科技内部;

在方向上,并不看重稳定增长的可能性,而是看重改变世界的可能性。

比起昙花,ARK其实更像是,一朵奇葩。