千亿规模眼科赛道再添佳丽:朝聚眼科赴港IPO

投资领域有个词叫做“金眼银牙”,眼科领域凭借着市场空间广阔,壁垒高,向来都被认为是黄金赛道。其中,眼科服务龙头爱尔眼科(300015.SZ)更是屡创历史新高,市值曾破3000亿大关。

近日,港股市场亦迎来了第一家根植中国的大型眼科医疗服务集团,华北地区领先的朝聚眼科向港交所递交上市申请书,海通国际与华泰国际作为其联席保荐机构。那么这家按2019年收益总额计算在内蒙古地区排第一,华北地区排第二的民营眼科医疗机构,有哪些看点?是否具备投资价值?

小眼睛,大世界:千亿市场上的黄金赛道

眼睛,是心灵的窗户。作为人体重要感觉器官之一,眼睛承载了人体超过90%以上的外界信息传输的功能。

然而随着我国老龄化程度加深,工作强度增大,生活方式转变,用眼不到等因素影响,患有各种眼科疾病的人数逐年升高,眼科治疗需求急剧增加,导致眼科市场出现快速增长。

根据Frost & Sullivan数据统计显示,中国眼科医疗服务市场在2019年已经达到1,275亿元,预计2024年将达到2,231亿元。

图表一:中国眼科医疗服务市场空间

数据来源:Frost & Sullivan,格隆汇整理

其中,民营医疗机构占中国眼科医疗服务市场的份额由2015年的146亿元增加至2019年的314亿元,复合年增长率为21.1%,且预期将于2024年继续增加至707亿元。于同期,公立医疗机构占中国眼科医疗服务市场的份额由584亿元增加至961亿元,复合年增长率为13.3%,且预期将于2024年继续增加至1,524亿元。这里可见民营医疗机构规模增速远高于公立医疗机构。

朝聚眼科:盈利增速快,造血能力强

朝聚眼科是一家华北地区领先的,全国知名的眼科医疗服务集团,截至2020年底经营由17间眼科医院以及23间视光中心所组成的网络。

从盈利情况来看,朝聚眼科增速较快,表现亮眼。根据公司披露的招股书中显示,公司在2018年以及2019年营业收入分别为6.33亿元与7.15亿元,同比增长13.0%,2020年前三季度录得5.97亿元,同比增长8.5%。

在营业收入增长的同时,公司的净利润增幅显著。根据公司披露的招股书显示,公司在2018年和2019年净利润分别为2921万元与7082万元,同比增长142.5%,2020年前三季度净利润为1.0亿元,同比增长67.6%,且更已高于2019年全年净利润。此外,2020年前三季度净利润率更达到新高的17.2%。

图表二:公司收入与净利润

数据来源:招股说明书,格隆汇整理 单位:百万元

从营业收入情况来看,公司盈利主要来自于消费眼科服务及基础眼科服务两大板块。

具体来看,公司在消费眼科服务上,主要包括屈光矫正(含老视矫正)、近视防控以及提供视光产品服务。根据公司招股书显示,2018年公司在消费眼科服务收入为2.0亿元,2019年收入2.6亿元,同比增长30.4%。值得关注的是,2020年公司在消费眼科服务上增速加快,受益于更高效的获客能力,2020年前三季度收入2.8亿元,同比增长38.0%。

公司在基础眼科服务上,公司主要提供白内障、青光眼、斜视、眼底疾病、眼表疾病、眼眶疾病及小儿眼病等多种常见眼科疾病治疗。2018年公司在基础眼科服务上收入4.1亿元,2019年收入4.5亿元,同比增长9.3%,2020年前三季度收入3.1亿元,同比有所下跌,主要是就诊人次受去年疫情的影响。

图表三:公司按业务分部划分收益明细

数据来源:招股说明书,格隆汇整理 单位:百万元

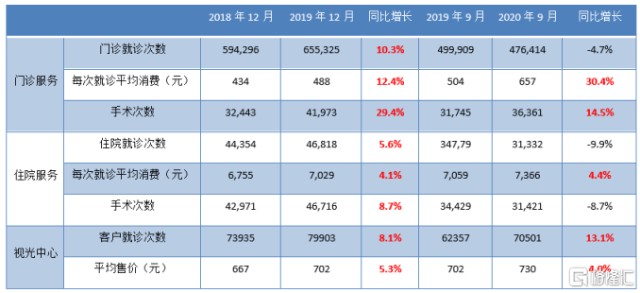

从运营情况上来看,公司造血能力强。无论是门诊服务,住院服务还是视光中心,公司在2019年出现不同幅度的增长,其中门诊服务整体增长迅速,分别在门诊就诊次数、就诊平均消费价格以及手术次数上同比增长10.3%,12.4%以及29.4%。2020年受到新冠疫情影响,在患者门诊与住院就诊次数有所下滑,但就诊平均消费价格继续提升,其中门诊每次就诊平均消费价格由2019年前三季度的504元上升至2020年前三季度的657元,同比增长30.4%。

图表四:按服务划分公司收益情况

数据来源:招股说明书,格隆汇整理

内生增长+外部扩张双轮驱动,规模效应显著

对于医疗服务公司而言,是否具备投资价值,主要来自于看其是否具备成熟的商业模式,具有连锁扩张的能力,也就是是否具有可复制性。一旦出现可复制性,那么就意味着公司能够产生规模效应,具备行业龙头的因素。

1. 眼科医院壁垒高,利润率高

从大方面来看,医疗服务板块属于未来几年内,医药板块子板块中受到政策利空影响最小的板块,而这一个避险属性也是投资者在顾虑集采、医改等政策变动下选择医疗服务的原因。

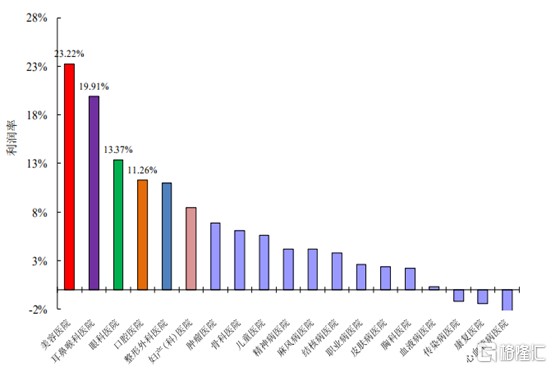

相较于口腔,体检等其他医疗服务而言,眼科服务由于需要强大的资金支持,并且需要眼科医生的技术支持,准入门槛更高。与此同时,眼科医院的利润高于平均专科连锁服务。

根据国家卫健委的数据统计显示,在各专科连锁的利润表中,眼科医院凭借其13.4%的平均利润率,远超其他专科连锁,仅次于美容与耳鼻喉科利润率。

图表四:各专科连锁利润表

数据来源:国家卫健委,格隆汇整理

2. 公司运营模式:集群化,可复制化

高壁垒并且高利润率的眼科医院,具有可复制性的必要因素。然而如何做到企业连锁的可复制性,还要看具体的运营模式是否合适,具备扩张的可能性。

对于朝聚眼科而言,扎根在内蒙古地区已经超过30年,运营模式已经非常成熟,其集群化的运营模式,有望进一步提升市场渗透率。

从公司版图上来看,公司已经在内蒙古东部以及临近地区、苏北、浙东以及浙北等中国不同的地区建立和收购11间眼科医院,以及13家视光中心,公司通过内生增长与外部收购两种方式,建立起完善的集群化效应。具体来看:

(1)新增医院筹建期短

新增医院从规划到能够运营都需要多方位考量,但成熟的连锁机构却可以凭借其资源共享优势,快速进入运营阶段。例如,朝聚眼科在新建建筑面积在3,000平方米至4,000平方米之间的医院时,从开始建设到开始运营可以最快13个月完成,而建设同样规模的医院,其他机构普遍需要1-2年时间。

(2)新增医院回报快

除了投入运营速度快之外,何时能够达到盈亏收益平衡也是在新建医院时需要仔细考量的地方。朝聚眼科在新增医院回报时间上,在开始运营后最快1年内即可达到首次月度纯利为正数。换言之,公司拥有收支平衡期较短,业务模式可复制性更强的优势。

(3)收购医院后运营情况提升显著

相较于收购前,公司在收购后通过进行集中和标准化的管理体系,被收购医院的运营情况有显著的提升。

小结

在后疫情时代中,个人健康意识将有所提升,医疗服务需求亦持续扩大,加上诊疗设备和技术的日益成熟发展,眼科服务需求及其赛道的确定性更强,更加容易出现龙头企业与长牛股。

作为华北地区领先的朝聚眼科,此次递表的亮点颇多,无论是增长速度高的盈利情况,造血能力强大的运营情况,还是内生增长+外部驱动的业务模式,都正在助力公司形成规模效应。从长远来看,公司所处的眼科服务赛道,行业空间上千亿,市场规模广,利润率高。不断可复制性的发展,也终将为公司带来源源不断的现金牛,值得关注与期待。