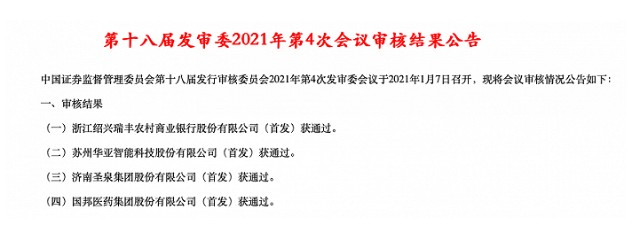

瑞丰银行IPO首发过会 被问询违规行为整改情况及是否变相降低不良贷款率

值得一提的是,瑞丰银行曾于2018年7月因“尚有相关事项需要进一步核查”被取消上会审核,冲刺IPO进程被迫暂停。

公开信息显示,瑞丰银行拟在上交所上市,拟发行股份数量不低于1.51亿股,且不超过4.53亿股,发行后总股本不超过18.11亿股。发行募集资金在扣除相关发行费用后,将全部用于补充该行核心一级资本。

虽然此次顺利过会,但瑞丰银行的关于债权转让、贷款风险及行政处罚等问题遭监管问询。

具体来看,2018年,上海森化自瑞丰银行受让应收拉萨瑞鸿债权后,短期内转让给杭州璟霖。此次上会,证监会要求瑞丰银行说明上海森化将相关债权短期内出售给杭州璟霖的原因、商业合理性及交易真实性。

同时,证监会提及,杭州璟霖在拉萨瑞鸿已实际违约的情况下,超出原价受让应收拉萨瑞鸿债权,其相关资金来源方是否与瑞丰银行存在资金、业务往来。瑞丰银行投资浙江恒逸7.9亿元债权是否存在投资协议以外的其他约定或安排,是否存在利益输送等情形;瑞丰银行关于应收拉萨瑞鸿债权转让相关事项,是否属于变相发放贷款用于购买本行不良贷款和银承垫款等。

在行政处罚方面,证监会提到,瑞丰银行曾受到央行、银保监会、外汇局等多个主管部门的行政处罚。

例如,2020年12月,瑞丰银行义乌支行因贷款管理严重不审慎,信贷资金实际用途与约定不符;贷款管理严重不审慎,信贷资金违规流入股市的问题,遭罚款50万元;2019年8月,因对员工行为严重失范监督管理不力,瑞丰银行被予以行政处罚30万元;2018年12月,瑞丰银行控股子公司浙江嵊州瑞丰村镇银行因贷后管理不到位,贷款资金被挪用,被罚款40万元。2016年,瑞丰银行因贷款流向不合格等问题被出具现场检查意见书。

此次,瑞丰银行被问及上述行政处罚不构成重大违法违规行为的依据是否充分,以及对相关违法违规行为的整改情况及相应的内控制度有效性。

贷款风险也是此次监管关注的重点。证监会要求瑞丰银行说明贷款风险分类判断依据和执行情况,贷款五级分类标准与同行业可比上市公司相比是否存在重大差异;不良贷款率后续是否存在持续上涨的趋势;重组贷款中未划入不良贷款比例较高的原因及合理性,重组及逾期贷款是否存在分类不准确、减值准备计提不充分的情形,是否存在变相降低不良贷款率的情形。

公开资料显示,瑞丰银行由原浙江绍兴县农村合作银行改制成立,2011年1月18日挂牌开业,注册资本13.58亿元。该行员工2092人,总部设20个管理部,辖内拥有26家支行和79家分理处,共计105家网点,主营业务主要包括公司银行业务、零售银行业务和金融市场业务,经营区域集中在浙江省绍兴市柯桥区。

股权结构方面,截至2019年末,瑞丰银行前五大股东及持股比例分别为:绍兴市柯桥区天圣投资管理有限公司(7.47%)、浙江华天实业有限公司(4.5%)、浙江勤业建工集团有限公司(4.5%)、浙江绍兴华通商贸集团股份有限公司(4.5%)、绍兴安途汽车转向悬架有限公司(4.5%)。

据联合资信评估公司出具的评级报告显示,2017年-2019年,瑞丰银行分别实现营业收入22.18亿元、26.41亿元、28.6亿元,对应净利润分别为8.15亿元、9.78亿元、10.54亿元。

截至2020年6月末,瑞丰银行总资产余额1196亿元;各项存款余额845.53亿元;各项贷款和垫款余额720.9亿元;不良率1.36%;资本充足率17.79%;拨备覆盖率236.36%。