涨出一个大股灾

作者 汉阳树

数据支持 勾股大数据

1

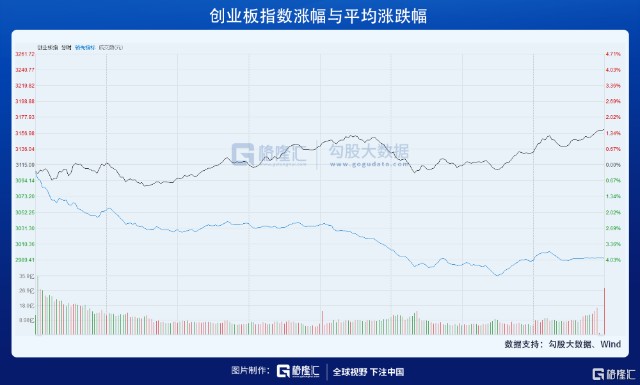

今天的行情,上张图吧,黑线是大家都关注的创业板指数,上涨1.52%,蓝线是创业板平均涨跌幅,下跌4%。

再上张图,在指数一片红火的背后,3296只下跌,占比超过80%。

再上几张图。

山西汾酒,7个点。

金龙鱼,9个点。

海天,4个点。

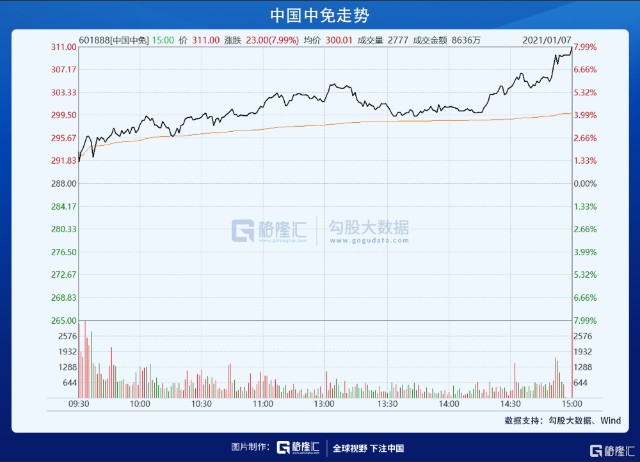

中国神兔,8个点。

爱尔眼科,8个点。

隆基,6个点。

三一重工,9个点。

东方财富,5个点。

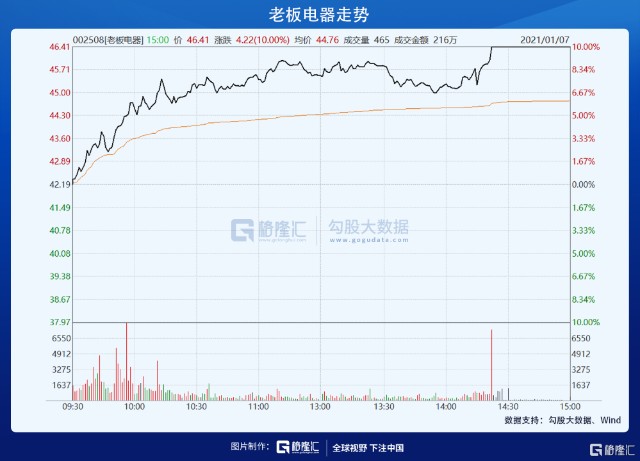

老板电器,10个点。

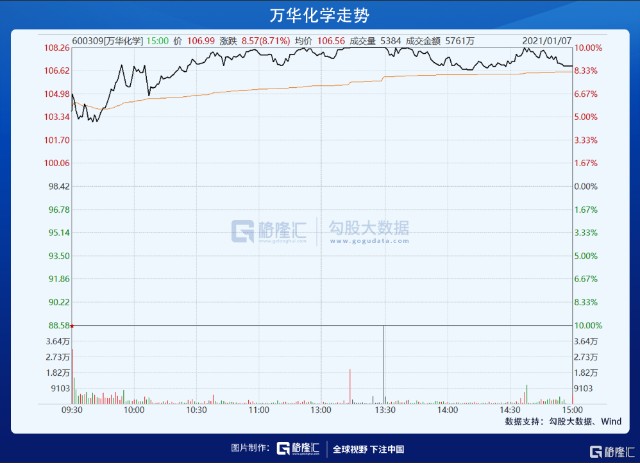

万华化学,8个点。

其他的,像茅台,伊利,宁德时代,1、2个点的涨幅,都不好意思摆上。

看到了没,在剩下不到20%的公司里,不是涨,是大涨,暴涨。

再给另一个数据,今天跌幅大于3%的股票2122只,意思是你今天亏损超过3%的概率超过50%。

再上张图,沪深300已经收复2015年失地了。

再来张图,总结2021年开年四天行情。

再借用一个大V的段子。

这是什么行情?

答:漂亮50与要命3500。

2

这个行情奇怪吗?

奇怪,但可以说在意料之中。

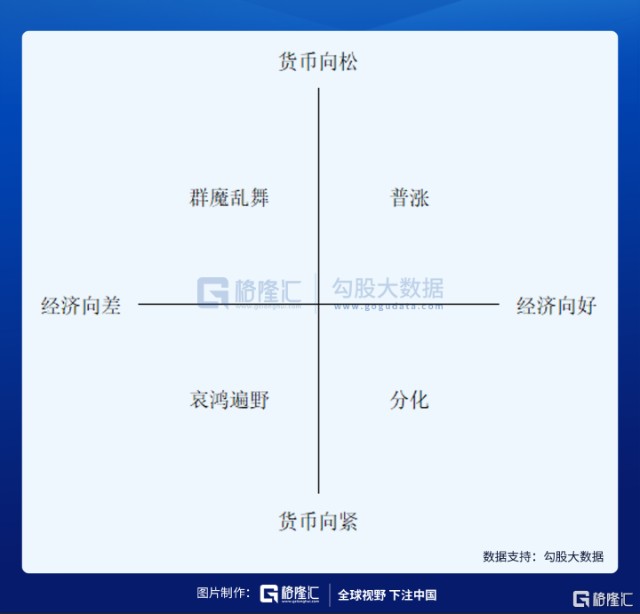

不要嫌弃我再次拿出这张图,这张图我从2020年8月初就开始反复使用了。在“经济向好+货币向紧”的组合下,分化是常态,交错了朋友,完全两个世界。

上一次这样分化是2017年,同样是“经济向好+货币收紧”的组合,2017年下半年市场充斥的是漂亮50的声音。

不过当时的漂亮50还没有泡沫化,当年茅台的估值最高时也没有超过40倍。

回过头去看,如果不是2018年一系列的事件发生,漂亮50走向泡沫化可能当时就发生了。被一系列事件打断后,现在漂亮50已经重新走向了泡沫化,并且是彻底的泡沫化。

上面我举的大涨新高的股票,多数估值,看PE的话,是百倍了。

这种泡沫化,我的理解是,市场走向成熟后的不成熟极端。

走向成熟,如我以前多次强调的,普涨的行情本来就不该存在。因为无论经济好坏,具体到微观个体上,有人运气好,有人运气背,有人格局大,有人格局小,总有公司会沦为失败者,甚至有行业沦为一波周期里的失败者。

并且,随着国内经济步入存量主导,存量竞争下,只会有更多的企业赚不到成长的钱。过去国内经济轰隆隆的高速增长,百废待兴,小公司逆袭,个人逆袭的故事可以很多,但未来只会越来越少。

所以,走向成熟,拥抱龙头公司是必然趋势。

看美股,2015年至今也算是涨得轰轰烈烈,但多数公司是赚个寂寞。

走向成熟的不成熟极端,就是当下的泡沫化了。当市场越来越拥抱这一趋势时,对这一趋势的热捧,最终催生出一个大泡沫。

但这个泡沫有个很麻烦的地方,相比于2015年的创业板大泡沫,它要来的隐藏得多。2015年的创业板大泡沫,满手都是垃圾在天上飞,稍微有点常识的都知道,这艘船是一定要沉的。

但这次的BUG是,时间站在好公司这边。

当前的估值确实很高,但这些估值可以在时间中得以消化。它们不会像2015年的公司那样,跌成渣渣,并且基本可以肯定,它们中的多数公司,无论经历怎么样的曲折,最终还是会新高的。

比如麦当劳,1973年美股中的漂亮50代表,尽管1974年崩了,但崩完之后,它重新走在了不断新高的路上。

这就让应付这类泡沫非常棘手。

你不参与,它可能一直在新高,并且在时间的修复中,未来可能不贵了。你只能流下没有格局的泪水,成为了时间的。

你参与,又怕这个泡沫砸在自己手上崩了。

怎么办?

3

我自己的应对方式是关注央行的动向以及关注估值到底走到哪。

终结1973年美股漂亮50的,是第一次石油危机,它让原本在高位的通胀进一步失控。

逼得美联储出大杀招,狂踩刹车。

当前的A股漂亮50泡沫,其它行业我不懂,食品饮料里,比如白酒的估值,我觉得还可以接受。

所以,对我来说,目前阶段,主要还是关注央行的动向。

关于央行去年一年的政策变化趋势,我此前已经梳理过许多遍,这里不做重复。只把去年年底的中央经济工作会议关于货币政策的内容拎出来。

两点利空,两点利好。

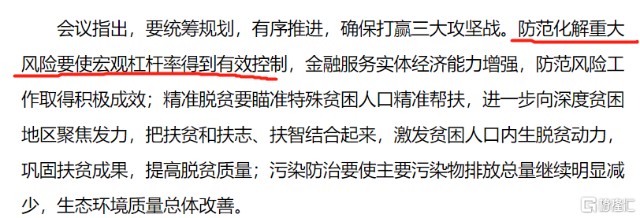

利空方面,一是货币政策的定调变成了灵活精准,合理适度,对比730政治局会议是“灵活适度,精准导向,保持流动性合理充裕”,这明显又是一个继续偏紧的描述。

二是货币与融资规模增速与名义GDP基本匹配,预计明年实际GDP可能是7-8,加通胀,货币增速可能是9-10,这相比目前的速度,是继续向下的趋势。

这两点是预期之内,是自7月以来就开始的趋势,也引发了股市此起彼伏的崩盘。

利好方面,一是宏观杠杆率保持稳定,不像2017年底的政治局会议明确提出要有效控制宏观杠杆率。今年我们的宏观杠杆率上得非常快,但政府目前并没有要去杠杆的意思,这是好的。

二是宏观政策保持持续性,稳定性,不急转弯。这里,基本可以肯定会转弯,这也是我们上面提到的两点已经打入价格的利空,但不会急。

我之前也提到过11月30日的异常MLF,我认为这是不急转弯的一个体现。11月10年期国债收益率继续上行,快速突破了3.3%,然后在央行干预下,现在已经降到了3.2%。

在这一货币政策节奏下,我认为漂亮50的泡沫化还没结束。

未来的时间观察窗口,一是各月的货币数据,二是政府重要金融官员的态度,这个我会选择4月的政治局会议做一个观察窗口。

2018年如果没有中美一系列事件,会不会崩盘?我认为还是会,2018年的市场关键点是流动性危机,中美事件放大了这一危机。强如白酒,是2018年6月份之后开始崩的。为什么?

因为6月开始暴力去P2P,由此触发了一系列去杠杆危机,再在中美一系列事件恐吓下,市场有如惊弓之鸟。

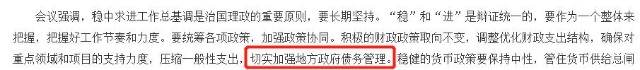

2018年的去杠杆并非没有先兆,2017年12月的政治局会议内容有这一表述。

2017年12月的中央经济工作会议有如下描述。

经过2020年一年积累,我国的宏观杠杆率已经超过2017年了,政府对这个态度,目前是保持稳定,还不想压,未来的态度变化需要关注。

在此之前,除非估值真是涨到瞠目结舌,否则,我已经在泡沫里了,目前不打算出来。对于此前不在泡沫里的,不建议上车了。在漂亮50与要命3500的组合下,对选股要求是极高的,搞点沪深300指数的ETF,会是更好的选择。